Desde mi último artículo sobre este tema, en el que vimos como podían influir los datos ajustados por dividendo en las estadísticas de los sistemas de trading, he seguido trabajando en el sistema tendencial que será la base de una futura cartera más tranquila, de largo plazo, con reinversión de beneficios y válida para cualquier capital inicial.

El trabajo ha dado sus frutos y he aplicado una sola modificación que ha tenido unos resultados muy buenos. Evidentemente, he probado mil ideas que han acabado en la papelera hasta llegar a la buena. Se trata del criterio para seleccionar las acciones que cumplen la condición de compra.

El sistema puede operar máximo 20 acciones a la vez del SP500, sin embargo imaginad que dan compra 35, hay que elegir 20 y desechar 15. El criterio de selección que he elegido ha sido coger las que más han subido constantemente en el corto plazo.

Todo lo demás se mantiene en el código:

- Opera mensualmente las acciones del SP500 (tiene en cuenta las acciones deslistadas)

- La señal de compra la establece la rotura de un canal de Donchian

- Se sale de la acción cuando la tendencia se agota, cuando el mercado se pone bajista o cuando la acción deja de pertenecer al SP500

- Opera máximo 20 acciones en el lado largo

- En los backtest se han utilizado comisiones y se han reinvertido los beneficios.

Los sistemas tendenciales son muy diferentes al resto. Las principales singularidades que tienen son:

- Las operaciones duran tanto tiempo, que aunque no quieras utilizar la reinversión, lo estás haciendo durante todo el tiempo que dure la misma. Aunque nosotros queremos reinvertir porque va a ser una cartera de largo plazo, no hubiese quedado más remedio que hacer los estudios reinvirtiendo por este motivo.

- Otra singularidad es que los resultados de los backtest dependen del momento inicial del mismo. Esto también es debido a la larga duración de las operaciones.

Pero no nos entretengamos más. Vayamos al grano.

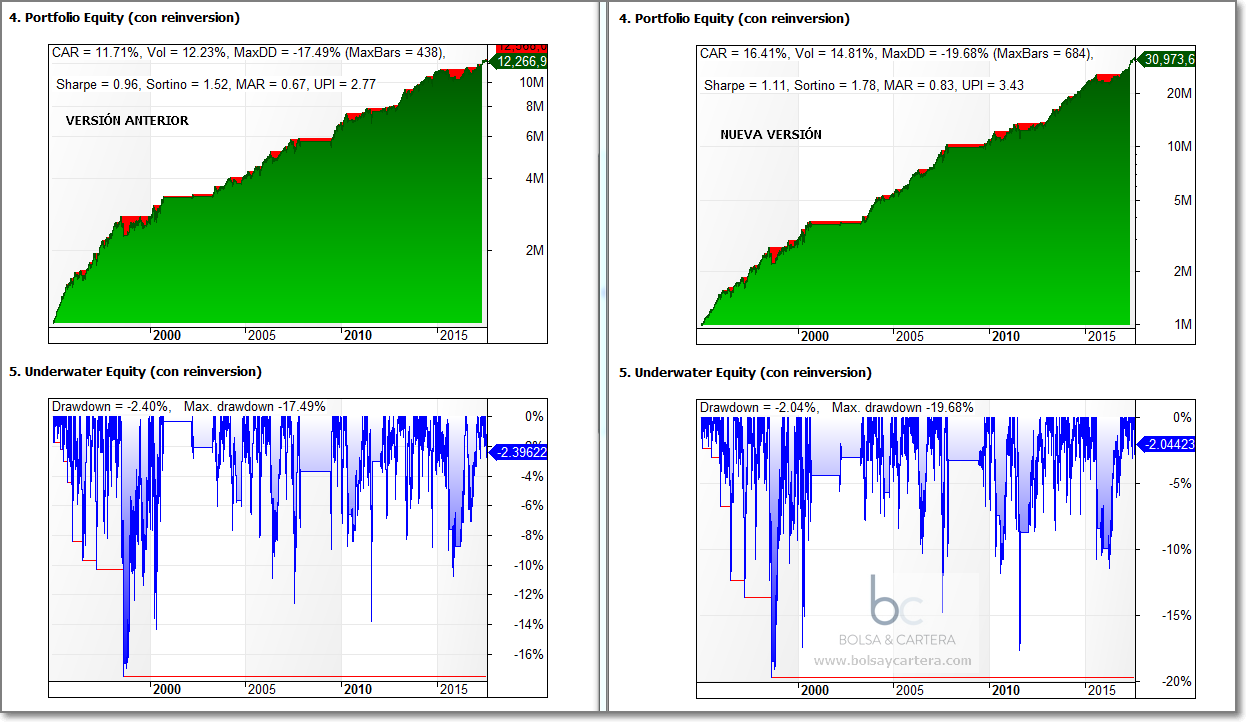

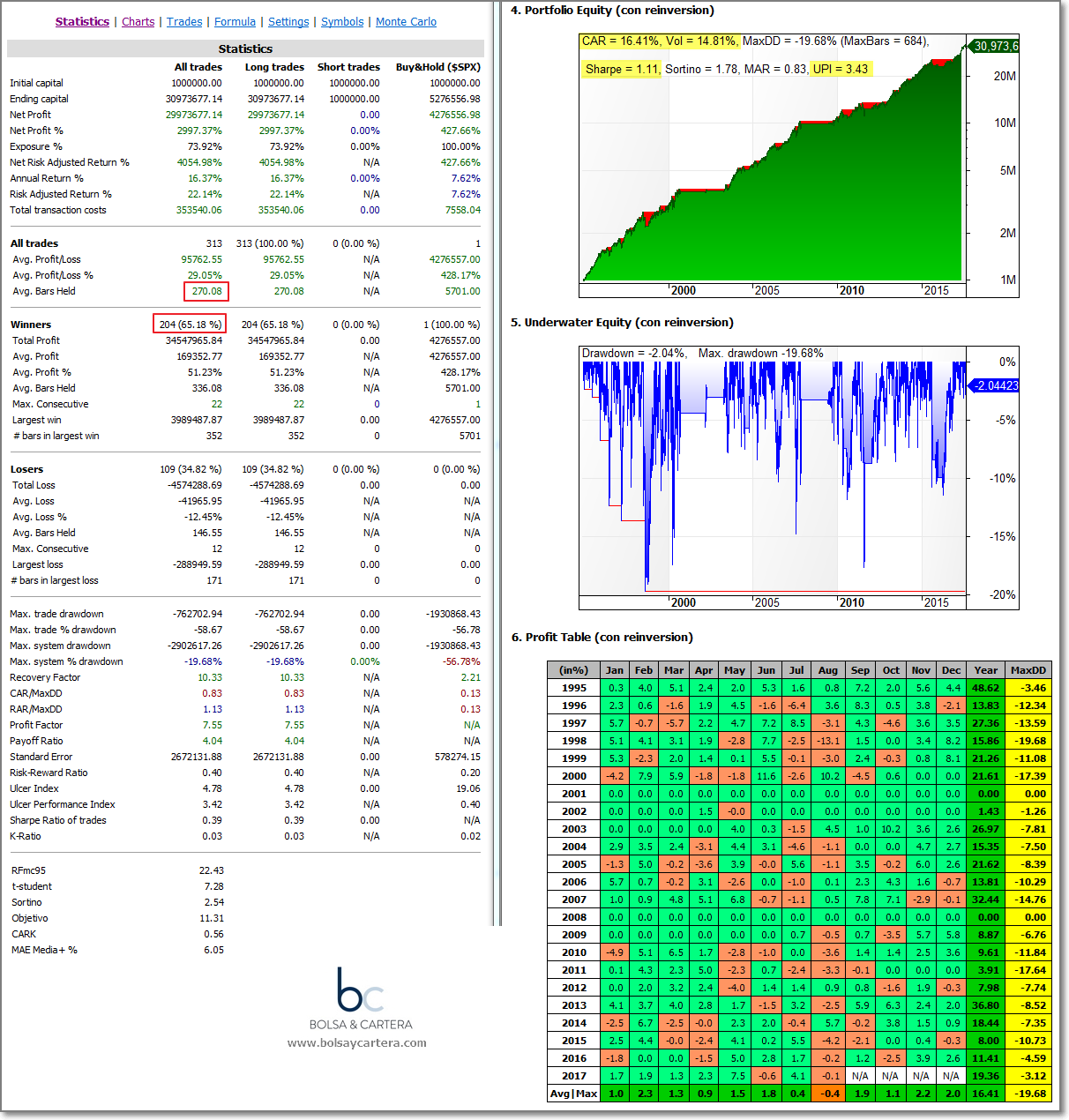

Lo primero que quiero enseñaros es cuánto ha mejorado el sistema

La rentabilidad compuesta (CAR) se ha disparado en casi 5 puntos porcentuales, mientras que la volatilidad y el máximo drawdown han subido muy poco. Esto hace que todas las variables que relacionan beneficio con riesgo mejoren sustancialmente:

- Sharpe 1,11 : Es la relación entre el CAR y la Volatilidad. Es muy dificil conseguir Sharpes superiores a 1

- MAR 0,83 : Es la relación entre el CAR y el Máximo Drawdown. Ha mejorado sustancialmente

- UPI 3,42 : Es la relación entre el CAR y el Ulcer Index. Valores superiores a 3 son excepcionales.

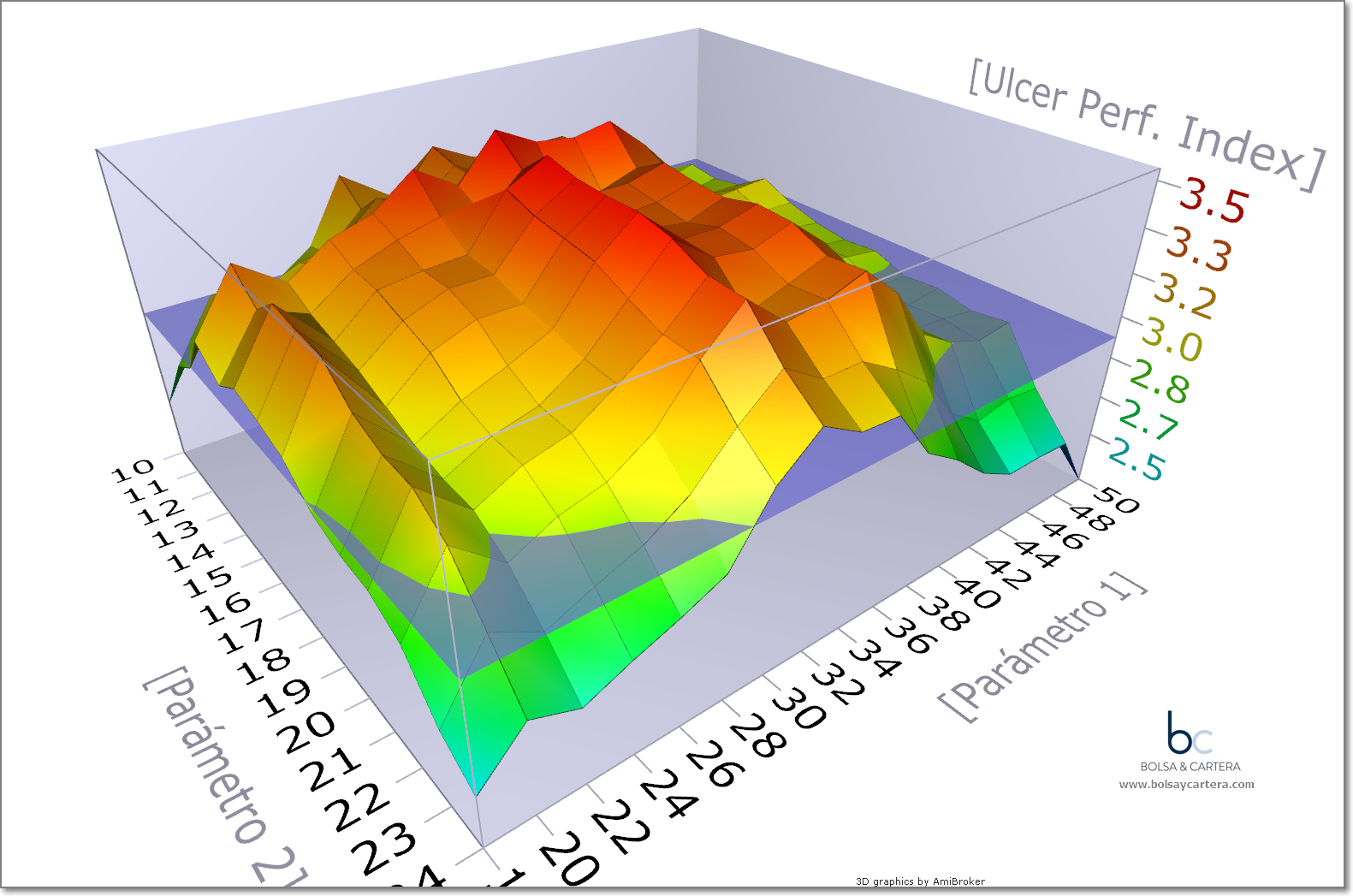

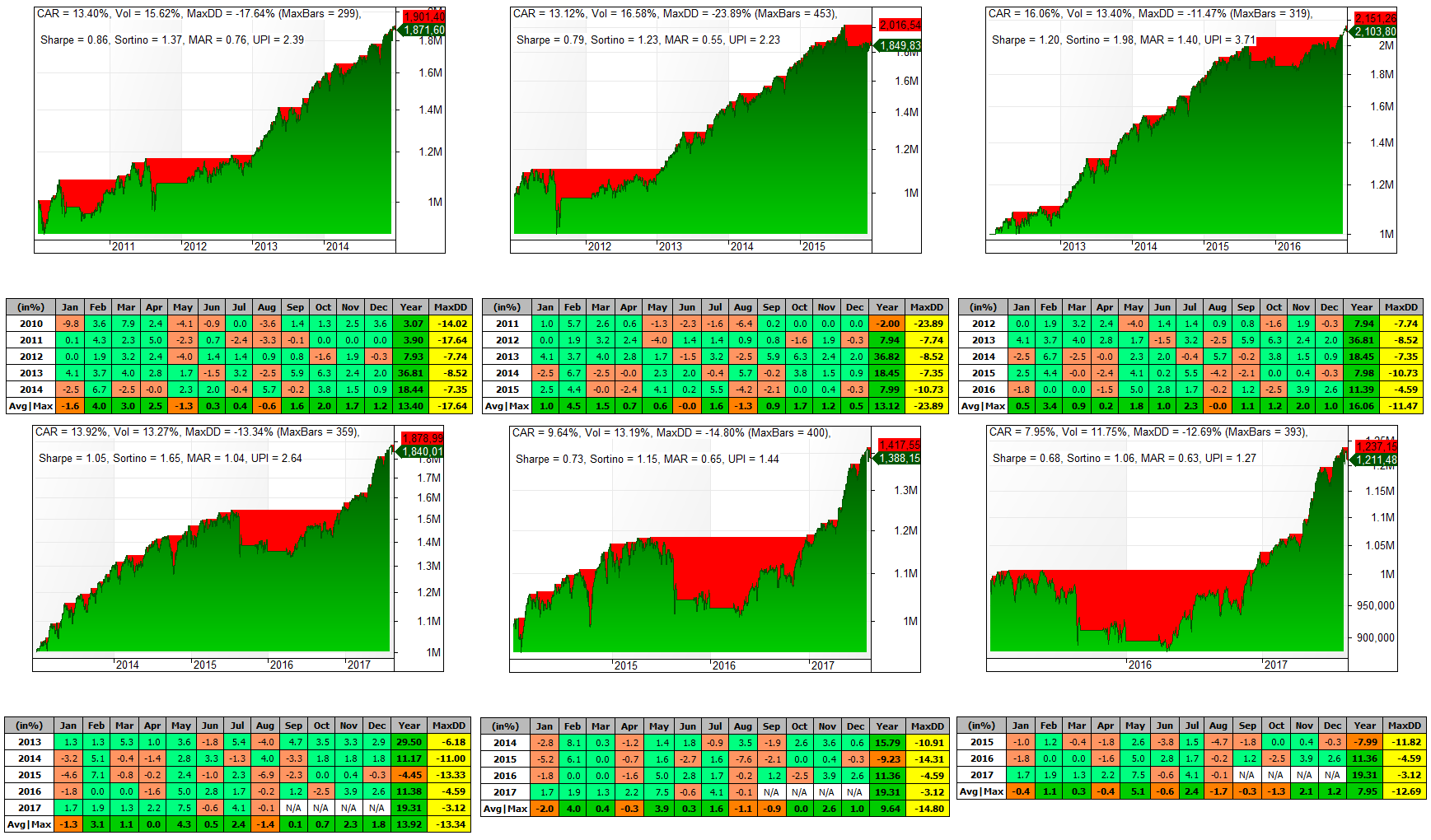

Otra de las cosas que quiero mostraros es la robustez del sistema

Mirad que meseta más estable tenemos para la elección de los parámetros. Aunque los parámetros los he elegido mediante el «método BRAC» (In Sample 2003-2014) ver un gráfico con esta meseta me da mucha más seguridad.

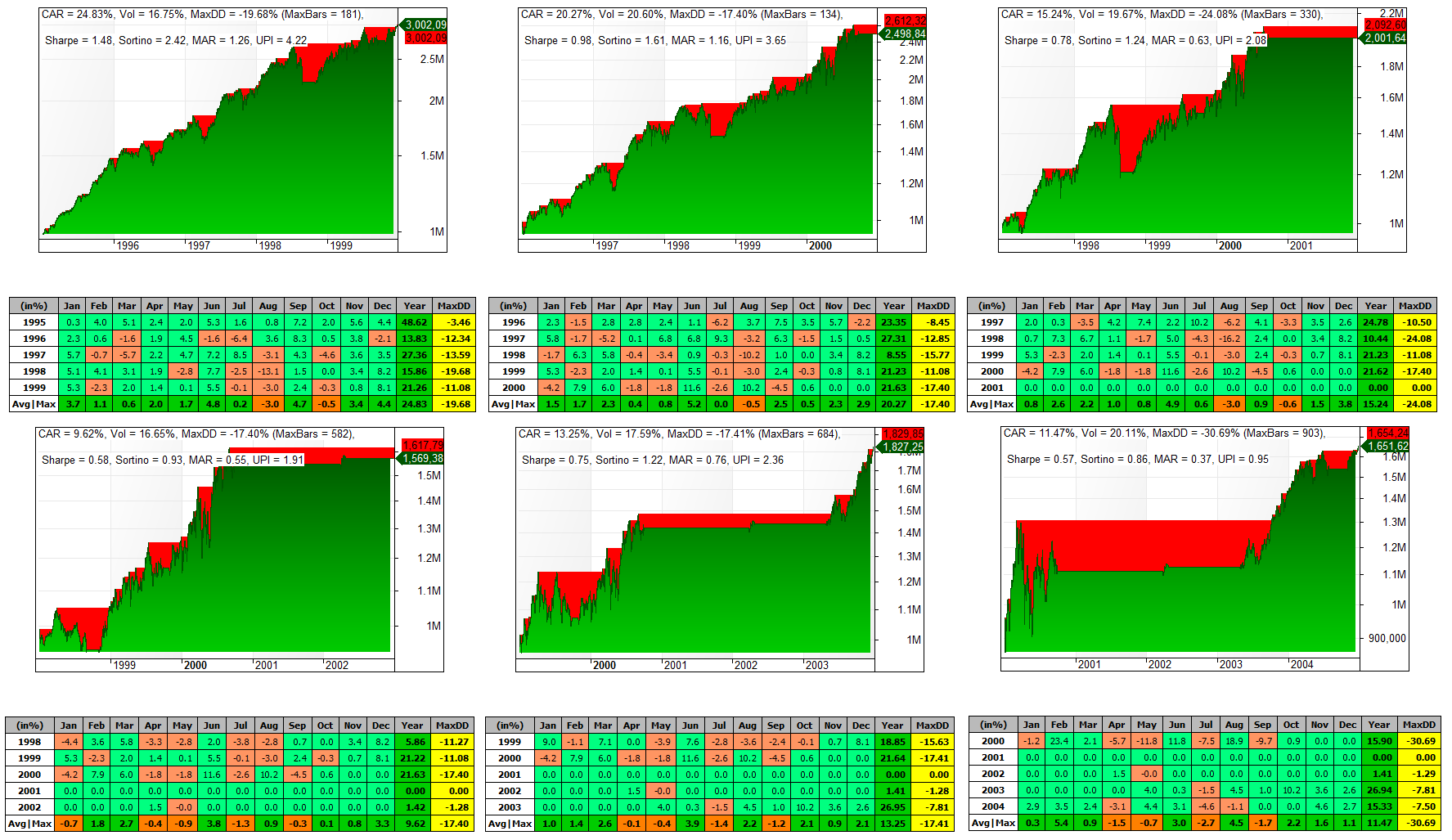

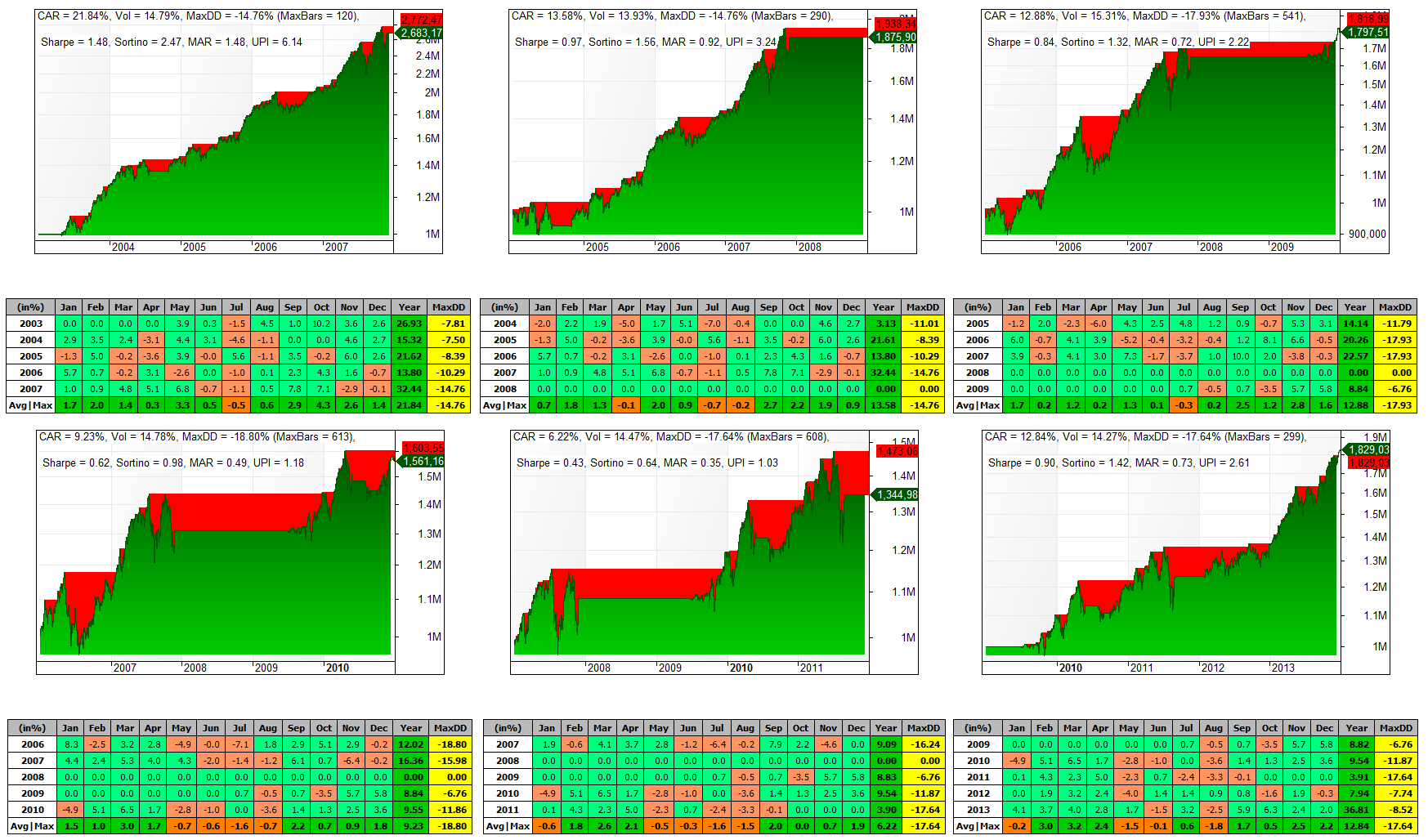

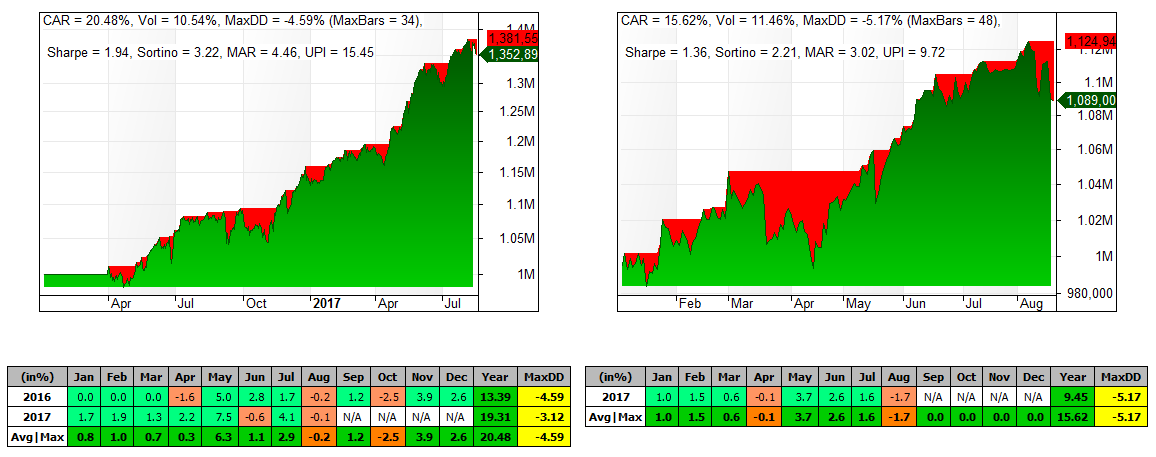

Otra de las cosas que más me han preocupado durante el estudio ha sido ver la influencia del momento de iniciar el sistema. Para ello, lo que he hecho es hacer backtest de 5 años iniciándolos al principio de cada año:

Periodo 1995 -2000

Periodo 2003 – 2009

Periodo 2010 – 2015

Periodo 2016 – 2017

De todas las imágenes deducimos que tiene bastante influencia el periodo en el que se empiece a operar el sistema:

- Las rentabilidades (CAR) al cabo de 5 años varían entre un 6 y un 25 %.

- El Máximo drawdown varía entre un 4 y un 30%

- En función del año que se empiece a operar, sólo dos años como máximo han llegado a dar rentabilidades negativas: 2011 y 2015. Pero en una cartera a largo plazo esto no nos debería preocupar pues se aprecia como rápidamente se recupera el sistema.

De hecho, las estadísticas del sistema en el largo plazo son las siguientes:

De estas estadísticas cabría destacar lo siguiente:

- Como vimos al principio, las estadísticas que relacionan el beneficio con el riesgo: Sharpe, MAR y UPI

- La duración media de las operaciones es de 270 sesiones, es decir, unos 13 meses

- El porcentaje de aciertos es del 65 %. Siempre se ha dicho que los sistemas tendenciales acertaban poco, pero cuando lo hacían ganaban mucho. Pues bien, o este sistema es excepcional o nadie se había parado a comprobar que la afirmación anterior no era cierta. En cualquier caso, este sistema acierta mucho y con una media del 29% de beneficio por operación.

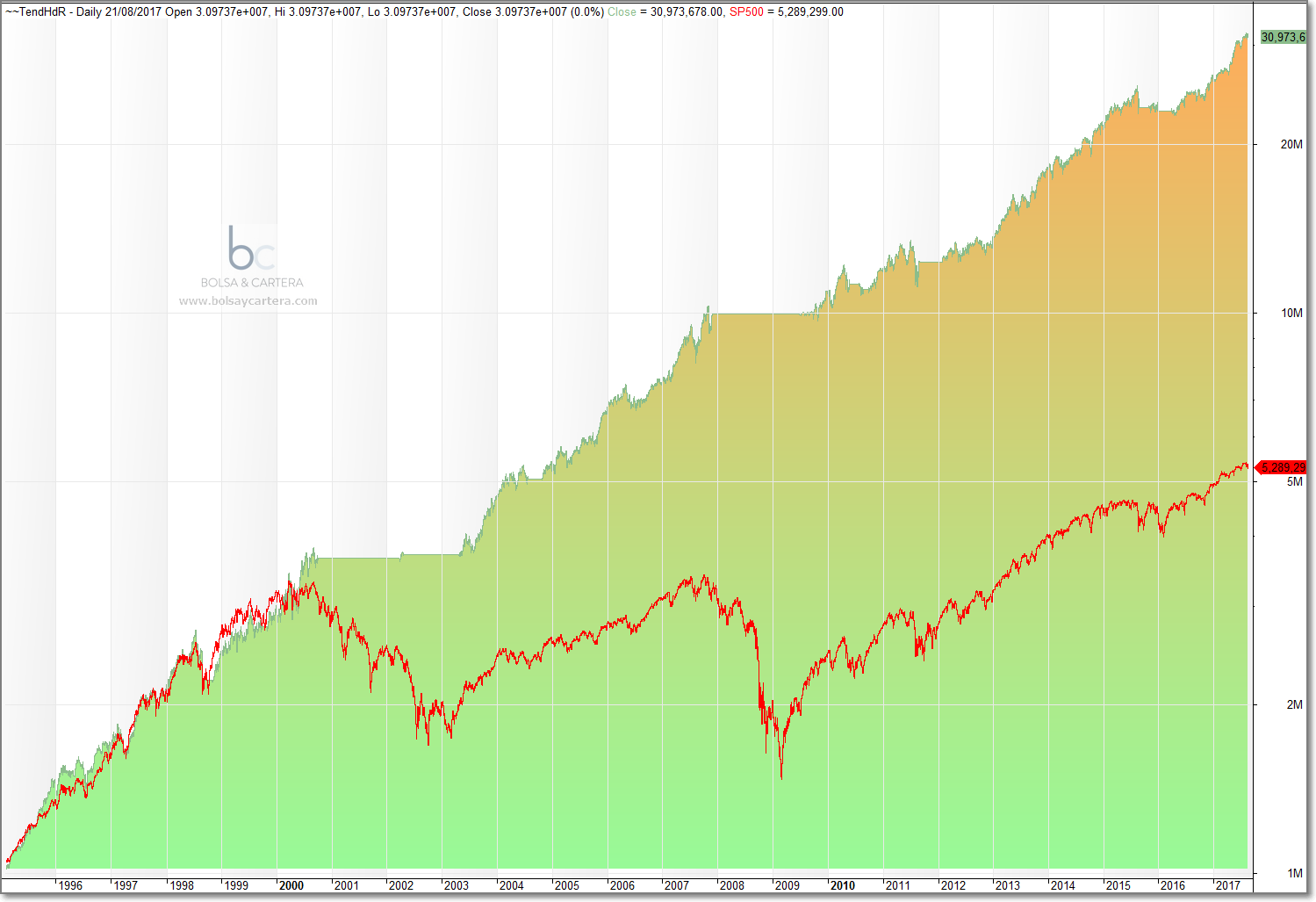

Por último sólo me queda mostraros la comparativa entre el sistema Tendencial y el SP500:

Si en 1995 hubiéramos invertido un millón de dolares en el SP500, hoy tendríamos casi 5 millones y medio de dolares.

Si lo hubiésemos hecho en este sistema Tendencial, hoy tendríamos casi 31 millones de dolares.

Pues esto es todo con respecto a este sistema. A partir de ahora me pongo con el diseño de la cartera.

Saludos.

martes, agosto 22nd 2017en10:40

Sorprendente e increible análisis y trabajo Ramón. Ya estoy expectante. Un abrazo

martes, agosto 22nd 2017en11:22

Gracias Mictrad!!!

Saludos

martes, agosto 22nd 2017en14:06

¡¡Felicidades Ramón!!

Un 65% de acierto en un tendencial es una pasada.

Ansioso por ver cuando lo pones en marcha.

martes, agosto 22nd 2017en14:56

Si que lo es Dor. Gracias por las felicitaciones.

A ver si en la operativa real se da también como en las pruebas.

Saludos.

jueves, agosto 24th 2017en13:09

Gracias Ramón!

¿Podrias poner el drawdown en escala diaria?

Como base de un sistema de largo plazo esta bien para empezar ahora toca ir afinando mas.

Un saludo

viernes, agosto 25th 2017en06:58

Hola Rober,

Nunca se sabe lo que va a hacer el mercado por mucho que me guste predecirlo.

Lo bueno es que sabemos que, en las pruebas y a largo plazo, el sistema reacciona muy bien al momento de entrada y al cabo de un par de años consigue rentabilidad positiva.

Saludos.

jueves, agosto 24th 2017en22:21

Hola Ramón

El drawdown es en diario o mensual?

Saludos

viernes, agosto 25th 2017en06:55

Buenos días Roberto,

El drawdown está en diario

Saludos.

jueves, febrero 15th 2018en09:32

Buenos días,

Que quiere decir MAE «Media + %» Ramón? Está medido sobre el ATR o es un % estándar?

No encuentro el post donde hablas de los stop loss de éste sistema lo tienes a mano?

Gracias

jueves, febrero 15th 2018en10:42

Hola Cmportillo.

MAE es la Máxima excursión Adversa.

MAE Media +% es el porcentaje medio de las MAE de las operaciones que acabaron en positivo.

Es decir, cuando una operación acabó bien, antes hizo una excursión negativa media de un x %.

Saludos.