En anteriores artículos ya vimos lo que nos podía deparar 2017 y en función de esa hipótesis hicimos un predimensionamiento de la cartera. En este artículo, vamos a realizar un análisis de Monte Carlo sobre la cartera para ver que podemos esperar en 2017 si la operamos.

Partimos de la premisa de que los resultados que hemos obtenido han sido fruto de una singularidad estadística, es decir, las operaciones se sucedieron en ese orden por «casualidad» dando lugar a la curva de capital que vimos en el anterior artículo.

El análisis de Monte Carlo lo que hace es desordenar aleatoriamente esas operaciones y analizar estadísticamente las probabilidades de sucesos.

A continuación vamos a ver que resultados podemos esperar en los distintos apartados. Sólo recordaros que no voy a tener en cuenta el sistema Letras porque creo que no va a dar señales para operar en 2017. Pero si las diera, revisaríamos la cartera, pues todos los resultados que vamos a ver, mejorarían teniendo en cuenta este sistema.

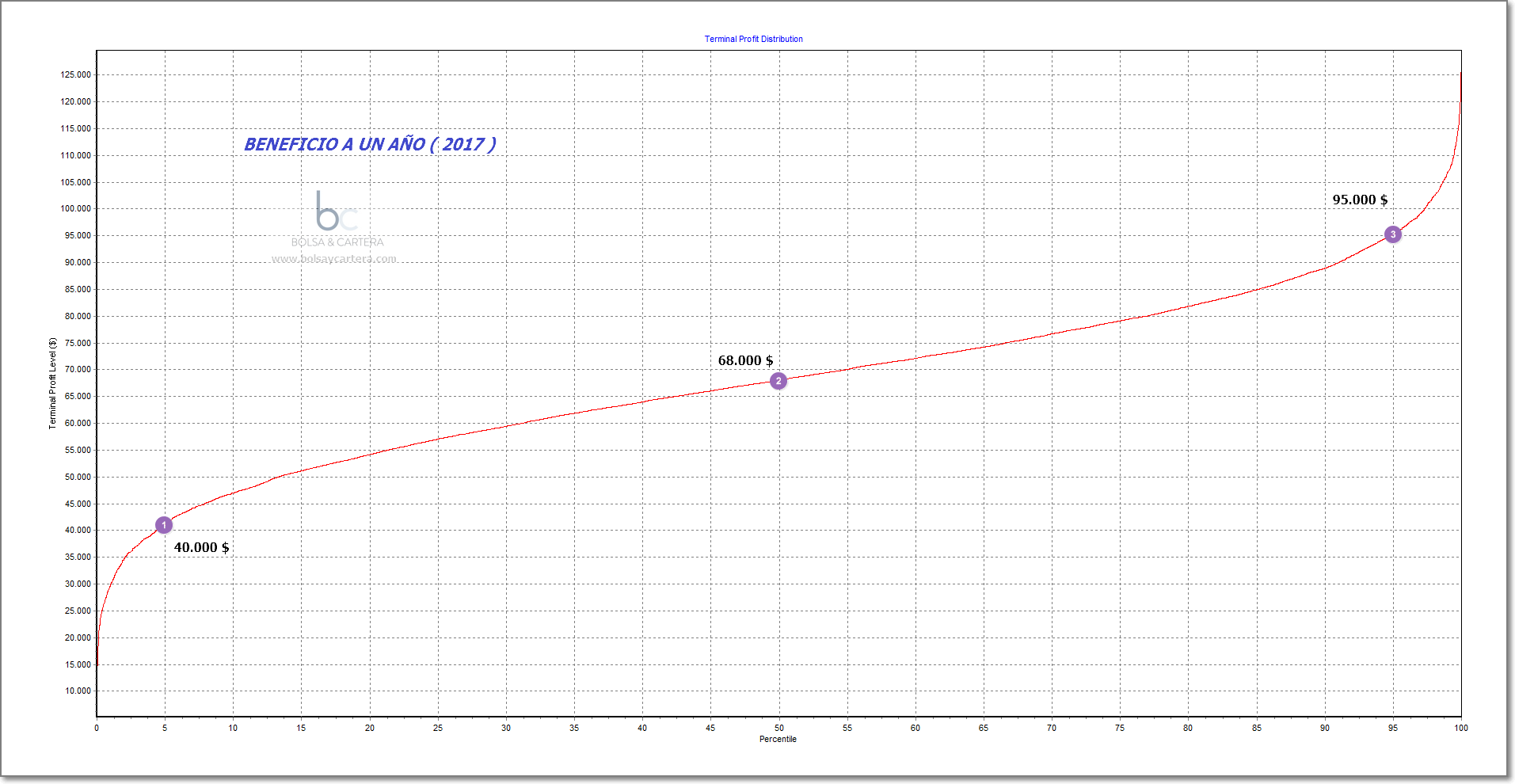

1.- Beneficio

Para el cálculo del beneficio he utilizado como datos de entrada las operaciones cerradas de los distintos sistemas de trading. De esta forma estaremos del lado conservador.

El beneficio estimado para un año estará comprendido, con un 95% de confianza, entre 40.000$ (1) y 95.000$ (3), siendo lo normal que acabara entorno a los 68.000$ (2). Como vemos, el beneficio medio corresponde con el que vimos en el anterior artículo, RMA = 68%.

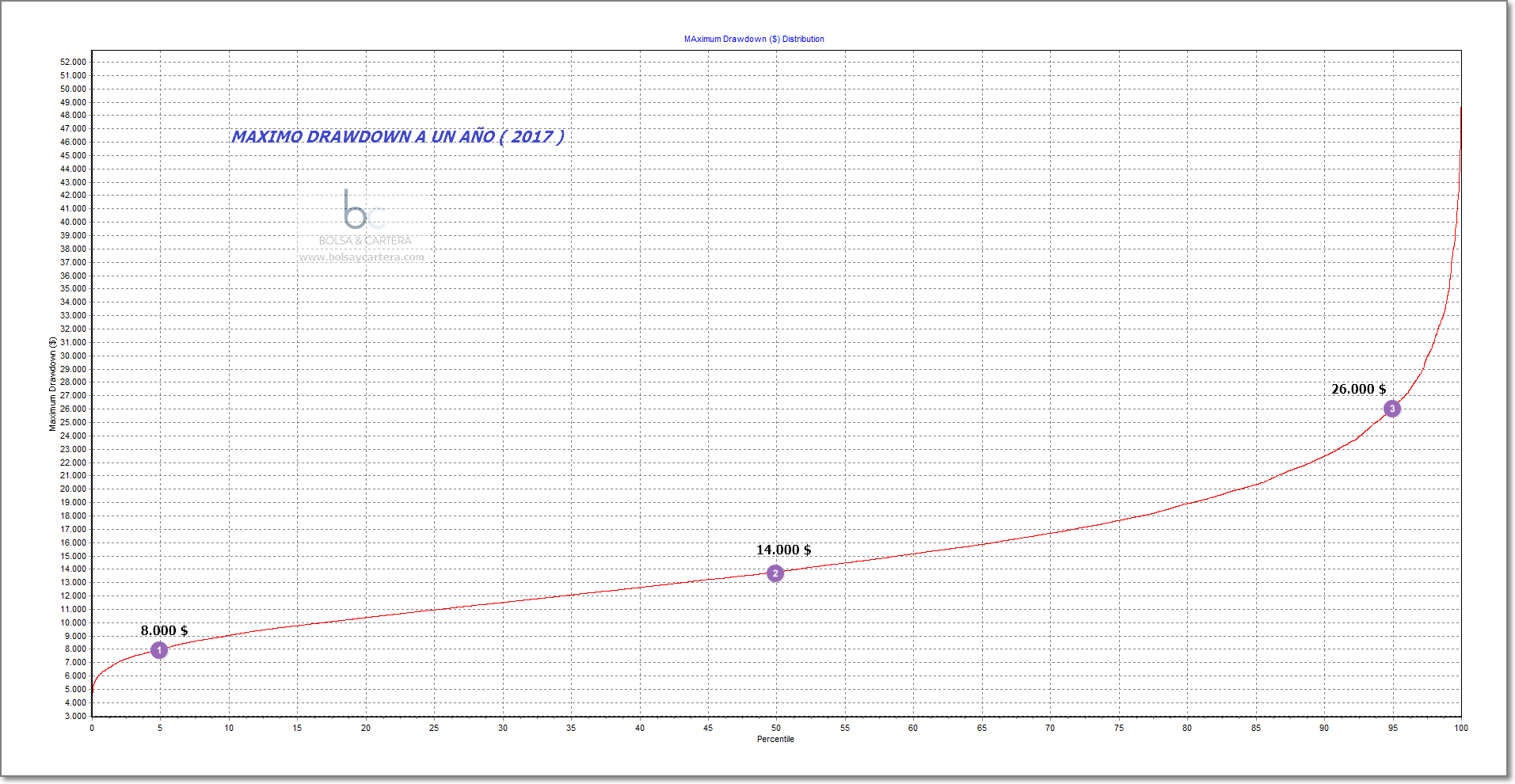

2.- Máximo Drawdown

Para el cálculo del drawdown he utilizado como datos de entrada los incrementos diarios de la curva de capital del backtest que vimos en el anterior artículo. Esto es más conservador que los incrementos diarios de la curvas de capital de los sistemas de trading por separado.

El máximo drawdown estimado para un año estará comprendido, con un 95% de confianza, entre 8.000$ (1) y 26.000$ (3), siendo lo normal que estuviera entorno a los 14.000$ (2).

El drawdown aumenta con el tiempo de exposición al mercado. Cuanto más tiempo operáramos esta cartera más aumentaría el drawdown, por eso hay que tener claro que el gráfico es para una operativa de un año.

Para esta cartera, el punto 3 será nuestra referencia para dejar de operar, es decir, un drawdown superior a 26.000$.

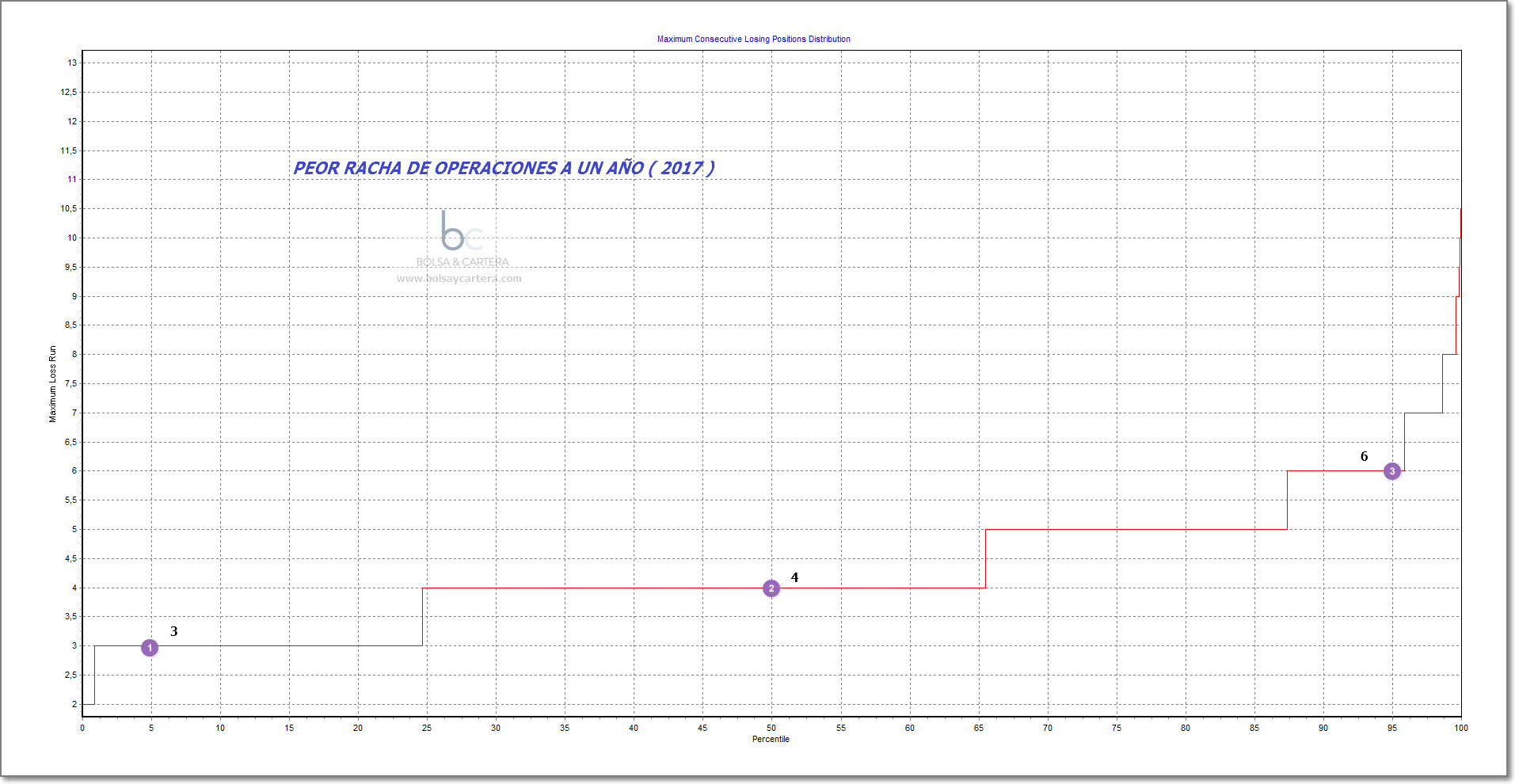

3.- Peor Racha de Operaciones

Para el cálculo de la racha de pérdidas he utilizado como datos de entrada las operaciones cerradas.

Con un 95% de confianza, en el periodo de un año, tendremos entre 3 y 6 operaciones consecutivas negativas, siendo lo normal que no sean más de 4.

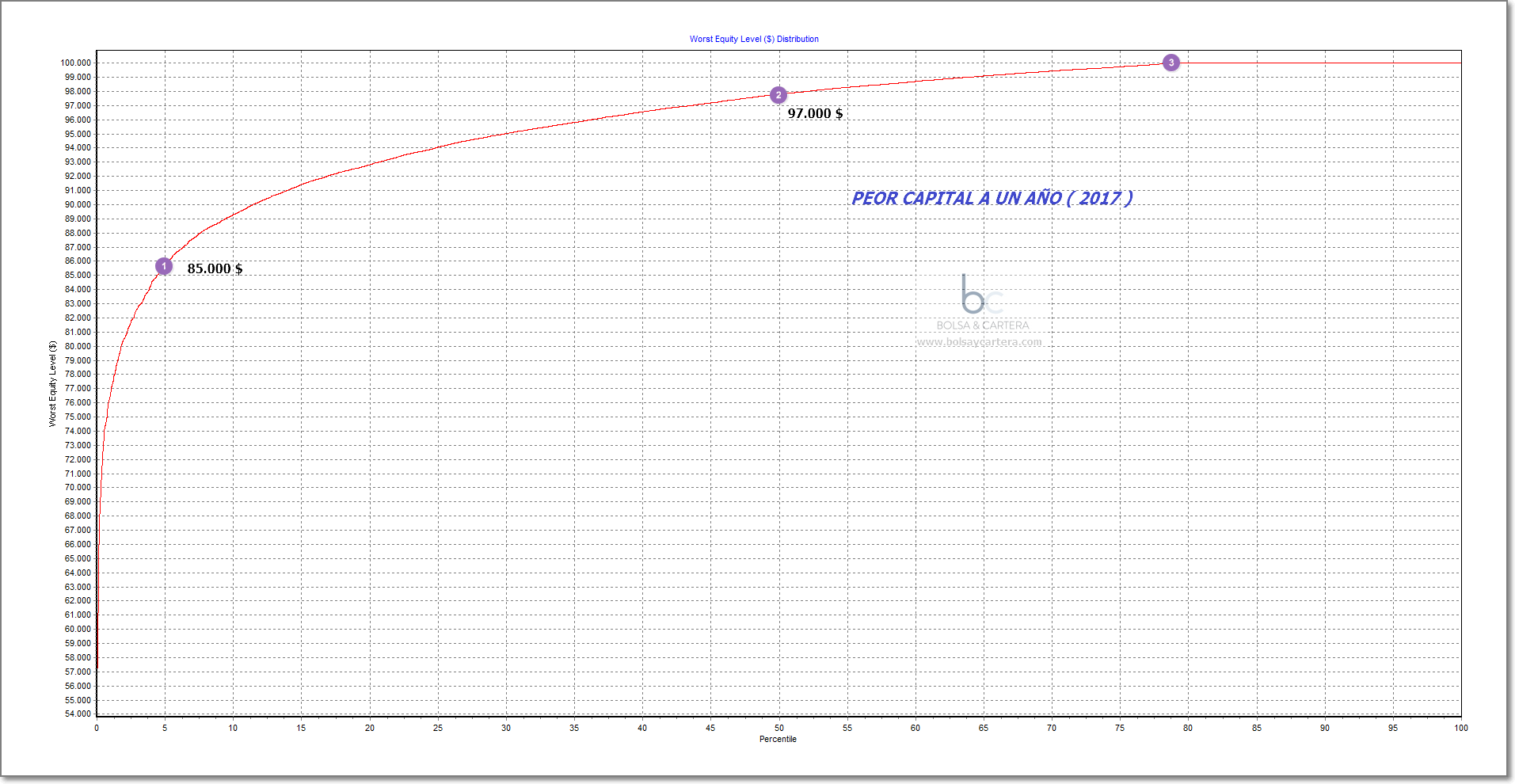

4.- Peor capital en toda la curva

Para el cálculo del peor capital en toda la curva he utilizado como datos de entrada los incrementos diarios de la curva de capital del backtest.

Si empezamos a operar con un capital inicial de 100.000$, lo normal es que, en el periodo de un año, viéramos nuestra cuenta descender en algún momento hasta los 97.000$ (2).

Con un 95 % de probabilidad nuestro capital inicial no deberíamos verlo por debajo de 85.000$ (1). Tenemos un 21% de probabilidades de empezar a operar y que nuestra cuenta nunca caiga por debajo de los 100.000$ (3).

5.- Resumen y conclusiones

- Parece que hay bastantes posibilidades de obtener un beneficio superior a los 40.000$ anuales con esta cartera.

- El precio a pagar es que, durante el próximo año, podríamos llegar a tener un drawdown máximo de 26.000$ (5% de probabilidad), aunque lo normal sería que estuviese entorno a los 14.000$. De hecho si tuvieramos un drawdown superior a los 26.000$ dejaríamos de operar hasta averiguar qué ha pasado y cómo resolverlo.

- Hay menos de un 1 % de probabilidad de que nuestra cuenta llegue a caer hasta los 70.000$ (riesgo de ruina). Si bajara de esa cifra no podríamos continuar operando la cartera al completo, pues son las garantías que nos exige el broker. Lo normal es que no pase, pero puesto que hay probabilidades, lo recomendable es operar esta cartera con un capital inicial de 100.000 euros.

Pues tenemos lista nuestra cartera para 2017. Esperemos que superemos los resultados de la actual que no están nada mal. Aquí tenéis las estadísticas.

Si crees que te puede interesar recibir las señales de los sistemas de trading de la cartera del blog, puedes suscribirte a la zona premium. ¡Te esperamos!

Saludos.

miércoles, diciembre 28th 2016en13:10

tener un 95% de posibilidad de conseguir una rentabilidad de un 40%, esta realmente muy muy bien, estupendo tu trabajo, felicidades

miércoles, diciembre 28th 2016en20:20

Gracias Juan Carlos.

De la teoría a la práctica siempre hay un trecho. Según Cagigas, hay estudios que dicen que este viene a ser del 30%, o sea que ese 40% se convertirá en un 28%, que tampoco está nada mal.

Saludos.