Estos días me ha escrito un lector del blog comentándome la opción de seguir operando las acciones en periodos bajistas pero cubriéndolas operando el índice en corto. Puesto que me ha tocado estudiarme el tema para poder contestarle, voy a publicar los resultados y las conclusiones a las que llegué.

El correo que me llegó decía:

«Hay un Hedge Fund que invierte en Value con unos rendimientos medios anuales del 50%. Recientemente han sacado una versión del fondo Long/short, es decir, buscan descorrelacionarse lo máximo del mercado neutralizando las posiciones largas con las cortas. Esta versión long/short reduce el Drawdown a menos de la mitad y la volatilidad en la línea.

La idea que utilizan es que el sistema de valoración que ellos utilizan siempre genera rendimientos sobre el mercado y lo único que buscan a mayores es los momentos oportunos del mercado para cubrir. Utilizan algo tan simple como medias o indicadores de tendencia, por ejemplo, si el mercado está por debajo de la media de 200 sesiones compran el 100% del índice en el que invierten en corto, es decir, tendrían cubierto el mismo porcentaje del lado largo con acciones que del lado corto. Si la tendencia no es del todo clara que sea bajista solo lo cubren en un 50%, mientras que si la tendencia es alcista no cubren nada.

Como el momentum realmente es un estilo de inversión como puede ser el Value, se me ha ocurrido probarlo con el sistema de Clenow que tu nos facilitaste. Algo tan simple como comprar las acciones del SP500 según el sistema Clenow y quitándole todo los filtros (media acciones y mercado) y comprando el SP500 cuando está por debajo de su media de 200 sesiones (estarías invertido en 50.000$ según Clenow y 50.000$ corto SP)».

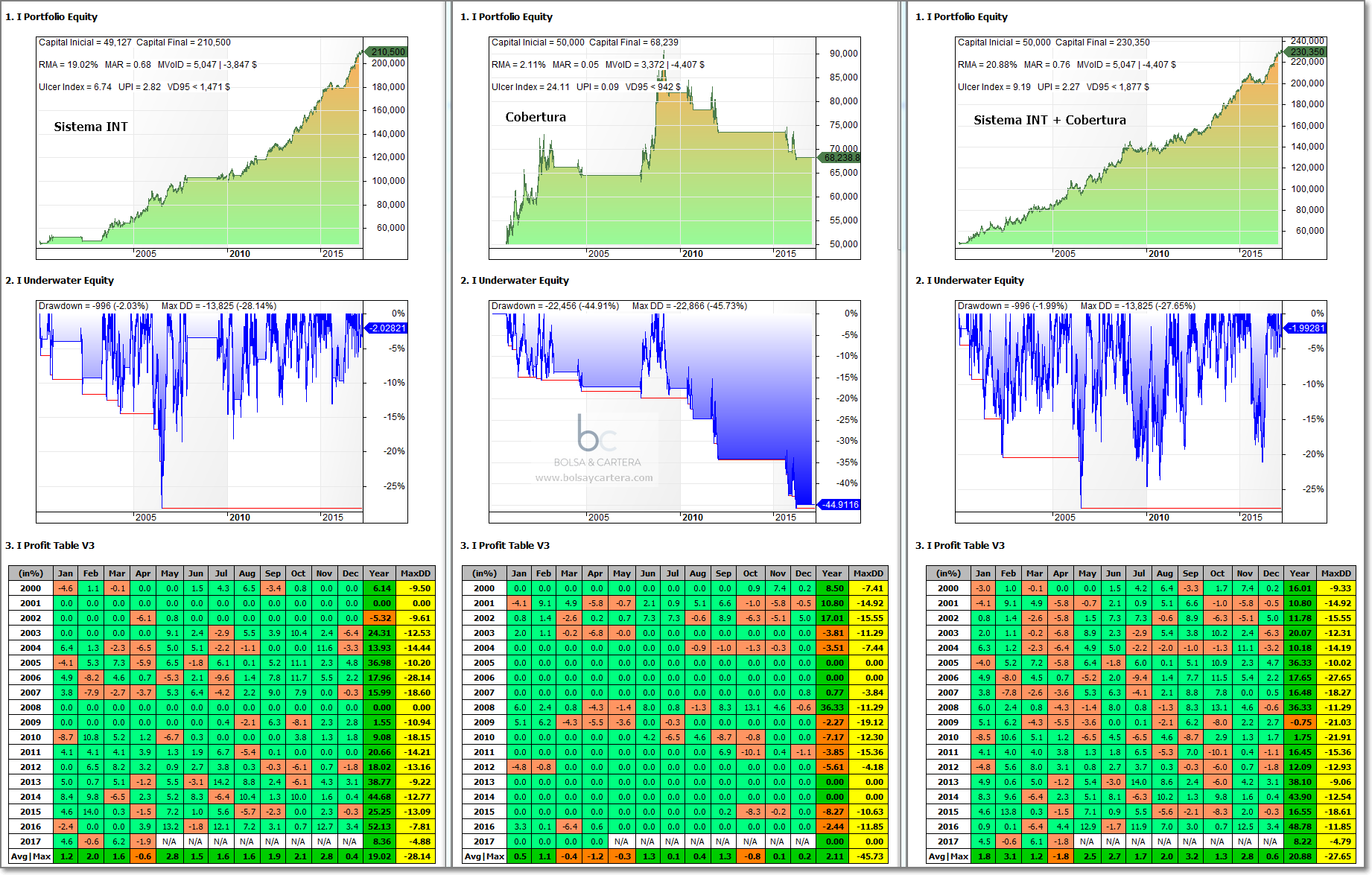

Una vez expuesto el planteamiento lo que hice fue intentar reproducir lo que el lector me estaba contando, pero a través de mis sistemas. Es decir, voy a utilizar el sistema INT para ver si merece la pena cubrir la posiciones o es mejor dejar de operar.

El sistema INT es una adaptación mia del sistema momentum Clenow, está basado en él, es un sistema tipo momentum.

A continuación creo un sistema de cobertura. A este sistema le digo que entre corto en el SPY (etf que replica al índice SP500) cuando el SP500 está por debajo de su media de 200 sesiones y cierre la posición cuando el precio esté por encima.

El resultado fue muy malo, así es que le añadí una condición. Que sólo puediera entrar corto o cerrar la posición el primer día del mes (igual que hace el sistema INT).

Esta imagen os la he puesto para que veáis el comportamiento de los distintos sistemas y su suma, pero en realidad no es una cobertura, pues el sistema INT deja de operar en mercados bajistas (cuando el SP500 esta por debajo de su media de 200 sesiones).

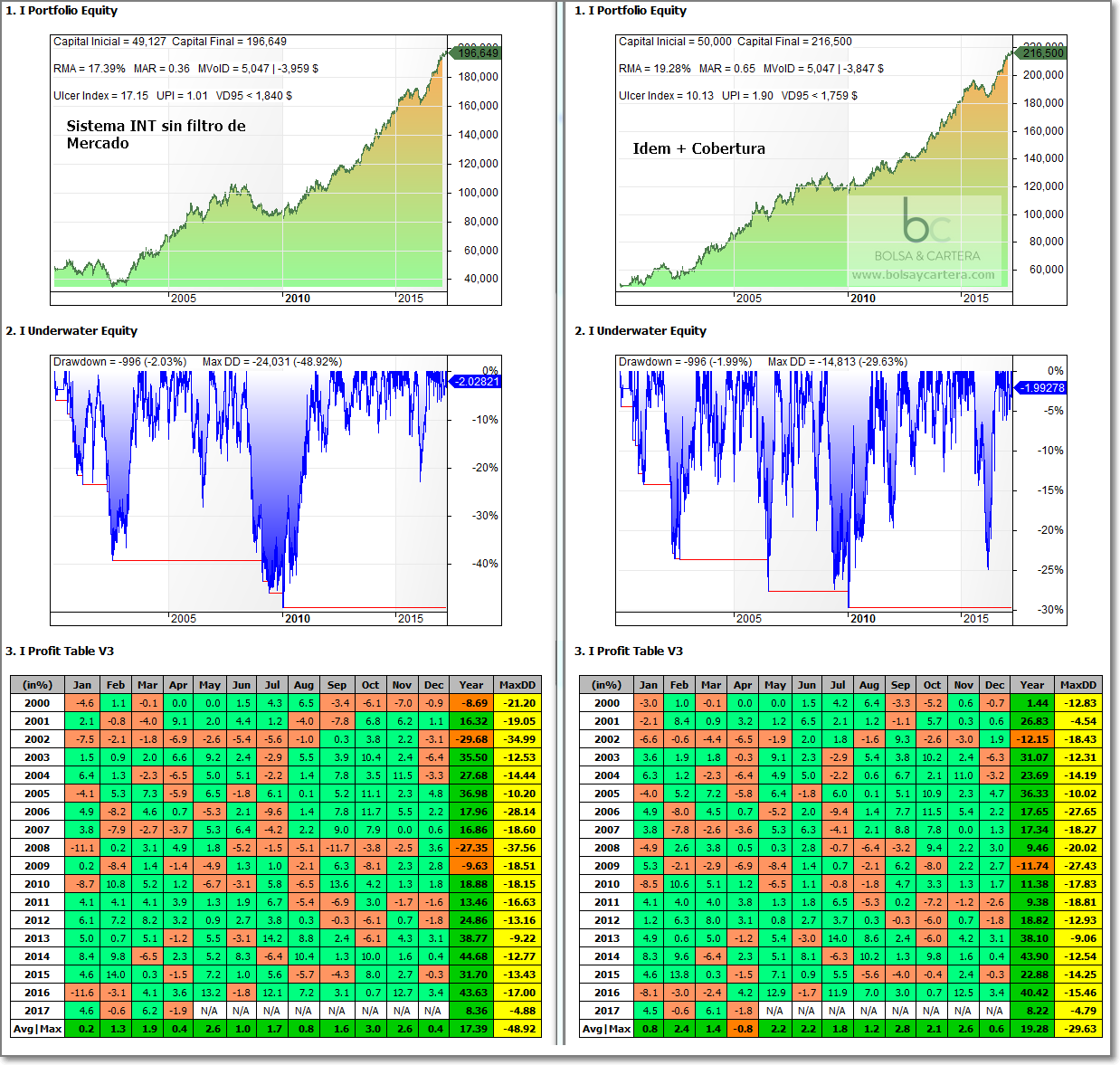

Para tratarlo como cobertura, tenemos que hacer lo que nos dice nuestro lector. Dejar que el sistema INT opere siempre. Da igual que el mercado sea bajista o alcista.

Eso es lo que hacemos en la siguiente imagen. El sistema INT opera todos los meses. Si el mercado es alcista operará el sistema INT sólo. Si es bajista operará el sistema INT y entraremos cortos en el etf SPY con el mismo capital que utilizamos en el INT.

El resultado lo tenemos en la parte derecha de la imagen. Si lo comparamos con el sistema INT tenemos:

- El beneficio es un poquito mayor: 19,28% frente a 19,02% del sistema INT original.

- El máximo drawdown es un poquito peor: 29,63% frente a 28,14% del sistema INT original.

- El UPI empeora considerablemente: 1,90 frente a 2,82 del sistema INT original.

No he seguido más adelante con el estudio porque los resultados no prometen. Podríamos cambiar el filtro de mercado o emplear la volatilidad para cubrir, pero no creo que los resultados me convencieran.

Desde mi punto de vista, en los sistemas tipo momentum es mejor dejar de operar en mercados bajistas que cubrir las acciones.

Probablemente estos Hedge Fund habrán hecho sus estudios y habrán comprobado que para su estilo de inversión en acciones les vendrá mejor cubrir.

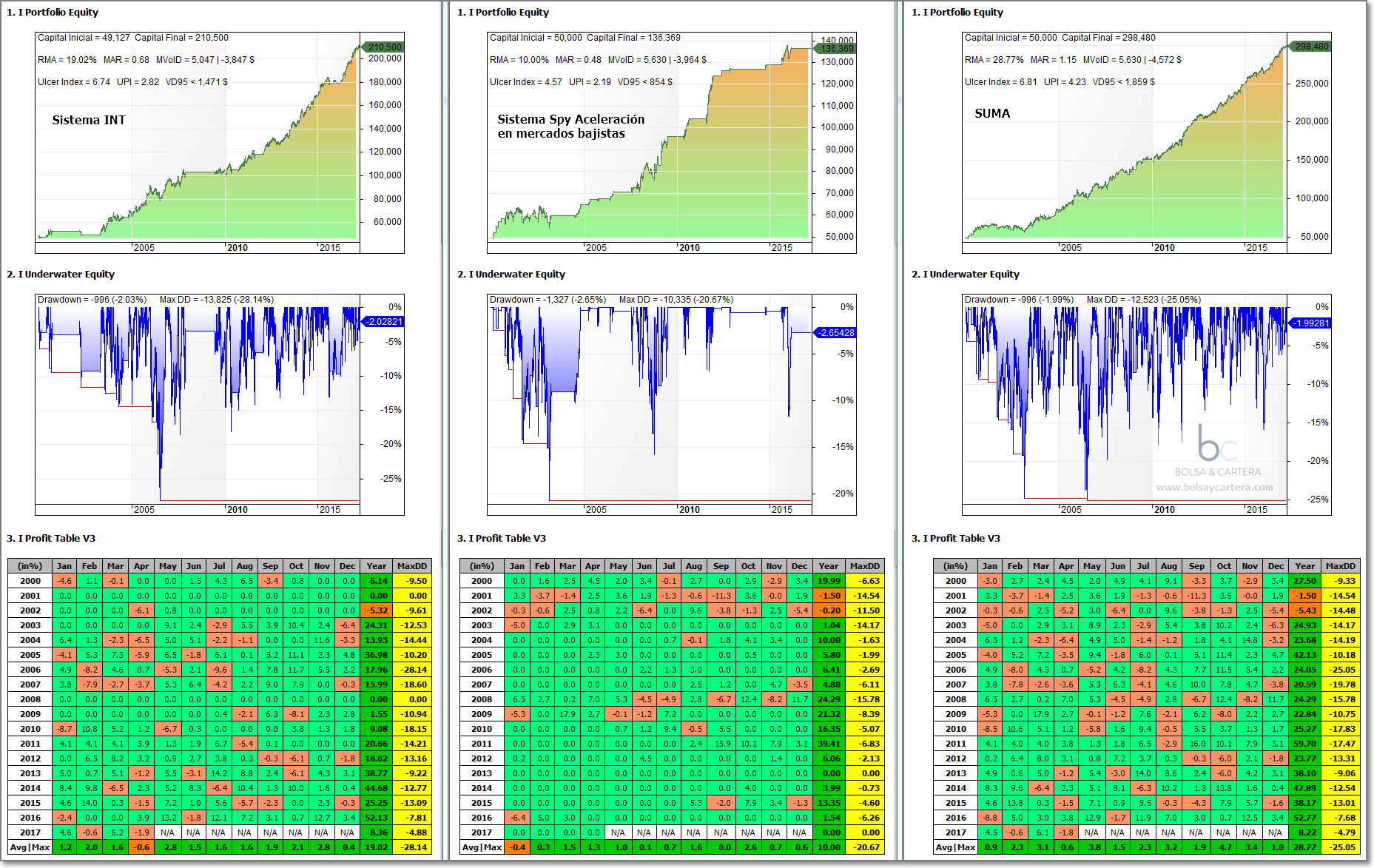

En nuestro caso, ya vimos que la mejor solución en los mercados bajistas era sustituir el sistema INT (que deja de operar) por el sistema SPY Aceleración.

La mejora es muy considerable en todos los aspectos y puesto que no coinciden en el tiempo no tenemos que incrementar el capital para combinarlos.

Saludos.

miércoles, abril 12th 2017en08:34

Hola Ramón,

Si has incluido las comisiones en el estudio, quizás sean las que expliquen el ligero empeoramiento de los estadísticos, y si no están contempladas, seria mucho peor.

Saludos

miércoles, abril 12th 2017en09:49

Hola Diego.

Bajo mi punto de vista, el problema no son las comisiones.

Yo creo que es el tipo de sistema. Pienso que los sistemas tipo momentum es mejor no operarlos en mercados bajistas que cubrirlos.

La explicación podría estar en que pueden llegar a cambiar frecuentemente las acciones de la cartera (eligen cada mes las más fuertes) y en mercados bajistas la fortaleza desaparece y las acciones caen con intensidad, por lo que su volatilidad se dispara y la cobertura no llega a compensar.

Saludos.