He estado realizando estos días un estudio para determinar la mejor forma de cubrir las acciones de nuestra cartera cuando llegue una corrección importante.

Lo primero que tenemos que saber es cuando hay altas probabilidades de que llegue una corrección importante. Ya vimos que eso nos lo dirá nuestro sistema de cobertura Ángel.

Cuando el ribete se pone naranja debemos cubrir nuestras acciones.

Para ver el dimensionamiento de la cobertura no he tenido en cuenta la operación completa de Ángel, sino solamente la caída (zona sombreada). El motivo es que, si el posterior rebote es muy fuerte y superase a la entrada, la realidad nos estaría diciendo que no necesitamos cubrirnos, sin embargo yo si quiero estar cubierto durante la caída, ya que me da seguridad y quita volatilidad a la cartera.

He pensado tres formas para cubrirnos: Por volatilidad, por nominal y mediante la Beta de los sistemas de acciones.

El dimensionamiento por volatilidad lo que hace es calcular la volatilidad de cada una de las acciones que tenemos en cartera en el momento en que Ángel nos dice que nos cubramos. La suma de las volatilidades de las acciones la dividimos por la volatilidad de un futuro mini del SP500 y así tenemos el nº de futuros necesarios para cubrirnos.

El dimensionamiento por nominal es el más simple. Cubrimos el capital que tenemos invertido en el momento de la señal de Ángel con el nominal equivalente del futuro. Es decir si tenemos invertidos 1000$ en acciones nos cubrimos con el equivalente a 1000$ del futuro.

Por último tenemos la cobertura mediante la Beta de los sistemas de acciones.

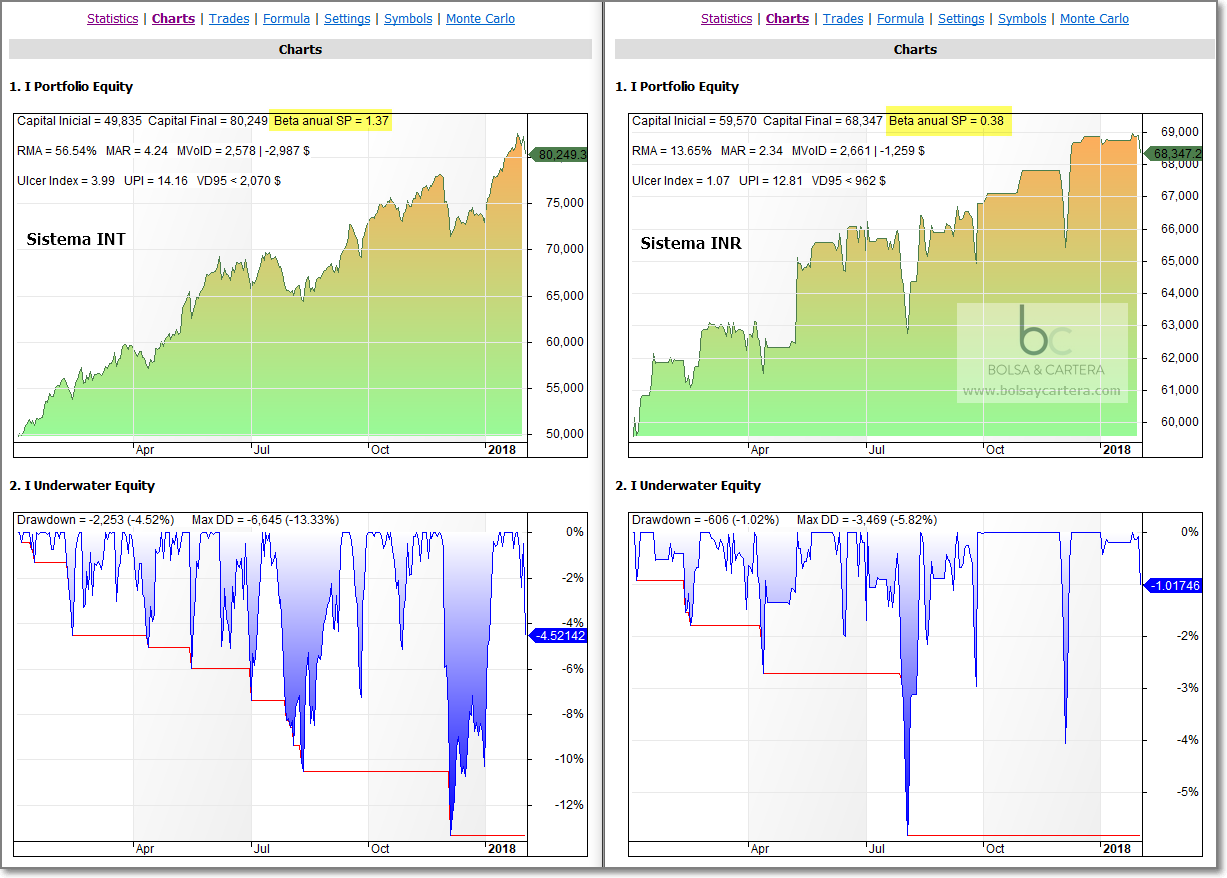

Nuestros sistemas de acciones son el INT y el INR. Para simplificar el estudio he añadido la Beta a los backtest (sombreado amarillo).

La Beta es la pendiente de la regresión lineal de los retornos diarios de la curva de capital del sistema con respecto a los del índice SP500 en un periodo determinado (en nuestro caso 252 sesiones, un año de trading). Esto nos dice el movimiento que está teniendo el sistema con respecto al SP500. En la imagen vemos que el día 01/02/18 la Beta del sistema INT era de 1,37, es decir, si el SP500 sube o baja un 1% el INT subirá o bajara un 1,37%.

Os he puesto la del INR también para que veáis lo baja que es, un 0,38. ¿Cómo es posible si las acciones son similares, las más fuertes del Nasdaq 100?. La respuesta es que el sistema INR opera pocas veces por lo que en muchas sesiones su retorno diario es cero. Por lo tanto no es válido para el estudio.

Utilizaremos la Beta del sistema INT para los dos sistemas, ya que el INT si está siempre invertido en mercados alcistas.

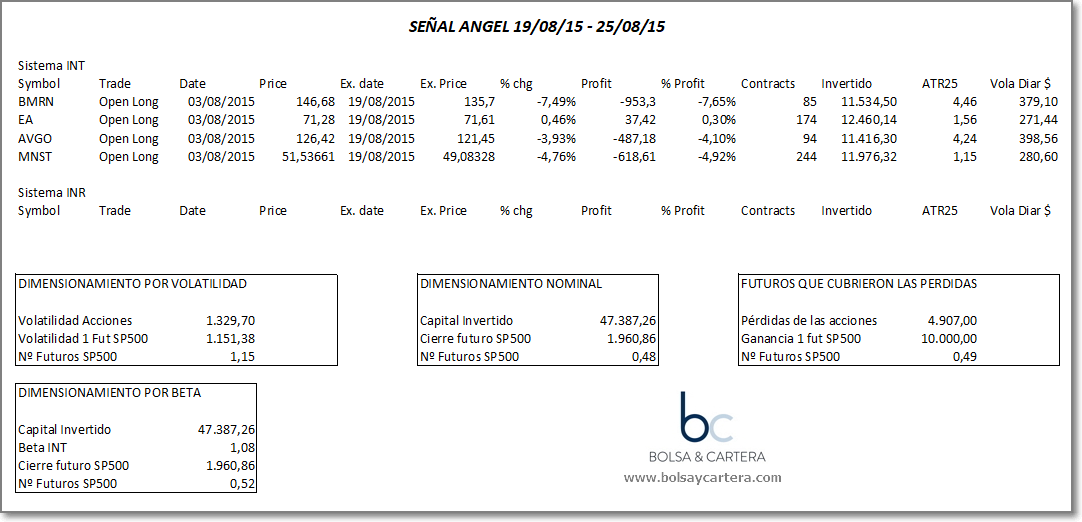

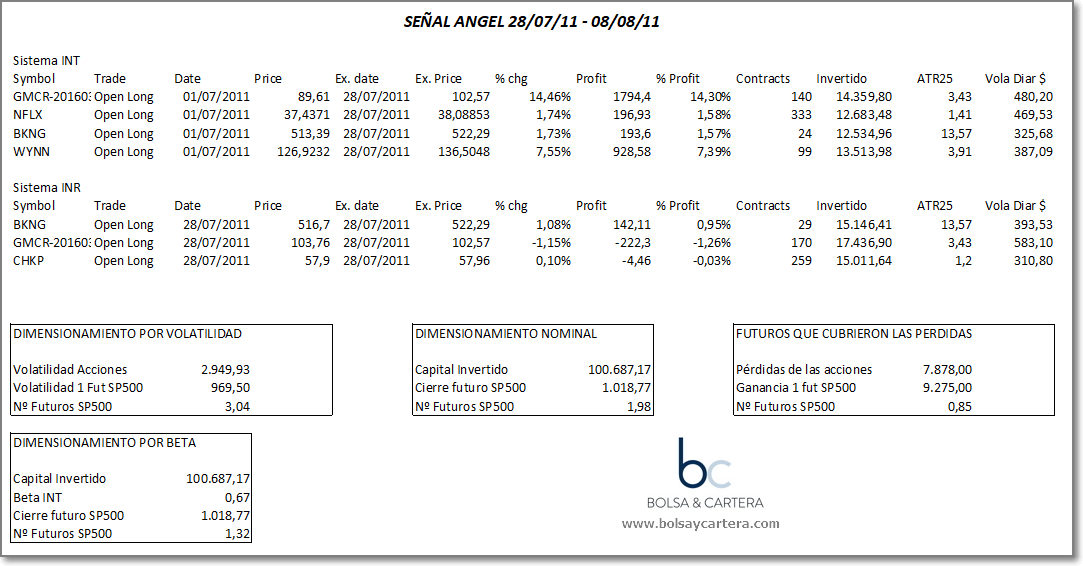

Una vez explicado todo esto, os contaré que el estudio está hecho sobre cuatro entradas del sistema Ángel, tres grandes correcciones (2018, 2015 y 2011) y una corrección normal (octubre del 2014). Me hubiese gustado comprobarlo todo, pero es muy laborioso debido a que muchos cálculos son manuales.

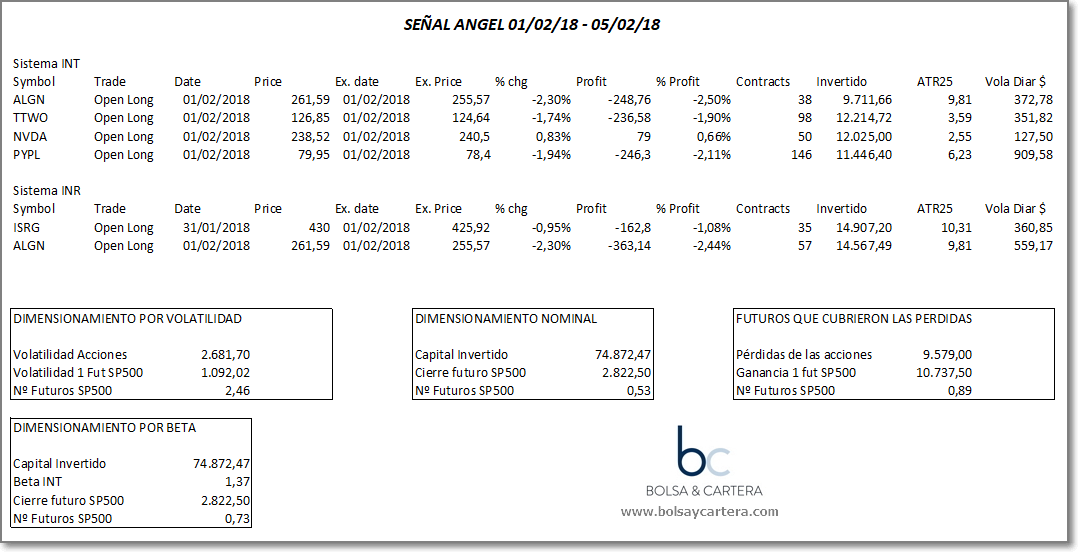

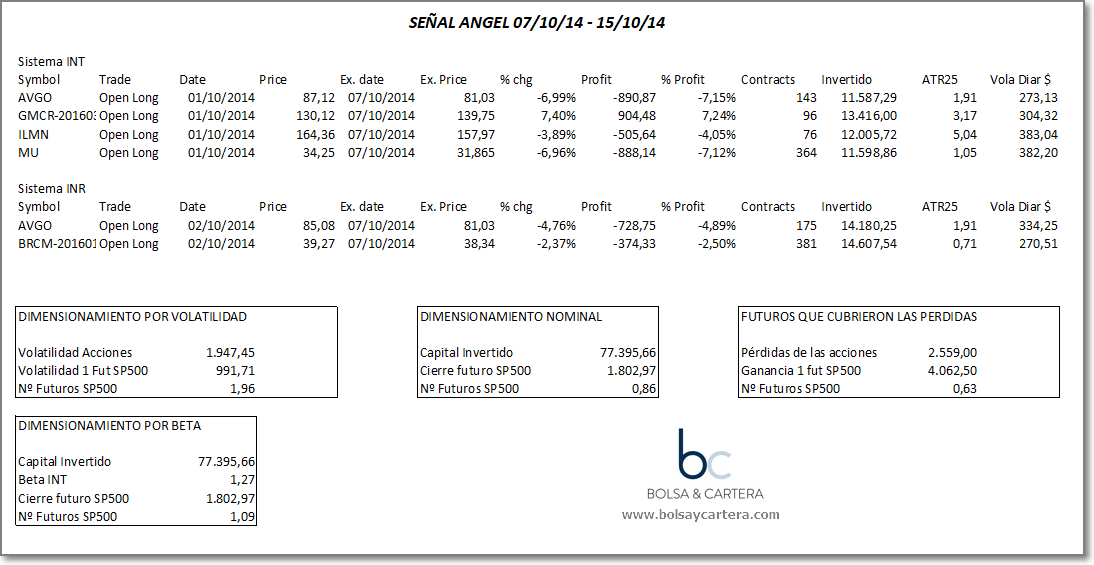

En la imagen se ven las posiciones que teníamos el día que Ángel da señal de cobertura.

El estudio nos da 4 bloques:

1.- En el primero vemos que por volatilidad tendríamos que haber entrado cortos con 2,46 futuros (ya sé que los futuros se contratan enteros, pero esto es la teoría). Sumamos las volatilidades diarias de las acciones y las dividimos por la volatilidad de 1 futuro.

2.- Según el nominal tendríamos que haber entrado cortos con 0,53 futuros. El nominal del un futuro es su precio multiplicado por su punto valor (el del SP500 es 50).

3.- Según el dimensionamiento por Beta, deberíamos haber entrado cortos con 0,73 futuros. Multiplicamos el capital por la Beta y lo dividimos entre la multiplicación del precio del futuro por su punto valor.

4.- Por último, vemos que con 0,89 futuros es con lo que se hubiera cubierto la cartera para no tener pérdidas. Por lo tanto, en esta corrección, el dimensionamiento que más se hubiese aproximado es el de la Beta.

Con las demás correcciones hacemos las mismas operaciones:

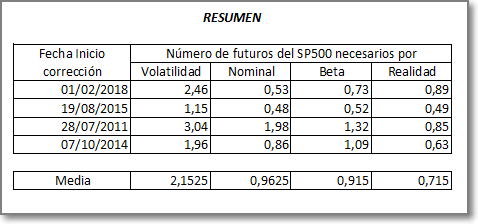

Resumiendo tenemos:

El dimensionamiento que mejor hubiese cubierto la realidad es por Beta. Muy de cerca lo sigue el dimensionamiento por nominal y el que quedaría descartado es el de volatilidad, pues está muy alejado.

Entre el dimensionamiento por nominal y por Beta me quedo con el de Beta. Lo veo con un fundamento más solido ya que tiene en cuenta la tipología de las acciones (si se mueven más o menos que el indice de referencia) mientras que el nominal sólo tiene en cuenta el capital invertido.

Ya sé que con cuatro ejemplos no se puede concluir, pero por ahora es lo que tenemos. Además, como he dicho anteriormente, el dimensionamiento por Beta tiene una base detrás con sentido común. Por ahora y hasta que encuentre algo mejor, dimensionaré la cobertura mediante la Beta.

Saludos.

Si quieres conocer las señales de los sistemas de trading por adelantado o descargarte los códigos para amibroker, puedes suscribirte a nuestra zona premium. ¡Te esperamos!

Quien no la conozca, ahora tiene 15 días para probarla GRATIS.

Descargo de responsabilidad por conflicto de interés: El autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Esfera I / Quant USA del que es gestor en ESFERA CAPITAL GESTIÓN SGIIC, S.A.

miércoles, marzo 7th 2018en13:18

Hola Ramón,

Gracias por el estudio, muy revelador.

Saludos.

miércoles, marzo 7th 2018en14:03

De nada JuanV!!!

Saludos.