Nadie puede saber si ha comenzado el mercado bajista hasta que no pase más tiempo. Por ahora, lo único que podemos hacer es opinar y en mi caso, creo que hay muchas probabilidades de que así sea.

Las razones ya las hemos visto en anteriores artículos, en resumen, ondas de Elliot, amplitud de mercado y ahora se añade una última muy utilizada por los inversores institucionales: El SP500 está por debajo de su media de 200 sesiones.

La verdad es que a los sistemas de trading de la cartera le da igual lo que yo piense o crea. Ellos se rigen por unas reglas matemáticas y, en base a los datos que obtienen diariamente del mercado, actúan.

Pues bien, uno de ellos, el sistema INT, ha dicho que el mercado anda peligroso y que en noviembre no va a seguir operando acciones tendencialmente.

Evidentemente no es definitivo. Esta situación se revisará mes a mes y si el mercado se recupera pues volverá a operar. Lo mismo en diciembre vuelve a operar que lo mismo no lo hace ya en unos años. Veremos…

Lo que quiero ver en este artículo, es que si estamos en lo cierto y estamos en un mercado bajista, cómo afrontaron el resto de sistemas estas condiciones en los mercados bajistas anteriores. Vamos a ello.

Los sistemas que van a operar durante un mercado bajista son:

- Sistema INR: Se trata de un sistema de reversión a la media que opera acciones del Nasdaq 100 cuando ve probabilidades de que reboten (lado largo)

- Sistema MersiSP: Sistema de reversión a la media que opera el futuro mini del SP500. Durante un mercado bajista sólo opera en el lado corto.

- Sistema IBS: Lo bueno de este sistema es que en mercados bajistas opera el futuro mini del SP500 tanto en el lado largo como en el corto. Cuando va largo se basa en un patrón de precios sobre la amplitud del mercado. Cuando va corto, sólo necesita el patrón de precios del futuro.

Uno de los pilares fundamentales para el buen funcionamiento de estos sistemas es el dimensionamiento por volatilidad. En un mercado bajista, la volatilidad se dispara a niveles muy elevados. Por mucho porcentaje de aciertos que tenga un sistema, una operación mala sin un buen dimensionamiento puede llevar la cartera a la ruina. Por eso es impensable adentrarse en un mercado bajista sin una buena gestión del capital.

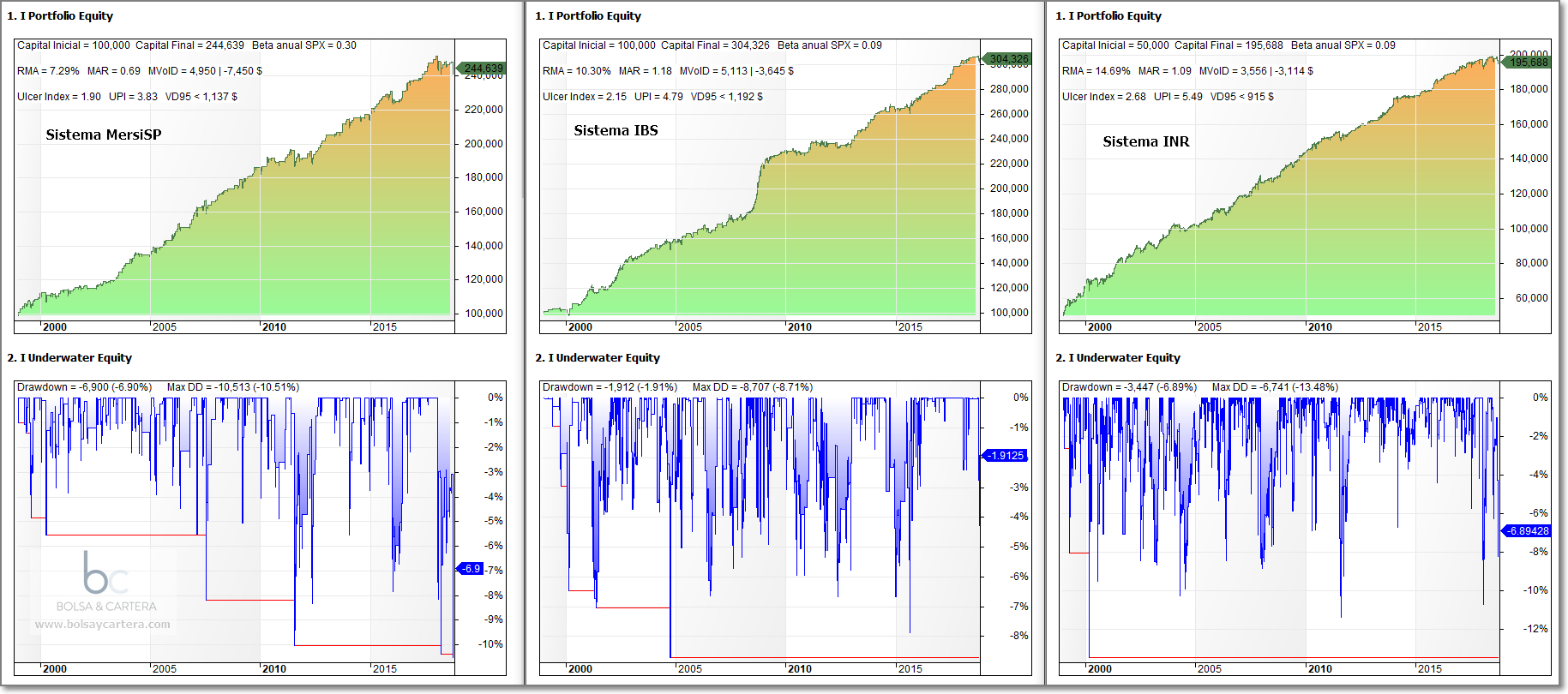

A continuación tenemos los backtest de los 3 sistemas desde 1999 hasta ayer. Sin reinversión de beneficios y con comisiones de compra venta.

Sumando sus curvas de capital, tendremos la de la cartera con sus estadísticas.

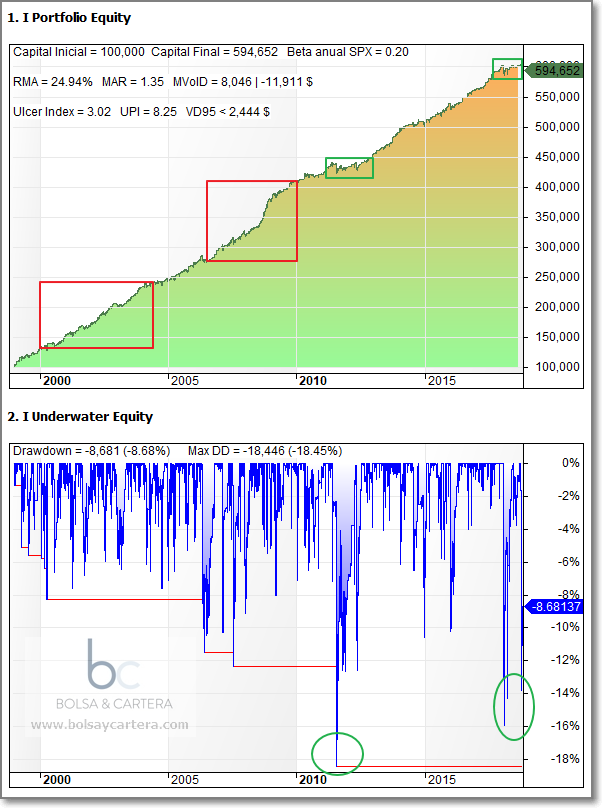

Como se puede observar en la imagen, la curva de capital es muy lineal, lo cual nos indica que casan bien los sistemas entre si, dándonos una buena rentabilidad anual con una relación beneficio/riesgo muy buena (UPI).

He señalado con unos recuadros verdes los momentos en los que esta cartera sufre. Se trata de periodos como los sufridos en 2011, 2012 y este mismo año, es decir, cuando el mercado cae muy verticalmente estando todavía en un mercado alcista. Ahí es dónde se producen los mayores drawdowns.

Pero dónde nos vamos a centrar hoy es en los recuadros rojos. Dentro tenemos la evolución de la cartera en los dos mercados bajistas sufridos en este siglo hasta el momento.

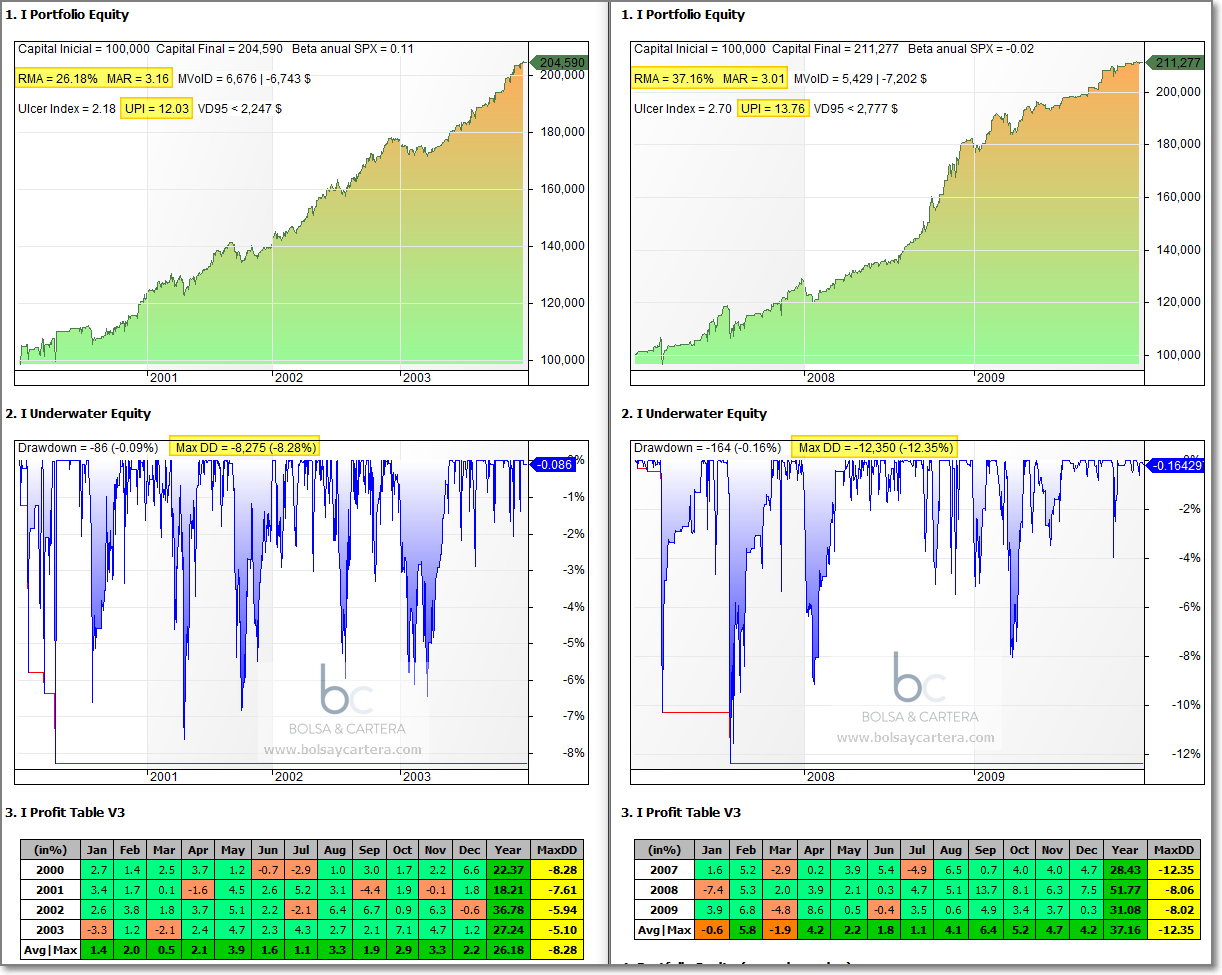

A la izquierda de la imagen tenemos el comportamiento de la cartera en el mercado bajista del 2000 y a la derecha el del 2007.

Como podéis apreciar en sus estadísticas, el comportamiento en estos periodos es incluso mejor que el comportamiento medio reflejado en el backtest anterior. Mayor rentabilidad, mayor ratio beneficio/riesgo (MAR y UPI) y un drawdown inferior.

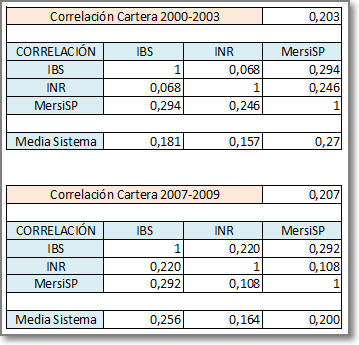

A continuación presento las correlaciones de los sistemas en estos periodos.

La correlación de la cartera es relativamente baja y estable en los dos periodos. Cierto es que la correlación es algo mayor entre los sistemas IBS y MersiSP. Esto quiere decir que sus operaciones tienen mayor coincidencia en el tiempo. Esto, según el backtest no representa un problema (no se dispara el drawdown), pero para quien tenga más aversión al riesgo, en su día busqué una solución para ellos. Se trata del sistema MersIBS, que es una combinación entre el MersiSP y el IBS que hace que sus operaciones no coincidan. Podéis verlo en este artículo.

Como veis, estamos preparados para afrontar un mercado bajista con esta cartera y si estuviéramos equivocados y el mercado se recuperara, pues sin problemas, volveríamos a incorporar el sistema INT a la misma.

El problema sería que tuviéramos razón y no estuviéramos preparados. Parece una perogrullada, pero no os imagináis la cantidad de carteras y fondos que siguen manteniendo sus acciones durante los mercados bajistas… así van los drawdowns.

Saludos y feliz puente (el que pueda, yo me quedo vigilando) ?

Si quieres conocer las señales de los sistemas de trading por adelantado o descargarte códigos para amibroker, puedes suscribirte a nuestra zona premium. ¡Te esperamos!

Descargo de responsabilidad por conflicto de interés: El autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Esfera I / Quant USA del que es gestor en ESFERA CAPITAL GESTIÓN SGIIC, S.A.

jueves, noviembre 1st 2018en17:07

Buenas tardes Ramón

Gracias por tu análisis. Se que estás en ello pero podrías adelantarme que sistemas están activos a día de hoy en el fondo Quant?

Un saludo

jueves, noviembre 1st 2018en17:15

Hola Carlos

En breve haremos otro post similar a este para el fondo. Los sistemas en activo son:

* Sistema INR (Largo)

* Sistema IBS (Largo)

* Sistema Spy Aceleración (Largo)

* Sistema TPS (Corto)

Saludos.