Seguro que muchos de vosotros conocéis la influencia que tiene la volatilidad de las acciones en los sistemas tipo momentum. Mi aportación a este tema va a ser a través de un ejemplo práctico.

Uno de los sistemas que operamos en el fondo de inversión Esfera I Quant USA es el INT Volatilidad Adimensional.

Este sistema elige cada mes las 4 acciones más fuertes del Nasdaq 100 siguiendo el criterio de volatilidad adimensional (fuerza de la acción corregida por su volatilidad). Además dimensiona la posición en base a la volatilidad de la acción: A mayor volatilidad menos cantidad compra.

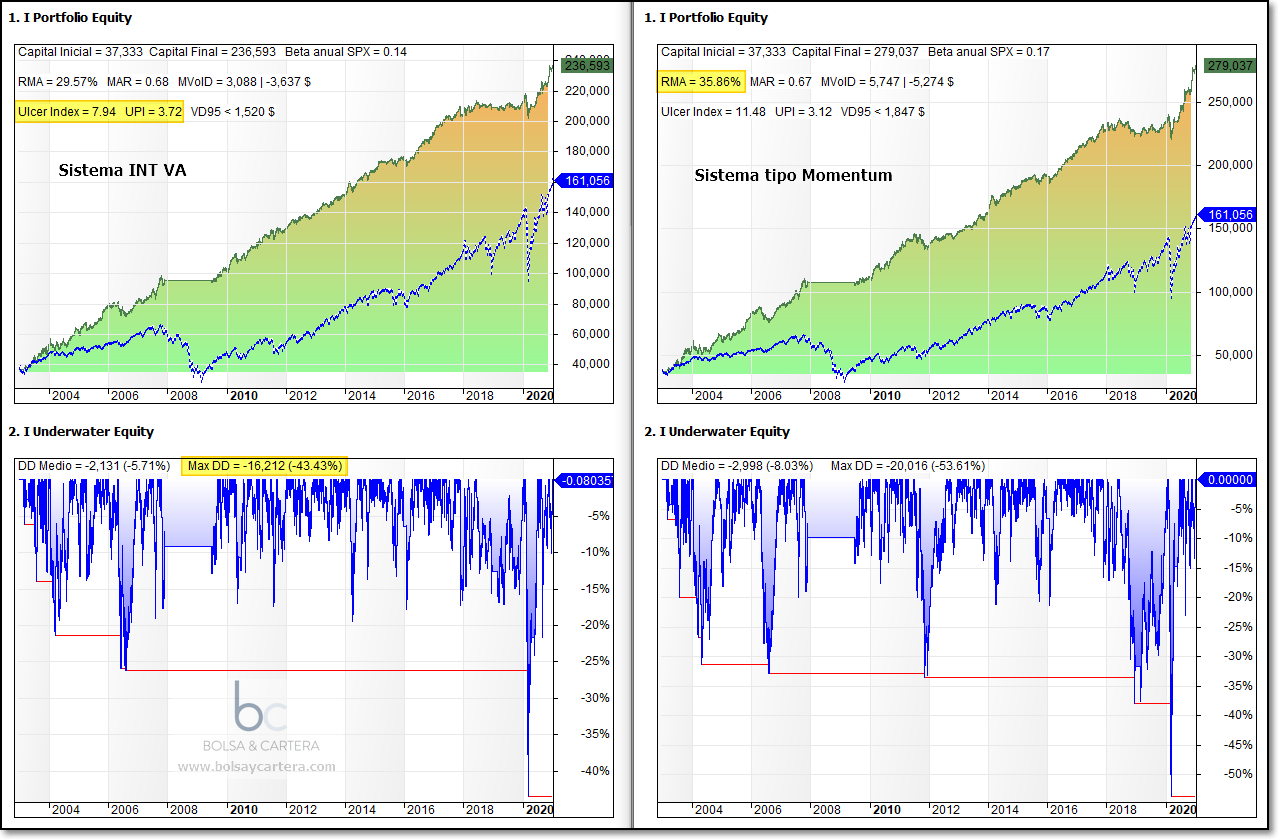

Pues bien, a continuación os presento dos backtest hechos en las mismas condiciones. El de la izquierda se trata del sistema descrito. El de la derecha es el mismo sistema solo que a todas las acciones les asigna la misma cantidad y las selecciona por su fuerza, es decir he quitado todo atisbo de volatilidad en el código.

En la imagen he sombreado las mejores estadísticas de cada uno. Podemos decir:

1.- No tener en cuenta la volatilidad de las acciones mejora el rendimiento (RMA).

2.- Tenerla en cuenta disminuye el riesgo (Máximo Drawdown y Ulcer Index). Además lo hace con tanta intensidad que mejora la relación beneficio/riesgo (UPI).

3.- Otra de las estadísticas que mejora (no se ve en la imagen) es el K-ratio, es decir, suaviza la curva dando retornos más constantes.

Desde mi punto de vista es indispensable el uso de la volatilidad en este tipo de sistemas. ¿ cuál es tu opinión ?

Entre todos los que os animéis a poner un comentario de aquí al domingo, sortearé un mes gratuito en la zona premium.

Saludos.

Si quieres conocer las señales de los sistemas de trading por adelantado o descargarte códigos para amibroker, puedes suscribirte a nuestra zona premium. ¡Te esperamos!

Descargo de responsabilidad por conflicto de interés: El autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Esfera I Quant USA del que es asesor.

viernes, enero 15th 2021en11:47

Excelente artículo Ramón. Tendría sentido tener en cuenta la volatildad en el otro sistemas de momentum que operamos, el Dorado?

viernes, enero 15th 2021en12:07

Gracias Carlos,

En el caso del sistema Dorado, aunque elige el ETF como en el caso del INT VA, no dimensiona por volatilidad.

El motivo es porque en este caso el riesgo disminuye (UI), pero no tanto como para mejorar la rentabilidad/riesgo (UPI).

Saludos.

viernes, enero 15th 2021en12:11

Gracias Ramón.

Ya sabes que, para mi, prima mas el DD, mas el «indicador de riesgo de úlcera» y por ende el de «la patata» (corazón) que el RMA.

Será porque ya voy teniendo una edad y hay que cuidarse.

Un abrazo.

viernes, enero 15th 2021en13:06

Hola Ramon, coincido con lo dicho por el compañero Dor, debe de primar la tranquilidad antes que la rentabilidad.

De poco vale, conseguir buenas rentabilidades, si al final, dejas un sistema o cartera cuando aparece el gran draw, que como bien sabes, siempre aparece.

Saludos

sábado, enero 16th 2021en08:57

Estamos de acuerdo!!!

viernes, enero 15th 2021en19:02

Y que opinas de también dimensionar sistemas por volatilidad?

sábado, enero 16th 2021en08:58

Soy partidario de hacerlo, pero sólo cuando mejora el beneficio/riesgo (UPI)

Saludos.

sábado, enero 16th 2021en03:37

Hola Ramón,

Muy interesante, hace tiempo que tenía pensado pedirte precisamente si podías escribir algunos artículos sobre gestión de capital o en el apartado premium profundizar sobre programación de sistemas en Ami teniendo en cuenta volatilidad u otros parámetros. Es increíble ver como varían enormemente los resultados de un mismo sistema en función de la gestión de capital empleada.

Me llama la atención que en el fondo Quant USA los sistemas rotacionales de ETFs solo son un 10% del total de la cartera siendo sistemas que se comportan con muy buena rentabilidad y muy bajo drawdown, que disminuyen la volatilidad del fondo que es uno de los objetivos. La filosofía del reparto de capital entre sistemas, ¿es similar a la del blog, en cuanto a tener una volatilidad del total de la cartera por debajo de un % determinado?

He leído sobre la estrategia de gestión de capital en vez de por volatilidad, por niveles, que aumentan o reducen el riesgo según las rachas positivas o negativas de los sistemas, parece muy interesante, ¿qué opinas de esta idea?

¿Cómo ves la situación actual? Aunque la amplitud está muy fuerte con vistas al medio plazo, parece que a corto plazo vienen curvas. Coincidiendo con la retirada por salto de stop de la cobertura DM, estas últimas sesiones se están viendo síntomas de agotamiento en índices después de tanta subida, se percibe cierta complacencia/ optimismo, las acciones de gran capitalización llevan meses laterales.

Se invierte por sistemas y no por intuiciones pero llevamos demasiados meses sin correcciones importantes…

sábado, enero 16th 2021en09:12

Hola Javimo, te voy contestando según tus párrafos.

1.- Pedir lo que queráis, si tengo tiempo y sé del tema os contaré lo que sepa.

2.- En el fondo tenemos limitado el uso de ETFs al 10% por eso no los ponderamos más.

Si, la cartera modelo del fondo está dimensionada para tener una volatilidad anualizada a tres años inferior al 15%.

3.- He leído sobre el tema, pero como eso no lo puedo automatizar y comprobar, pues no tengo una opinión formada para darte.

4.- Coincido contigo, puede que se inicie una corrección, pero como la amplitud está fuerte, imagino que no será muy profunda (nunca se sabe).

Por otro lado, recuerda que tenemos el sistema Ángel que si advirtiera peligro también podría darnos señal de cobertura.

Saludos.

domingo, enero 17th 2021en12:00

Pues a decir verdad, después de ver las imágenes puestas, veo con mucho sentido ponderar la volatilidad. Además, el futuro es incierto y, lo que sí hemos visto en real es que el etf de baja volatilidad lo ha hecho muy bien en comparación con otros factores.

Creo que tiene sentido.

Un saludo y a por el mes gratuito!!!!

domingo, enero 17th 2021en12:03

Aunque en esta corrección no ha respondido como otras veces pero al tran tran lo puede hacer.

domingo, enero 17th 2021en16:53

Suerte Luis!!!