Este fin de semana os traigo una actualización del sistema sectores cuyo resultado me ha hecho revisar la cartera 2021.

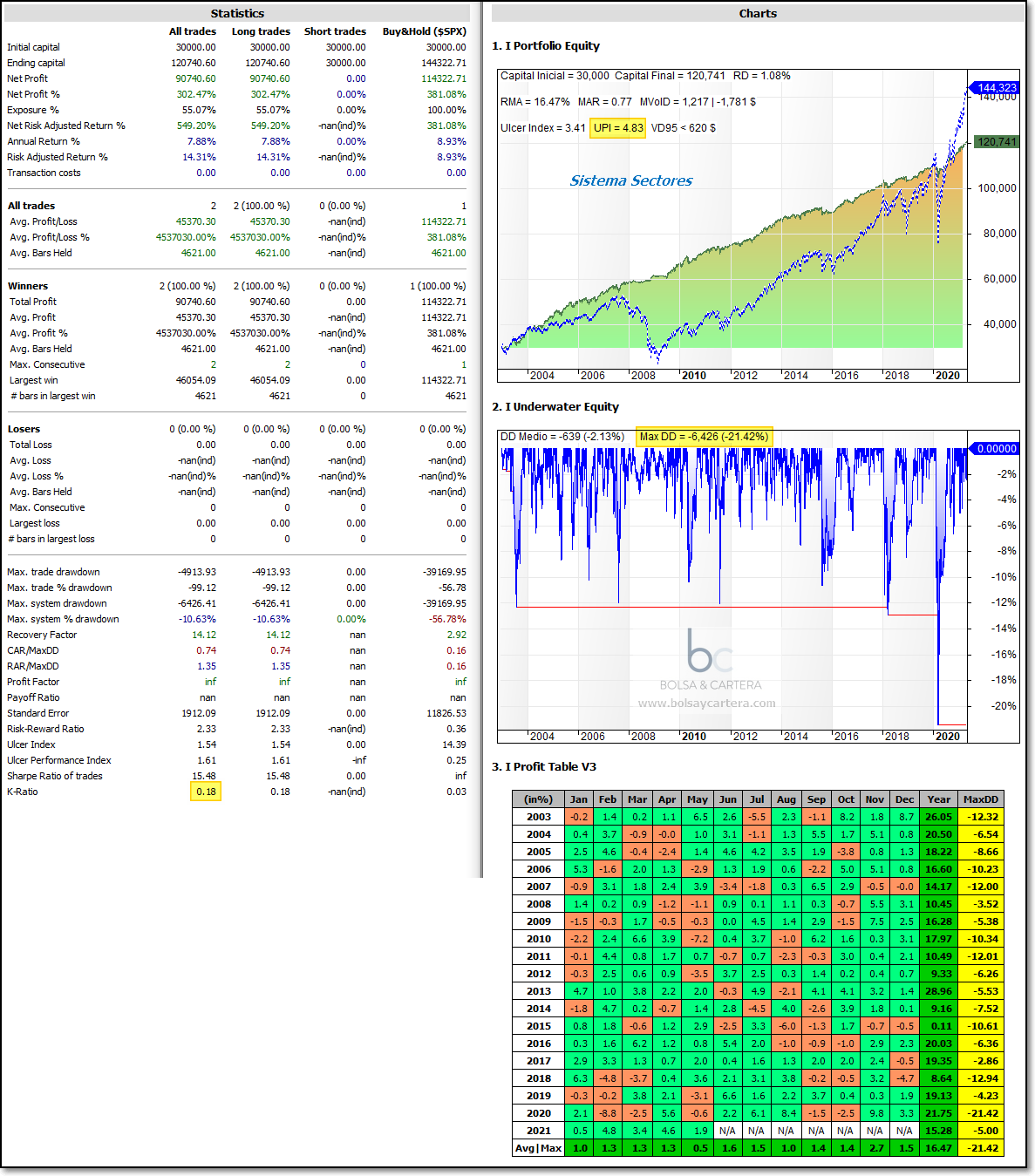

Sistema Sectores

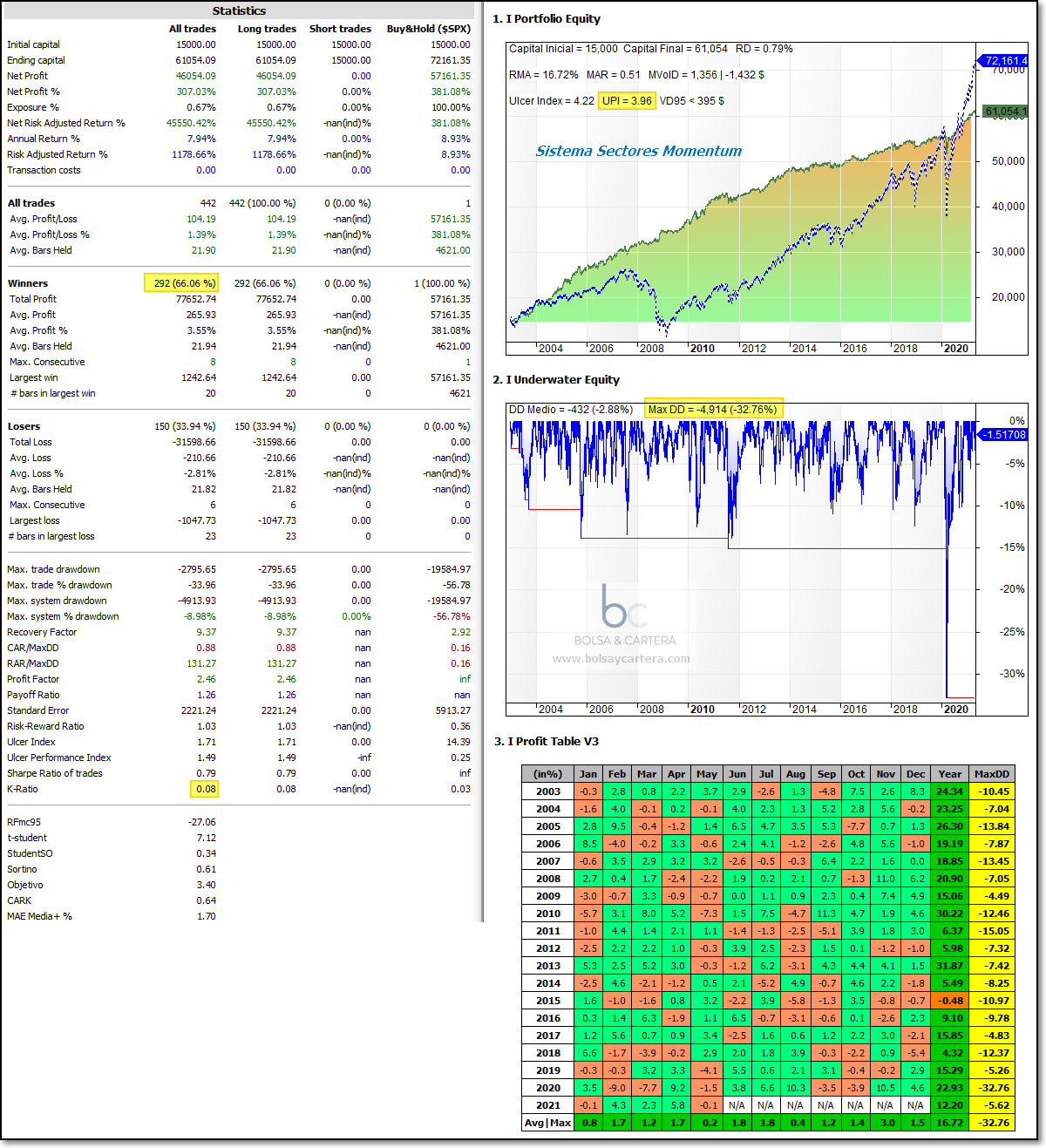

El sistema sectores estará formado a partir de ahora por dos patas. La primera pata es el sistema Sectores Momentum que ya conocemos, pues es el sistema cuyas señales estoy ofreciendo en abierto todos los meses y que seguiré haciendo hasta completar el año (si es de vuestro interés).

Como veis en las estadísticas del backtest es muy buen sistema, consigue una rentabilidad media anual de casi el 17% con un riesgo muy ajustado (UPI de casi 4).

Si acaso, el único pero es el alto drawdown que se produjo en marzo de 2020 (casi 33%).

La segunda pata es nueva. Nace a partir de un comentario de uno de los usuarios de la zona premium:

«Parece mentira que con un sistema así de sencillo y pocos dolores de cabeza se consiga esta rentabilidad.

De todas formas, inventir en los dos sectores más fuertes del mes te da ciertas garantías de que la tendencia siga el mes que viene, pero lo normal, después de hacerlo bien es estancarse .

Tienes algun backtest de, en vez de escoger los mejores sectores , escoger los peores o intermedios que al igual el mes en cuestión puedan realizar una subida importante?

Un saludo y gracias por tu esfuerzo constante Ramon»

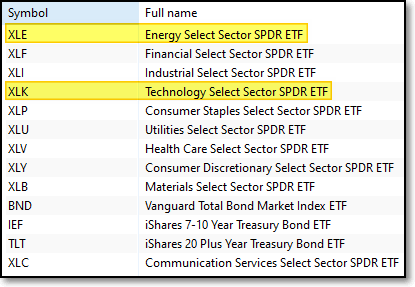

La idea me pareció buena y me puse a desarrollarla hasta que apareció el sistema sectores reversión. Las reglas son las siguientes:

1.- Sólo operamos en mercados alcistas (utiliza el mismo filtro que el sistema INT)

2.- La primera sesión de mes compraremos a mercado, de entre los activos alcistas, los dos activos más sobrevendidos. Utilizamos la misma cesta que el sistema sectores momentum:

No distingue entre sectores y bonos, compra el más sobrevendido independientemente que sea sector o bono (sólo exige que sea alcista el activo y el mercado).

3.- Se mantendrán durante todo el mes. Al mes siguiente se venderán y se volverán a comprar los dos activos alcistas más sobrevendidos.

Durante este mes de mayo, el sistema está operando los sectores sombreados.

Pues bien, el backtest es el siguiente:

Las estadísticas son tan buenas como las del sistema sectores momentum o incluso mejores… Mejor porcentaje de aciertos, mejor K-ratio (nos da una idea de las constancia de los beneficios) y sobre todo mejor máximo drawdown.

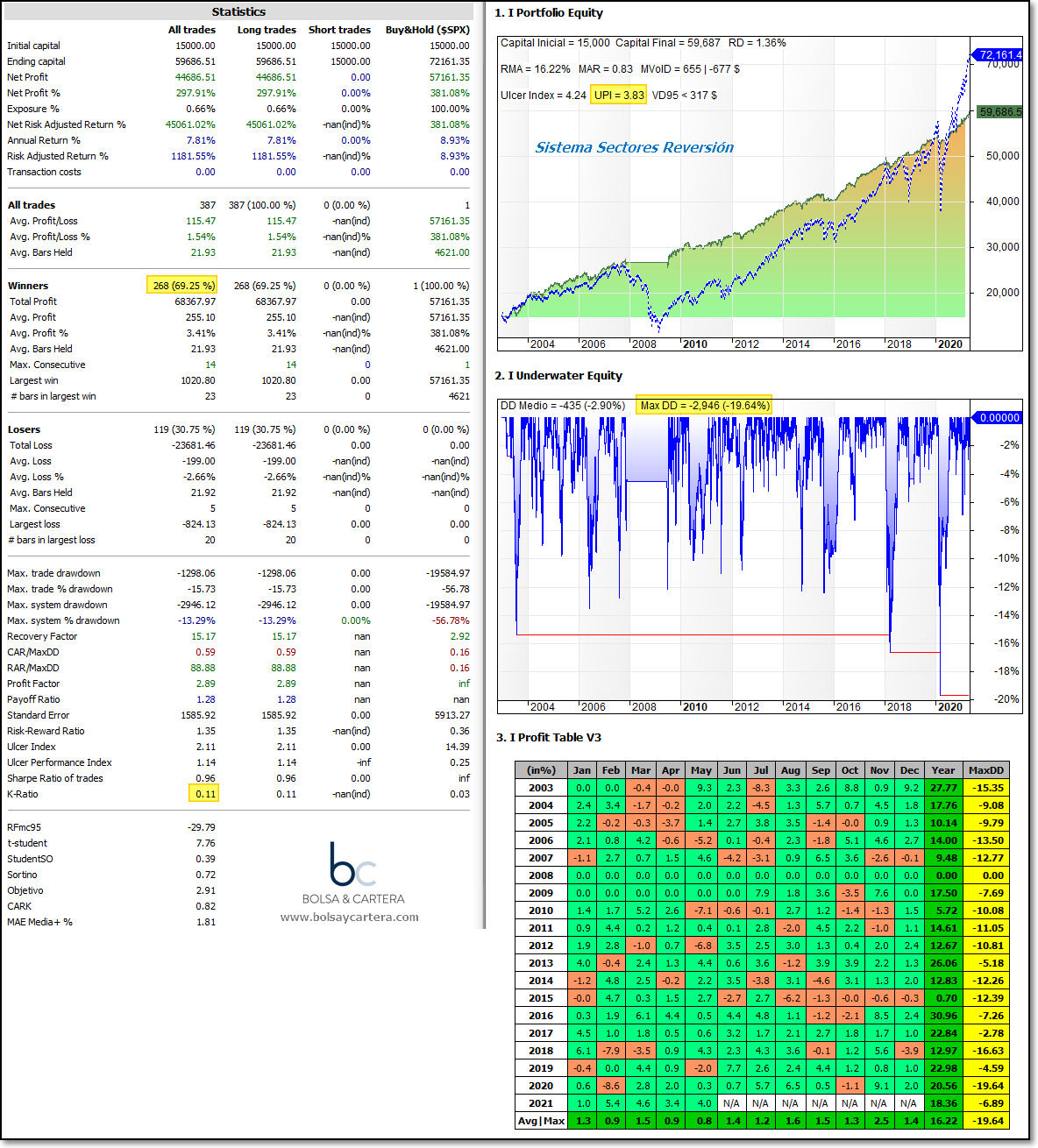

Pero lo mejor está por venir. Los sistemas son complementarios, es decir, si los unimos sus estadísticas mejoran, de ahí que no los trate como sistemas individuales, sino como partes de un sistema que formarán el Sistema Sectores.

El Sistema Sectores será la suma de ambos (momentum + Reversión) y sus estadísticas son las siguientes:

Al operar los dos sistemas juntos, el riesgo (UI) disminuye por lo que el ratio beneficio/riesgo aumenta mucho. Pero no sólo eso, el K-ratio alcanza un valor de 0,18 lo que nos indica la gran constancia de los retornos (todos los años con beneficios y bastante similares). Y encima, hemos conseguido rebajar el máximo dradown (teníamos un 33% en la pata momentum y se nos queda un 21% en el conjunto).

Los resultados me han gustado tanto que no me ha quedado más remedio que buscarle un hueco en la cartera 2021 de la zona premium.

Cartera 2021 – 1ª Revisión

He mirado las correlaciones entre los distintos sistemas de la cartera y el sistema Sectores está muy correlacionado con el sistema INT. Luego la forma de hacerle hueco al sistema sectores es reduciéndole peso al sistema INT.

Por otro lado y aprovechando la revisión, he observado que el sistema cobertura DM no funciona. Por lo tanto la Cartera 2021 queda como está salvo los siguientes cambios:

1.- El capital que asignamos al sistema INT Clenow baja de 50.000$ a 30.000$

2.- Entra el sistema sectores en la cartera. Como es más tranquilo que el INT, le asignaremos los 20.000$ que le hemos quitado al INT y le añadiremos 10.000$, es decir, el sistema sectores operará 30.000$ (como operamos 4 activos, unos 7.500$ para cada uno).

3.- Quitamos de la cartera el sistema cobertura DM

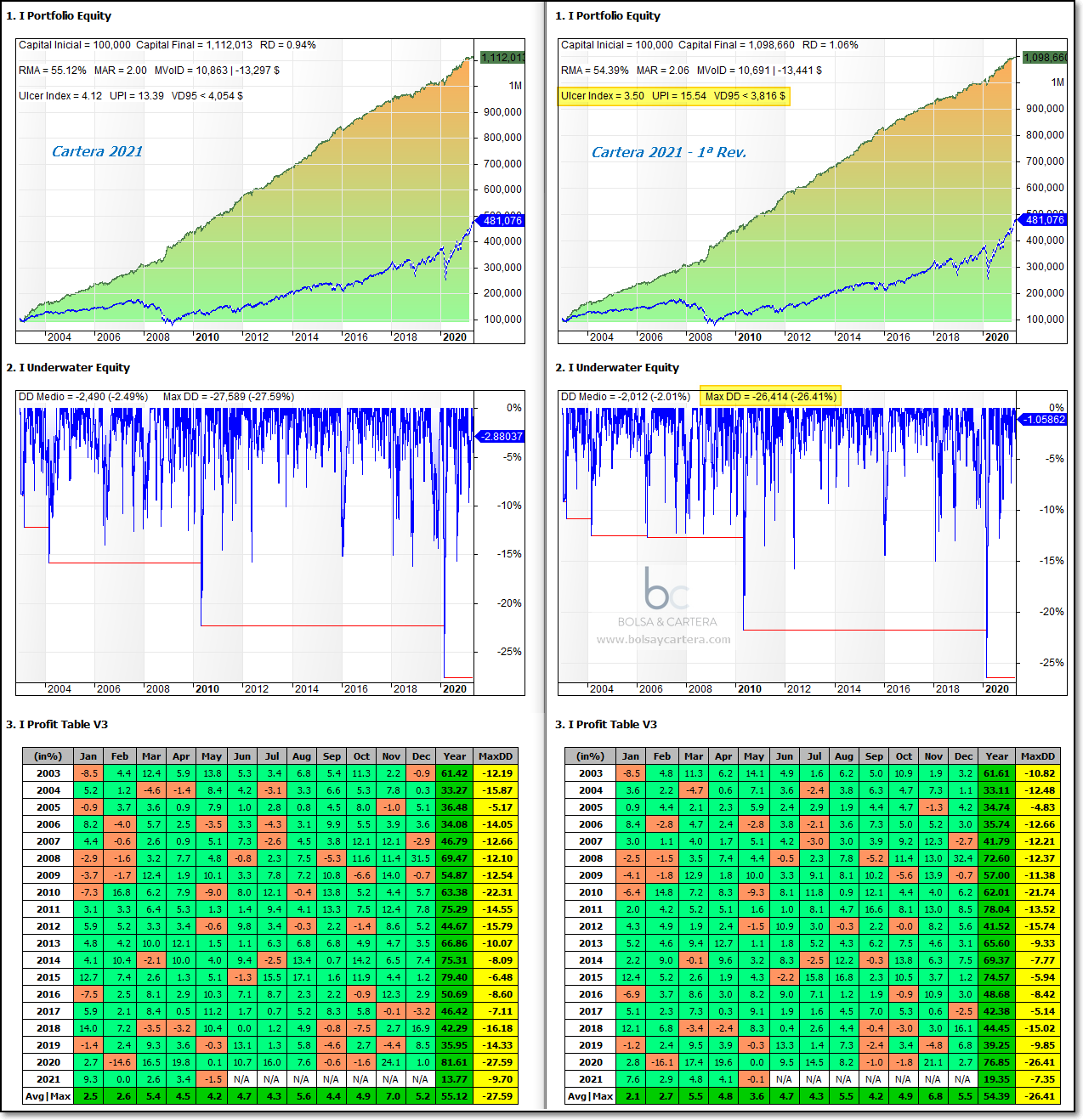

Estos cambios producen estos efectos en el backtest:

Se constata que estos cambios mejoran la cartera:

1.- El riesgo (UI ulcer Index) disminuye. Pasa de 4,12 a 3,50. También disminuye el máximo drawdown .

2.- Como la rentabilidad media anual (RMA) prácticamente se mantiene, el ratio beneficio/riesgo (UPI) mejora, pasando de 13,39 a 15,54

3.- Incluso la volatilidad disminuye. La volatilidad diaria con una confianza del 95% (VD95) baja de 4.054$ a 3.816$

Sinceramente creo que con estos cambios tenemos una cartera más fuerte y diversificada.

Empezaremos a aplicarla a partir del 1 de junio .

Saludos y feliz fin de semana!!!.

NOTA: Todos los backtest son sin reinversión de beneficios.

Si quieres conocer las señales de los sistemas de trading por adelantado o descargarte códigos para amibroker, puedes suscribirte a nuestra zona premium. ¡Te esperamos!

Descargo de responsabilidad por conflicto de interés: El autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Esfera I Quant USA del que es asesor.

sábado, mayo 8th 2021en09:43

Hola Buenos días,

Primero de todo felicitarte por ir siempre buscando mejoras.

Una pregunta, en los resultados de la cartera está contemplado el sistema Ángel?

Es decir, por ejemplo en el Draw down del 2020 de -26,41, entiendo que si aplicáramos el sistema ángel bajaría más, o ya está incorporado?

Muchas gracias,

Jordi

sábado, mayo 8th 2021en09:52

Hola Jordi,

Esta contemplado con una cantidad de 100.000$, por lo que no refleja la realidad. Me explico.

En la teoría, durante la caída de 2020 habían posiciones en TPS, MersiMonday, SPY Aceleración e INT. Eso significa que el capital de Angel para cubrir debería ser entorno a 400.000$, sin embargo Amibroker no sabe que otros sistemas estaban abiertos para cubrir.

Digamos que, la forma con la que he hecho el backtest está «del lado de la seguridad» y que el drawdown de 2020 sería más pequeño en la realidad que en el backtest. No se si me he explicado.

Saludos.

sábado, mayo 8th 2021en10:04

Ok, sí perfectamente se entiende.

Muchas gracias

sábado, mayo 8th 2021en13:57

Buenas tardes,

Enhorabuena por tu web y por este estudio en particular. También me ha parecido una muy buena idea a desarrollar. Como calcular la sobreventa de los activos??

Gracias.

Saludos.

domingo, mayo 9th 2021en05:47

Hola Beni, gracias por tus palabras.

En esta caso en concreto, lo hago con el RSI.

Saludos.

domingo, mayo 9th 2021en10:00

Buenos días Ramon

Enhorabuena como siempre por tus avances en la cartera!

Veo que la segunda pata del sistema (reversión) tiene filtro de mercado, en cambio la primera pata (momentum) no tiene. ¿Empeoran mucho los resultados de la segunda para sin filtro?

¿Podría bajar la correlación con el INT si utilizara otro filtro de mercado diferente a este? En vez de usar la media simple de 200 sesiones. Parece que el sistema de reversión lo hace especialmente bien en las arrancadas de impulsos alcistas… podría funcionar combinándolo con otros sistemas como cruce dorado o Coppock

¿Cómo selecciona el sistema de reversión los activos que son «alcistas»?

Gracias

Carlos

domingo, mayo 9th 2021en11:14

Hola Carlos,

Esos backtest son la teoría. La realidad será que todo el capital de la pata reversión se lo daremos a la pata momentum cuando estemos en un mercado bajista. Así no dejaremos de operar.

No estoy interesado en bajar la correlación (anda entorno a 0,5). Quiero utilizar los dos sistemas (INT y Sectores), creo que de esa forma diversificamos más.

Por otro lado, el filtro del INT funciona muy bien en el sistema sectores reversión y tiene sentido común. Lo dejo por ahora. Si encuentro algo mejor, ya sabes que lo aplicaré y os lo contaré.

Respecto de la última pregunta, lo hace por el método tradicional… a través de una media.

Saludos.

viernes, mayo 21st 2021en13:12

Enhorabuena Ramón. En Interactive Brokers no me deja comprar los ETFs de los sectores. Tampoco veo la manera ni me da la opción de comprar los CDFs de los mismos. A ver si me puedes ayudar o algún lector que lo haya conseguido. Gracias.

viernes, mayo 21st 2021en13:17

Ya lo he encontrado 😉

sábado, mayo 22nd 2021en07:06

Perfecto Sak!!!

domingo, mayo 30th 2021en09:44

Hola Ramón,

Me podrías decir cómo seleccionas el filtro alcista? Has comentado que usas una media tanto para el mercado como para el activo pero… cuando tus sistemas son mensuales esa media es mensual? me refiero usas la media mensual, o te basas en una media de otro periodo como puede ser la 200 diaria o la 30 semanal ?

Muchas gracias por tus aportaciones

domingo, mayo 30th 2021en18:31

En este caso en concreto el filtro de mercado es el mismo que el del INT. Utiliza una media y el dato del paro USA. La media es diaria, pero sólo se tiene en cuenta a final de mes.

Saludos.

martes, junio 15th 2021en10:13

Buenos días,

Soy bastante nuevo por aquí y me gusta mucho el contenido que estoy leyendo, pero me surge una duda.

Tengo cuenta en Interactive bróker, pero no me deja operar con CFD y me he vuelto loco buscando como dar de alta permisos. He descubierto que debes de ser profesional para poder operar CFD desde IB España, te piden cambiar MIFID retail a MIFID profesional, y por lo requisitos que leo, no los cumplo.

Si con interactive bróker no puedo finalmente, a no ser que me digáis como habilitar CFD, que otro Broker recomiendas para seguir tus sistemas?

Muchísimas gracias

martes, junio 15th 2021en18:03

Pues no se Javier,

Yo estoy como retail en IB y puedo operar los CFDs sin problemas.

A ver si alguien puede comentarte algo y mientras intento averiguar algo yo también.

Saludso.

martes, junio 15th 2021en18:42

Muchas gracias, a ver si alguien me puede ayudar.

Lo que he encontrado en la web de Interactive Broker es este párrafo.

Residents of Spain can trade CFDs issued by IBUK if they are either MiFID Professionals or clients of a Spanish Introducing Broker or Professional Financial Advisor.

Muchas gracias anticipadas por las respuestas.