Pues ahora que ya no tengo mis ahorros en el fondo que asesoraba, me planteo qué hacer con ellos. La verdad es que tenerlo en fondos de inversión me parece una buena idea, ya que tiene dos ventajas primordiales: aprovechar la potencia del interés compuesto y no pagar a hacienda hasta que hagas un reembolso, lo cual, si inviertes en fondos se supone que será dentro de muchos años.

Hay miles de fondos y si quieres asegurarte de que inviertes en un buen fondo tienes que dedicarle muchas horas de estudio para elegirlo bien. A parte de que el tiempo es oro, yo no dispongo de mucho por lo que no quiero emplearlo en eso. Prefiero tener tiempo libre para mi familia o mis hobbies.

En consecuencia, lo primero que se me ocurrió fue la posibilidad de meterlo en un fondo indexado que replique a los mejores índices como el SP500 o el Nasdaq 100.

La ventaja es que son índices que históricamente han tenido un buen rendimiento.

El inconveniente es que cuando llega un mercado bajista tienes que soportar ver como pierdes más de la mitad de tu patrimonio.

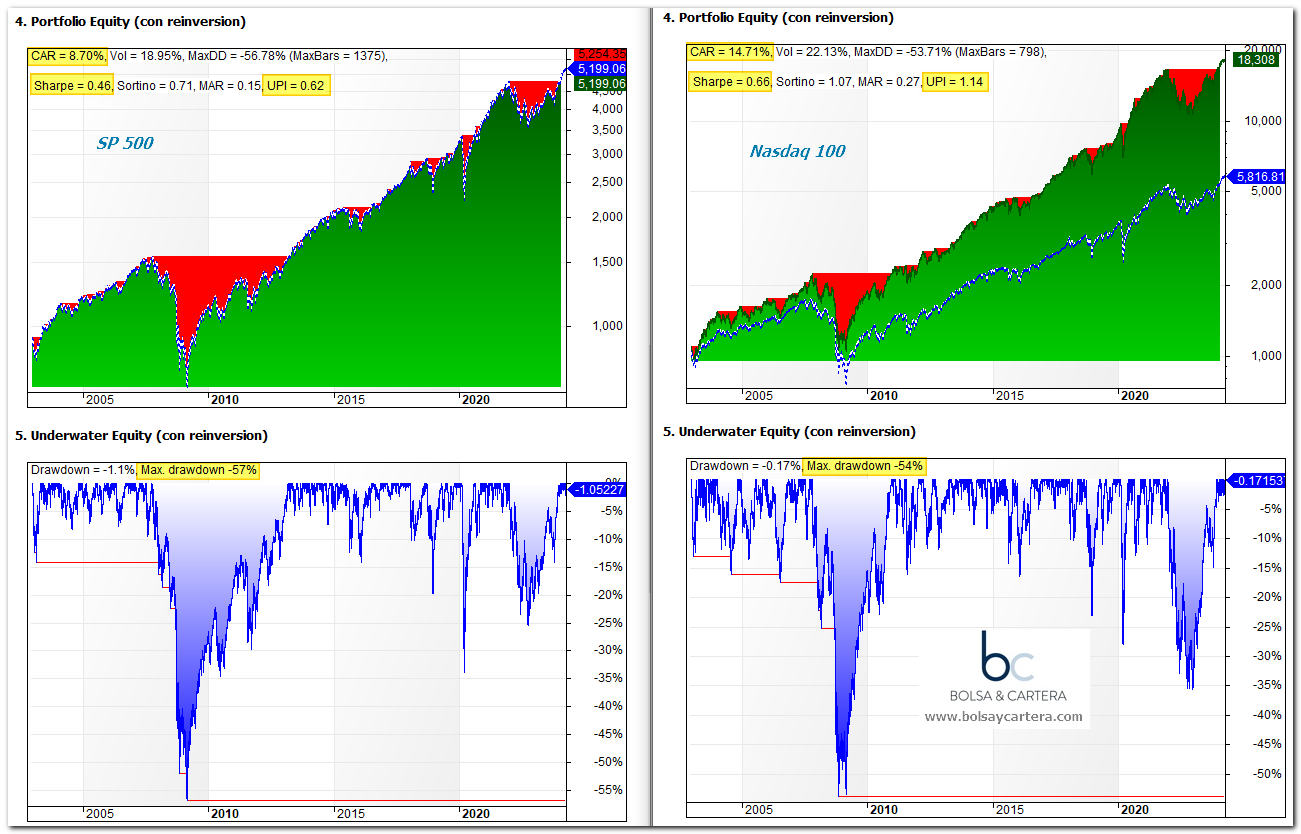

Veamos las estadísticas de lo que supone invertir pasivamente en el SP500 y en el Nasdaq 100:

Todo el mundo que invierte en estos fondos sabe que tienen una rentabilidad compuesta de cerca del 9 y del 15% anual (en los últimos 22 años), pero lo que no sé, es si son conscientes de que en un momento dado pueden perder más del 50% de lo que tienen invertido.

La mayoría de inversores que han vivido esos momentos han acabado vendiendo mucho antes, lo reconozcan o no.

Como se puede ver también en la imagen, el ratio beneficio/riesgo (UPI es muy pobre) y la volatilidad que sufrimos para obtener estos rendimientos es muy alta, de ahí que el sharpe sea también muy bajo.

La conclusión es que si quiero invertir en fondos indexados lo he de hacer activamente.

Lo que se me ha ocurrido para llevar esta idea acabo es utilizar los filtros de mercado que utilizo en mis sistemas de trading. Cada mes comprobamos si el filtro está verde, y si es así invierto en un fondo indexado al SP500 o al Nasdaq 100, el que más fuerte esté en ese momento. Cuando el filtro está rojo, operaré un fondo monetario.

Para realizar esta prueba he utilizado:

- Como fondo indexado del SP500 el etf SPY

- Como fondo indexado del Nasdaq 100 el etf QQQ

- Como fondo monetario el etf SHY. No dispongo de datos (o al menos no conozco) etfs que repliquen monetarios, así es que, se me ha ocurrido que esto podría ser lo más parecido.

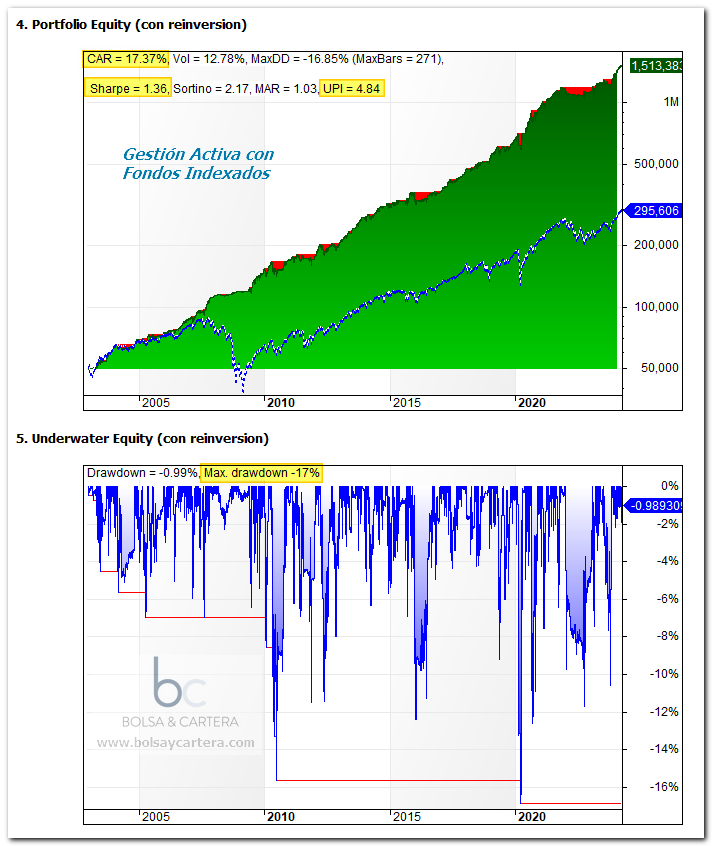

El resultado es el siguiente:

Como veis los resultados son brutales:

- La rentabilidad (CAR) supera a la del Nasdaq 100

- El máximo drawdown es del 17%, ridículo comparado con el Nasdaq 100 o el SP500

- El ratio beneficio/riesgo (UPI) lo multiplicamos por más de 4

- Y el sharpe supera el 1

Los resultados prometen por lo que voy a seguir estudiando el tema.

Si veo interés en los comentarios, seguiré compartiendo el resultado de mis estudios con vosotros. Si no veo comentarios, entenderé que no os interesa el tema 🙂

Saludos.

Si quieres conocer las señales de los sistemas de trading por adelantado o descargarte códigos para amibroker, puedes suscribirte a nuestra zona premium . ¡Te esperamos!

viernes, abril 12th 2024en11:11

Muy del estilo que propongo personalmente.

En mi caso, tanto la Volatilidad como el Max DD que te salen en la simulación, son demasiado altos para mí, … pero para gustos, colores, y si a tí te cuadran, pues perfecto, adelante.

Yo soy más de un 50% a Renta Variable Mundial + 50% a Renta Fija Mundial, y en cada uno de esos 2 50%s aplicar seguimiento de tendencias de largo plazo (RoC de 12 meses) dos veces al mes, por lo que zanjo la cartera en 4 subcarteras.

Diversos bactest que he realizado me llevan a pensar que esta estrategia llevaría a, aprox, un 5% de rentabilidad real anual, con un 7% de volatilidad anual y un Max DD en los últimos 150 años del -19% (crack de 1929).

A mí, me vale.

Pero para cualquiera que quiera estrujar un poquito más, tu sistema está destinado a dar más rentabilidad en el largo plazo.

Encantado de escribir por aquí Ramón.

Saludos.

viernes, abril 12th 2024en20:30

Hola Jaume,

Efectivamente, se trata de operar el estilo de fondo que se adapte a tu perfil. Lo que tu propones, en mi caso, me parece demasiado tranquilo y ya sabemos que el beneficio y la tranquilidad están directamente relacionados.

Como tu bien dices, para gustos colores.

Saludos.

viernes, abril 12th 2024en11:39

Totalmente de acuerdo. El quid de la cuestión consiste en hallar el filtro de mercado adecuado.

viernes, abril 12th 2024en20:32

Efectivamente Jordi, ahí está la clave y si el mercado no me demuestra lo contrario, creo que la tengo después de muchos años de estudios. Al menos algo bastante decente…

Saludos.

viernes, abril 12th 2024en13:33

Muy buen estudio , es desde mi punto de vista, la mejor estrategia para el largo plazo. Si te diría, que tengas en cuenta que fondos de Inversión indexados al SP500, son fáciles de encontrar ,son baratos , pero tienen riesgo divisa. Con el Nasdaq 100 es mas difícil, son muy poquitos y sin bien no hay riesgo divisa, invierten en futuros, las comisiones son mayores. Bueno haber si nos dices como acaba tu estudio, un saludo y muchas gracias.

viernes, abril 12th 2024en20:34

Hola Frank

Yo estoy en MyInvestor y algún que otro fondo he visto que podría cuadrar. Pero eso formará parte de la fase de pruebas…

Saludos.

viernes, abril 12th 2024en15:22

Hola Ramón, y porqué no usas tu dinero para operar la cartera del blog?

viernes, abril 12th 2024en20:36

Hola Diego

Si uso mi dinero en la cartera del blog, pero todo no. Mis ahorros los tenía divididos entre la cartera del blog y el fondo.

Como la parte del fondo se me ha quedado libre quiero ponerla a trabajar en ese mismo campo. Pero primero he de estudiar cómo.

Saludos.

viernes, abril 12th 2024en15:53

Me gusta, si que estoy interesado. Hay gente que compara la rentabilidad del fondo en los últimos 12 meses con la rentabilidad del monetario. Si está por encima invierte y si está por debajo de refugia en el monetario.

viernes, abril 12th 2024en20:39

Hola Jorge,

Si esa es la filosofía del sistema GEM de Antonacci.

Esto es un primer estudio sobre el que trabajar. Iré dándole vueltas hasta que encuentre lo que más me convenza.

Necesito estudiar y aprender más.

Cuando lo tenga os contaré.

Saludos.

viernes, abril 12th 2024en17:38

Estoy muy interesado en aprender sobre estrategias de seguimiento de tendencias que sean fáciles de implementar y no requieran de seguimiento continuo. Gracias

viernes, abril 12th 2024en20:41

Hola José Luis

La idea de esta es revisarla una vez al mes (no operar una vez al mes, sino comprobar si hay que cambiar de fondo o no una vez al mes). Creo que cuadrará con tu filosofía. Fácil y sencilla.

Saludos.

viernes, abril 12th 2024en17:46

Ramon, en vez de un fondo monetario cuando este el semaforo rojo, porque no buscas unos fondos que inviertan en bonos ; uno en bonos USA o global y otro más activo en fondos high yeld por ejemplo

Un saludo

viernes, abril 12th 2024en20:43

Hola Solet,

Estoy abierto a todo. Con las ideas que me dais iré probando hasta que encuentre lo que mejor funcione.

Gracias por tu aporte. Lo apunto.

Saludos.

viernes, abril 12th 2024en23:35

Me parece una estrategia acertada, y me gustan los resultados, salvo el Max DD, realizados en el estudio, del cual me interesa mucho los avances que hagas en un estudio de mayor profundidad.

Reconociendo que me decanto por una estrategia consistente y segura en rentabilidad, pero con la menor volatilidad posible y minimizar el Max DD, y al ser posible estar el minino de tiempo underwater, cuando vengan mal dadas.

Asumo que psicológicamente mi cuerpo no resiste una caída de más de un 10-12%, y una rentabilidad de 10% anual ya es aceptable para mi.

Gracias Ramón por compartir

sábado, abril 13th 2024en07:02

Hola Kris,

Me parece que esos números que planteas van a ser inalcanzables con esta idea y estos productos. Creo que lo que buscas es lo que comenta Jaume (primer comentario)

Saludos.

sábado, abril 13th 2024en14:14

Gracias Ramón.

Pero quizás, a dicha estrategia, que me parece, que en demo tiene unos resultados bastantes buenos, podría tener distintos niveles de riesgo(agresivo, moderado, conservador), y así introduciendo algún activo des-correlacionado, a dicha cartera, o aplicando volatilidad o timing o similar. Tratando de hallar un filtro de mercado que limite la caída, Bajaría el Max DD y la volatilidad y por supuesto la rentabilidad. Y podría ser mas llevadera para los que tenemos aversión a las grandes caídas. Gracias.

Saludos

viernes, mayo 17th 2024en13:34

Hola Ramón, yo uso una media de 9 mensual, RV o RF. Si seleccionas unos mercados oro, RF USA, Europa, cripto, China como ejemplo y se invierte en los 2 o 3 más fuertes con indexados o etf. La propuesta que haces es muy interesante. Ya contaras

Datos de fondo en Investing o en la gestora te los dan, en algún caso, es básico puede que no tengan muchos años. Saludos

sábado, abril 13th 2024en03:51

«Los resultados son brutales» idealmente porque, como sabemos, existen fondos de fondos de gestión activa y no conozco ninguno con esos resultados por lo que, si en la práctica fuese tan fácil conseguir «resultados brutales», yo también estaría invertido en un fondo así.

De hecho, si estuvieras totalmente convencido de conseguir «resultados brutales» con esta filosofía de inversión, ¿podrías plantear el asesoramiento de un fondo de autor con esa potencialidad? Particularmente, participaría.

sábado, abril 13th 2024en07:13

Hola Luis,

Lo siento, pero en estos momentos no me planteo volver a asesorar ningún fondo. Han habido muchas piedras por el camino, aunque sólo conté la última.

Esta estrategia la añadí al fondo este año. Se utilizaba con futuros y al prohibirlos era inviable llevarla a cabo (una lástima).

Los resultados que obtengamos cuando empiece a operar esta idea diferirán de la teoría, no sé cuanto, pero lo hará. Piensa que el estudio está hecho sobre el SPY el QQQ y el SHY. La idea no es operar estos productos sino fondos indexados, por lo tanto tendremos decalaje de días, son otros datos, etc… todo eso es lo que quiero ir viendo para saber que me espera.

Saludos.

sábado, abril 13th 2024en09:24

Hola Ramón,

Para fondo monetario puedes utilizar BIL que es más corto plazo que SHY.

En los sistemas que conozco con esta filosofía, la parte defensiva suele ser el mejor entre IEF (7-10 años) y BIL (1-3 meses). Tiene sentido porque no todas las crisis son iguales. Por ejemplo, en la de 2008 los bonos funcionaron muy bien y en 2022 muy mal, por lo que el monetario era la mejor opción.

Ánimo con tus investigaciones, en lo que pueda ayudar, aquí me tienes.

Saludos.

sábado, abril 13th 2024en11:34

Gracias JuanVi

Me lo apunto para estudiarlo.

Y si, te preguntaré varias cosas que tu tienes mucha experiencia en fondos.

Saludos.

sábado, abril 13th 2024en15:53

Porq no usas fondos !?

sábado, abril 13th 2024en16:30

Hola M,

Si te refieres a que no uso datos de fondos para hacer el backtest, es lo siguiente que quiero hacer.

Conocéis webs de dónde conseguir esos datos?? Gracias

Saludos.

lunes, abril 15th 2024en15:25

Me parece interesante para hacer una gestión activa de los ahorros.

Sigue …

Gracias

lunes, abril 15th 2024en19:19

Gracias a ti José

viernes, mayo 17th 2024en13:35

Hola Ramón, yo uso una media de 9 mensual, RV o RF. Si seleccionas unos mercados oro, RF USA, Europa, cripto, China como ejemplo y se invierte en los 2 o 3 más fuertes con indexados o etf. La propuesta que haces es muy interesante. Ya contaras

Datos de fondo en Investing o en la gestora te los dan, en algún caso, es básico puede que no tengan muchos años. Saludos