Cartera 2016

En lo que queda de año voy a definir, dimensionar y analizar mediante Monte Carlo la cartera que utilizaré el año que viene y que podréis seguir, los que esteis interesados, en la zona premium.

Los sistemas que pretendo operar son:

- Sistema GPlus, opera el futuro mini del SP500, tanto en el lado largo como corto, se dimensiona por volatilidad y lleva stop loss en función de la misma.

- Sistema IAEMar Nasdaq Tendencial (INT), opera como máximo 3 acciones del Nasdaq 100. El importe por acción será de 16.667$ como máximo. Se operará mediante cfds para no consumir demasiadas garantías. Solo opera cuando el mercado está alcista y no lleva stop loss.

- Sistema IAEMar Nasdaq Reversion (INR), opera como máximo 5 acciones del Nasdaq 100. El importe por acción será de 15.000$ como máximo. Se operará mediante cfds para no consumir demasiadas garantías. Lleva stop loss en función de la volatilidad.

- Sistema SVXY, opera el etn XIV o el etf SVXY. En la cartera lo haré mediante cfds para no consumir demasiadas garantías. Operará un importe máximo de 40.000$ por operación. Lleva stop loss, durante la operación puede variar, pero siempre al alza.

- Sistema ONS de forex, opera los 6 «majors» de divisa contra el dolar, pudiendo llegar a operarlos simultaneamente. Cada par divisa la opera con 150.000$. El sistema abre las posiciones durante el viernes y las cierra el domingo en la apertura. No lleva stop loss.

- Sistema Letras, opera los futuros de las letras a 2, 5 y 10 años del tesoro americano. Sólo opera en el lado largo y lleva stop loss por volatilidad.

Para un correcto dimensionamiento de la cartera, los sistemas que la forman deben cumplir varios objetivos:

- Que estén lo más descorrelacionados posibles de tal forma que si unos caen en rentabilidad otros suban.

- Que tengan más o menos la misma volatilidad para que los que suban puedan compensar a los que bajen, de tal forma que esta no supere el 5% diario.

Por otro lado, la cartera como conjunto debe cumplir varios objetivos:

- Tener un ratio beneficio/riesgo lo más alto posible. Esto se traduce que el ratio MAR y UPI sean buenos.

- Que en todo momento la suma de garantías que nos pida el broker y el drawdown que tengamos sea inferior al capital que tengamos en la cuenta.

Cumpliendo todo esto conseguiremos una buena cartera.

1.- Correlación

A continuación os presento la tabla de correlaciones entre los distintos sistemas. El periodo seleccionado ha sido del 30/12/10 a hoy (23/11/15). El motivo es que no dispongo de más histórico para el sistema SVXY.

La correlación se mueve entre los valores -1 y 1. Cuanto menor sea la correlación mejor para la cartera. Este conjunto de sistemas consigue una correlación para la cartera de 0,064, valor más que aceptable.

2.- Volatilidad, drawdown y garantías.

El siguiente punto que vamos a abordar es el capital que asignaremos a cada sistema para que se cumplan las condiciones iniciales que queremos.

He intentado igualar volatilidades diarias, pero no siempre es posible. Al final, la asignación de capitales a los sistemas ha sido un equilibrio entre la volatilidad de diaria de los sistemas y mi experiencia en su operativa.

- GPlus dimensiona por volatilidad, de tal forma que no se supere los 1.900 $/día. Un futuro mini del SP500 (equivale a 50 cfds)

- Sistema INT operará 3 acciones del nasdaq 100 con un importe de 16.667 $ cada una.

- Sistema INR operará 5 acciones del nasdaq 100 con un importe de 15.000 $ cada una.

- Sistema ONS operará hasta 6 pares de divisas con un importe de 150.000 $ cada una.

- Sistema SVXY operará el etf SVXY o el etn XIV con un importe máximo de 40.000 $.

- Sistema Letras dimensiona por volatilidad. Puede llegar a operar las 3 letras a la vez.

Con este dimensionamiento y utilizando las garantías que pide Interactive Brokers, se puede hacer una primera estimación en la que vemos que con un capital inicial de 100.000$, el máximo drawdown esperado será de 32.200$ (32,20%) y la volatilidad diaria del 4,13%.

Además para cumplir el requisito de drawdown más garantías, tendríamos suficiente con un capital de 85.300$. Aún así, lo recomendable será no partir de un capital inferior a los 100.000$.

Visto esto, podemos dar por buena esta primera fase.

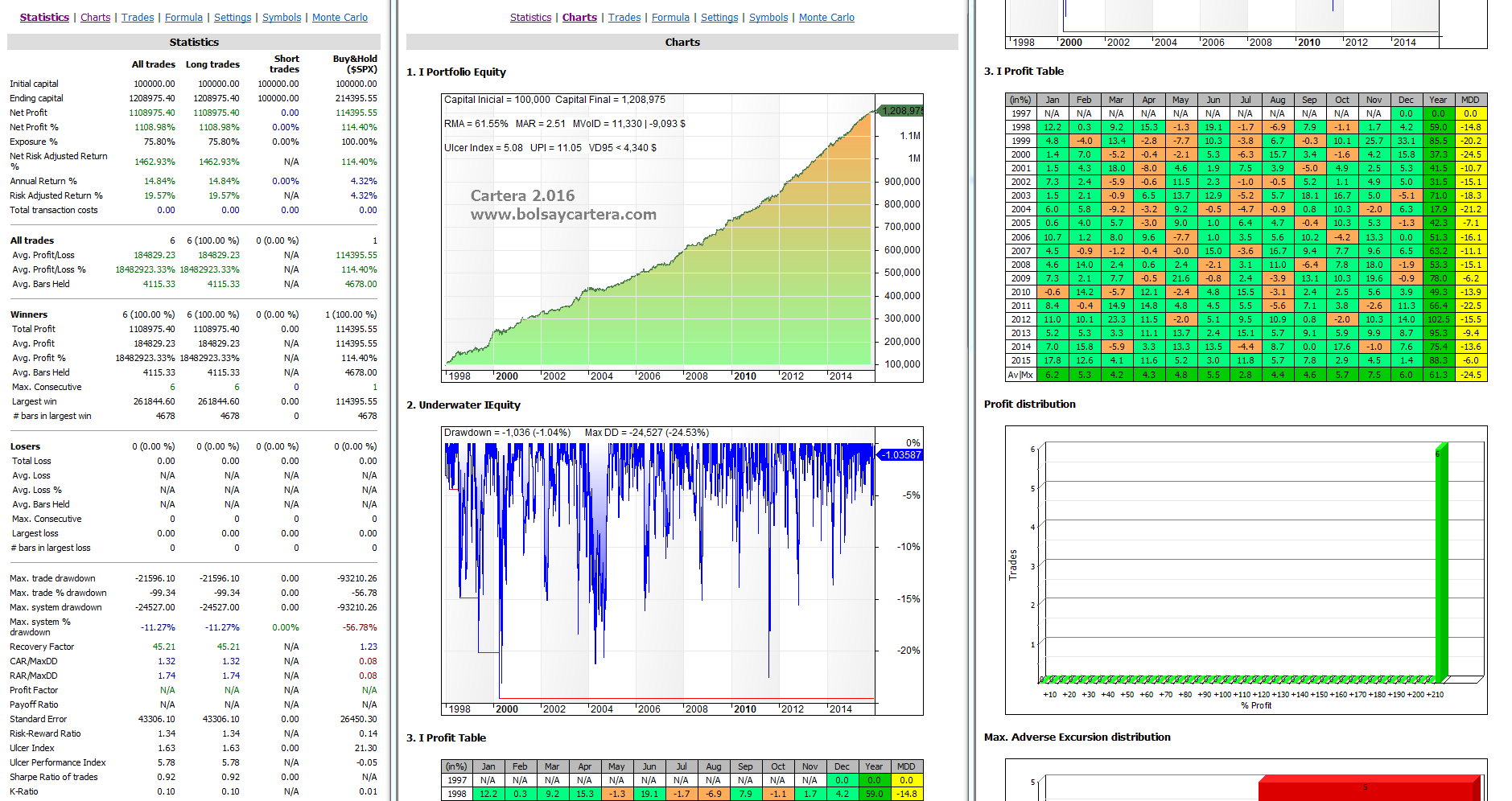

Si realizamos un backtest a cada uno de los sistemas, con el dimensionamiento diseñado para esta cartera y sumamos sus curvas de capital, tendremos la curva de capital de la cartera y algunas estadísticas. Lo he hecho para el periodo 1.998 hasta 31/12/2.015 sin reinvertir beneficios:

Según vemos en la imagen hubiéramos tenido:

- Un rendimiento medio anual del 61,55%

- Con un drawdown máximo del 24,53%

- Lo que equivale a un ratio MAR de 2,51

- El UPI es muy bueno 11,05

- Una volatilidad diaria, con un 95% de confianza, menor de 4.340 $ (VD95).

3.- Análisis de Monte Carlo

Hasta ahora los resultados que hemos obtenido han sido fruto de una singularidad estadística, es decir, las operaciones se sucedieron en ese orden dando lugar a esa curva de capital.

El análisis de Monte Carlo lo que hace es desordenar aleatoriamente esas operaciones y analizar estadísticamente las probabilidades de sucesos.

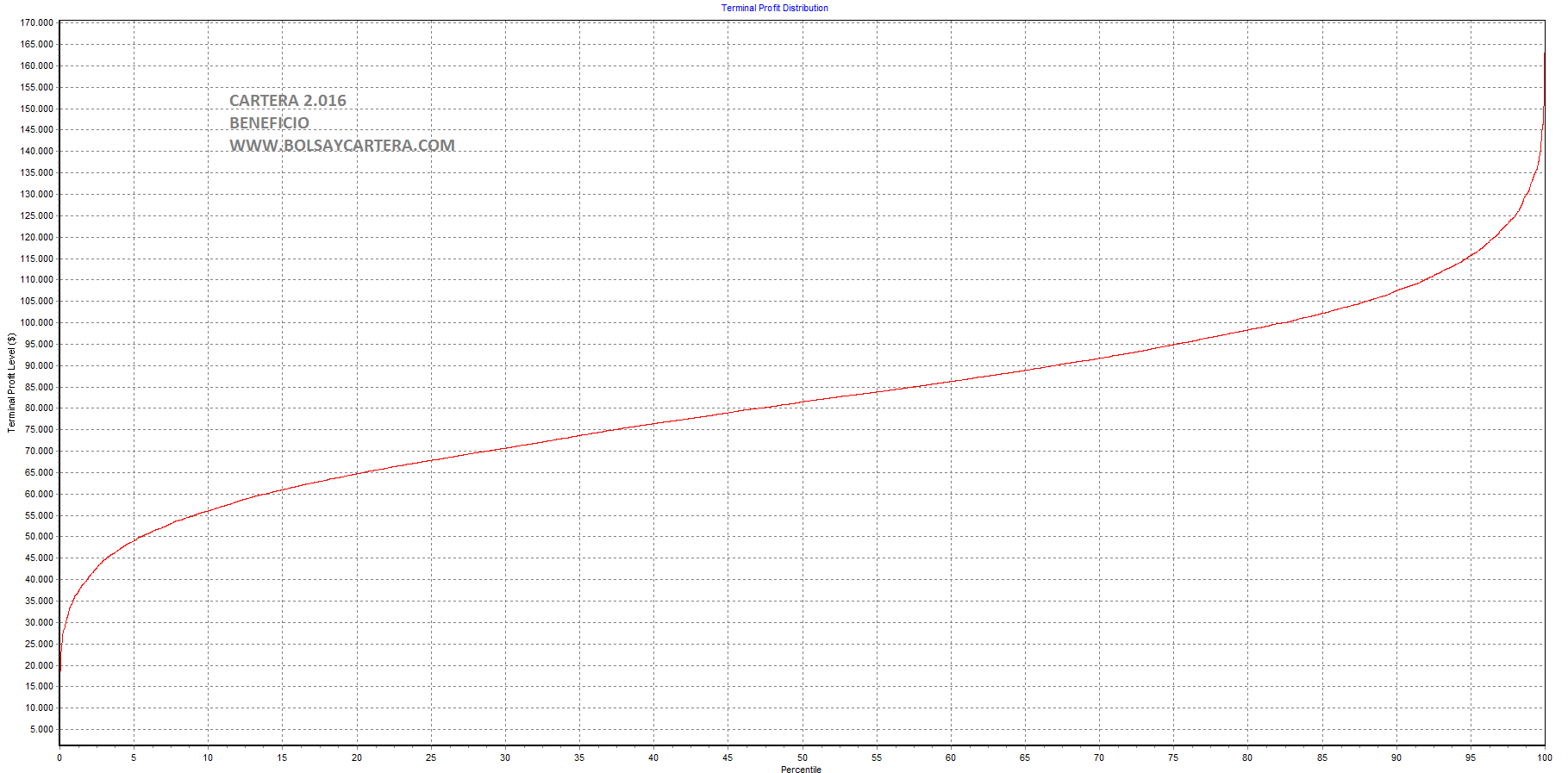

3.1.- Beneficio

Para el cálculo del beneficio he utilizado como datos de entrada las operaciones cerradas. De esta forma estaremos del lado conservador.

El beneficio estimado para el año 2.016 estará comprendido, con un 95% de confianza, entre 50.000$ y 115.000$, siendo lo normal que acabara entorno a los 80.000$.

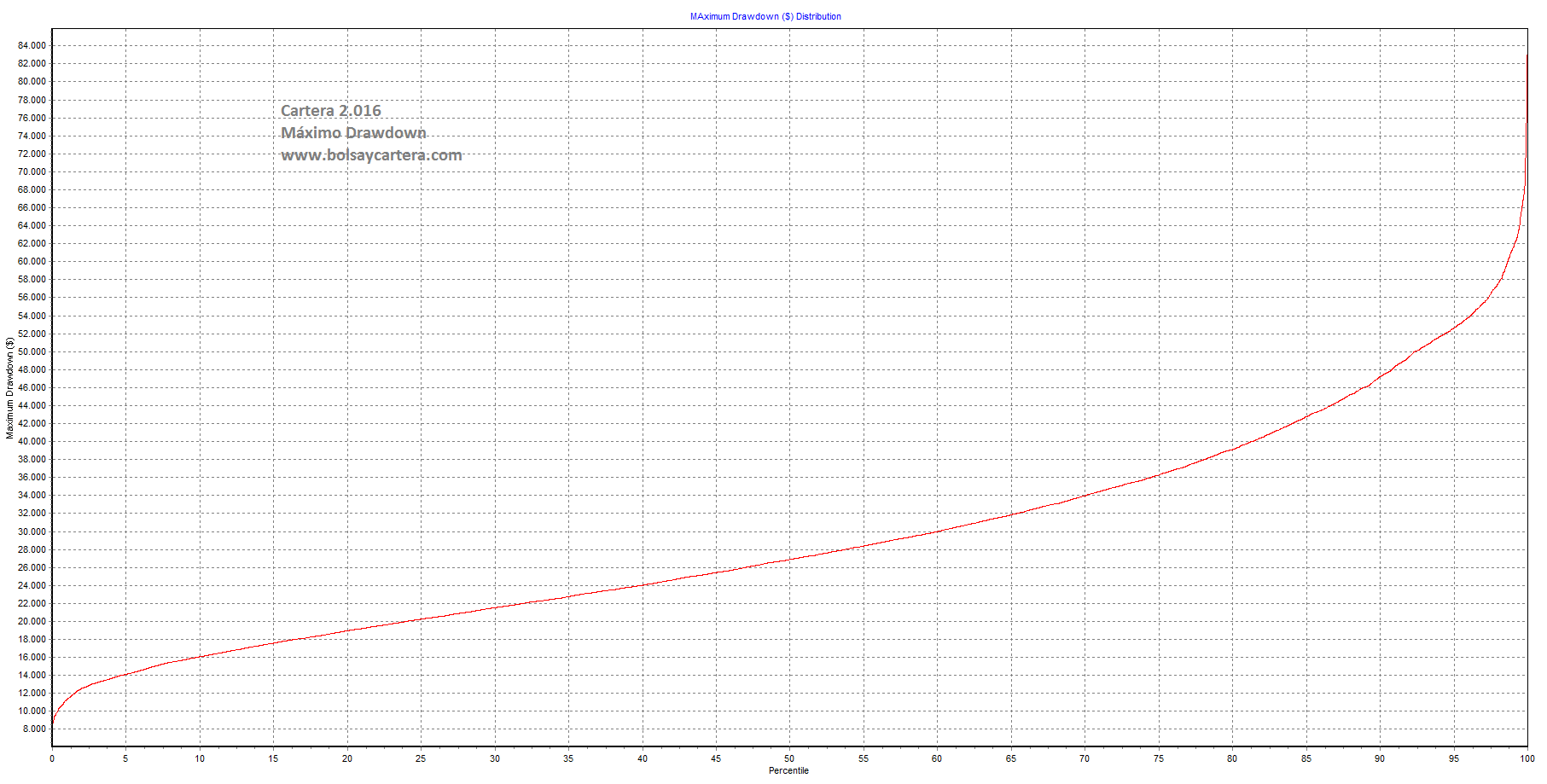

3.2.- Máximo Drawdown

Para el cálculo del drawdown he utilizado como datos de entrada las máximas excursiones negativas y positivas. De esta forma deberíamos asegurarnos que tendremos un máximo drawdown inferior al que nos arroje el análisis de Monte Carlo.

El máximo drawdown estimado para el año 2.016 estará comprendido, con un 95% de confianza, entre 14.000$ y 53.000$, siendo lo normal que estuviera entorno a los 27.000$.

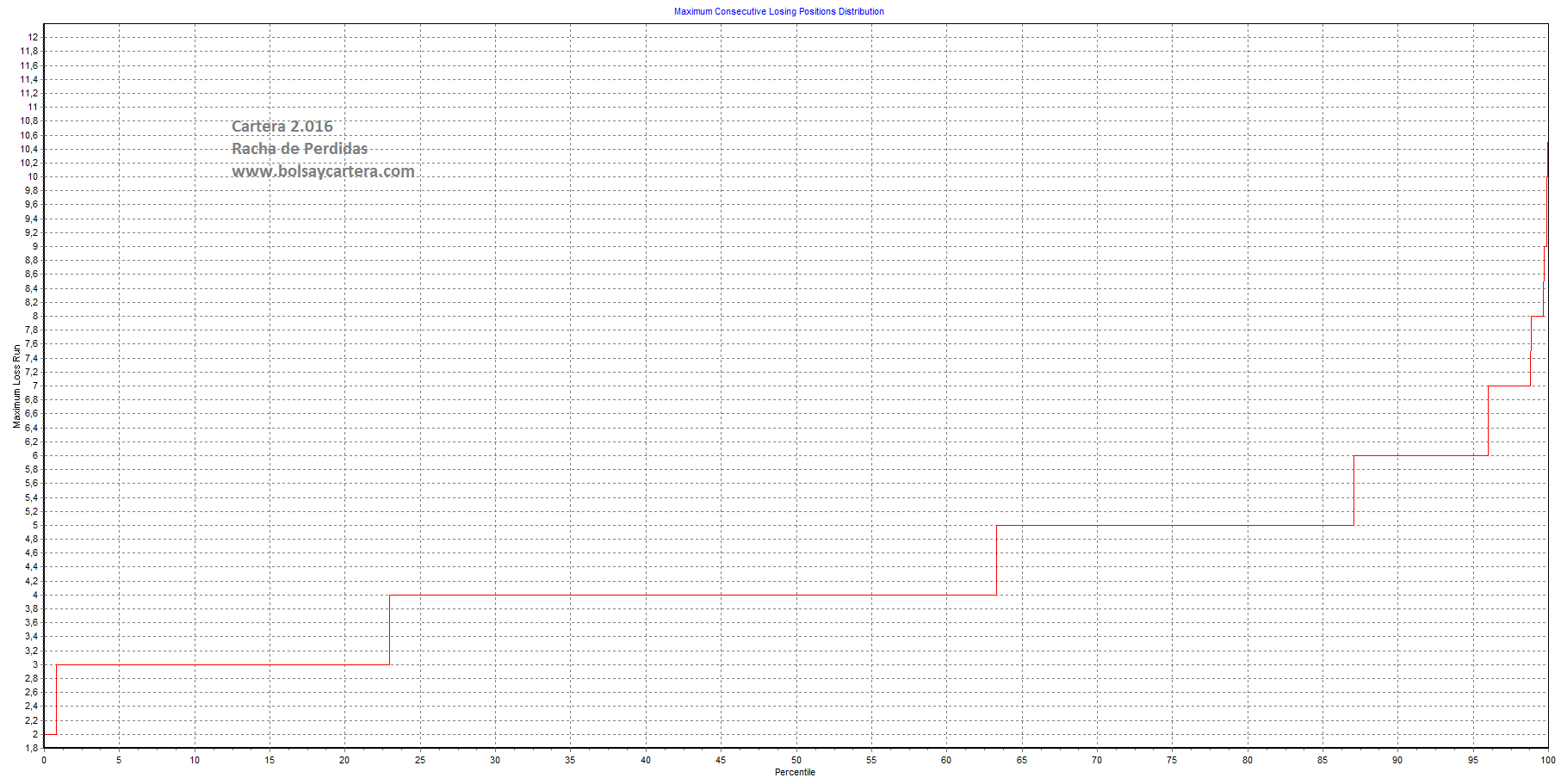

3.3.- Racha de Pérdidas

Para el cálculo de la racha de pérdidas he utilizado como datos de entrada las operaciones cerradas.

Con un 95% de confianza, en algún momento del año que viene, tendremos entre 3 y 6 operaciones consecutivas negativas, siendo lo normal que no sean más de 4.

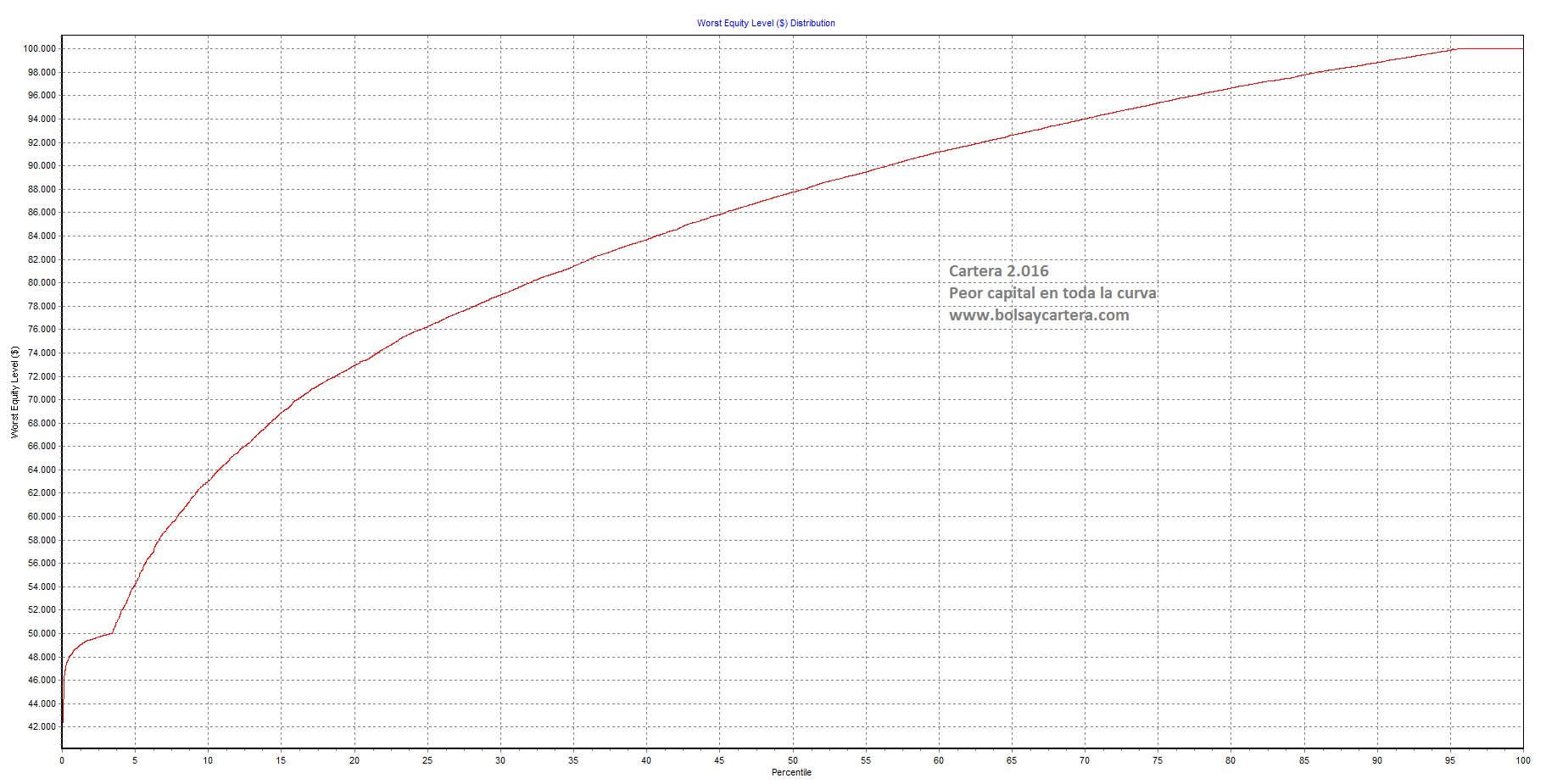

3.4.- Peor capital en toda la curva

Para el cálculo del peor capital en toda la curva, he utilizado como datos de entrada las máximas excursiones negativas y positivas.

Lo normal es que en 2.016 empezáramos perdiendo y llegáramos a ver nuestra cuenta con 88.000$.

Con un 5 % de probabilidad nuestro capital inicial podría llegar a caer hasta 54.000$. Es la misma probabilidad que tenemos de que nuestra cuenta nunca caiga por debajo de los 100.000$ (capital inicial).

4.- Resumen y conclusiones

- Parece que hay bastantes posibilidades de obtener un beneficio de 50.000$ anuales con esta cartera.

- El precio a pagar es que, durante el próximo año, podríamos llegar a tener un drawdown máximo de 53.000$, aunque lo normal sería que estuviese entorno a los 27.000$.

- El momento crítico estaría al comienzo de operar la cartera. Hay un 5% de probabilidades de que nuestra cuenta llegue a caer hasta los 54.000$ que precisamente es lo que mi broker me pide de garantías. Si bajara de esa cifra no podríamos continuar operando la cartera al completo. Lo normal es que no pase, pero puesto que hay probabilidades, lo recomendable es operar esta cartera con un capital inicial de 100.000 euros.

Saludos.