La cartera 2019 nace bajo la hipótesis de un mercado bajista para este año determinado por unos filtros de mercado. Sin embargo, como acabamos de ver en el anterior artículo, el indicador de amplitud Breadth Thrust lo pone en duda.

Esto no supone ningún problema, pues nuestra flexibilidad nos hará adaptarnos a las condiciones del mercado si estas cambian. En este entorno de alta volatilidad utilizaremos la cartera que voy a presentar y si el mercado cambia alcista la retocaremos con la incorporación y retirada de sistemas.

El objetivo de la cartera 2019 bajista no es conseguir la máxima rentabilidad a cualquier precio. Buscamos una rentabilidad decente con una baja volatilidad. La volatilidad máxima diaria, con un 95% de probabilidad (VD95), debe estar entorno al 3% máximo.

Composición de la cartera

La cartera 2019 bajista estará formada por los siguientes sistemas de trading:

Se trata de un sistema de reversión a la media de temporalidad semanal. Los lunes en la apertura compraremos o venderemos renta variable o bonos de largo plazo.

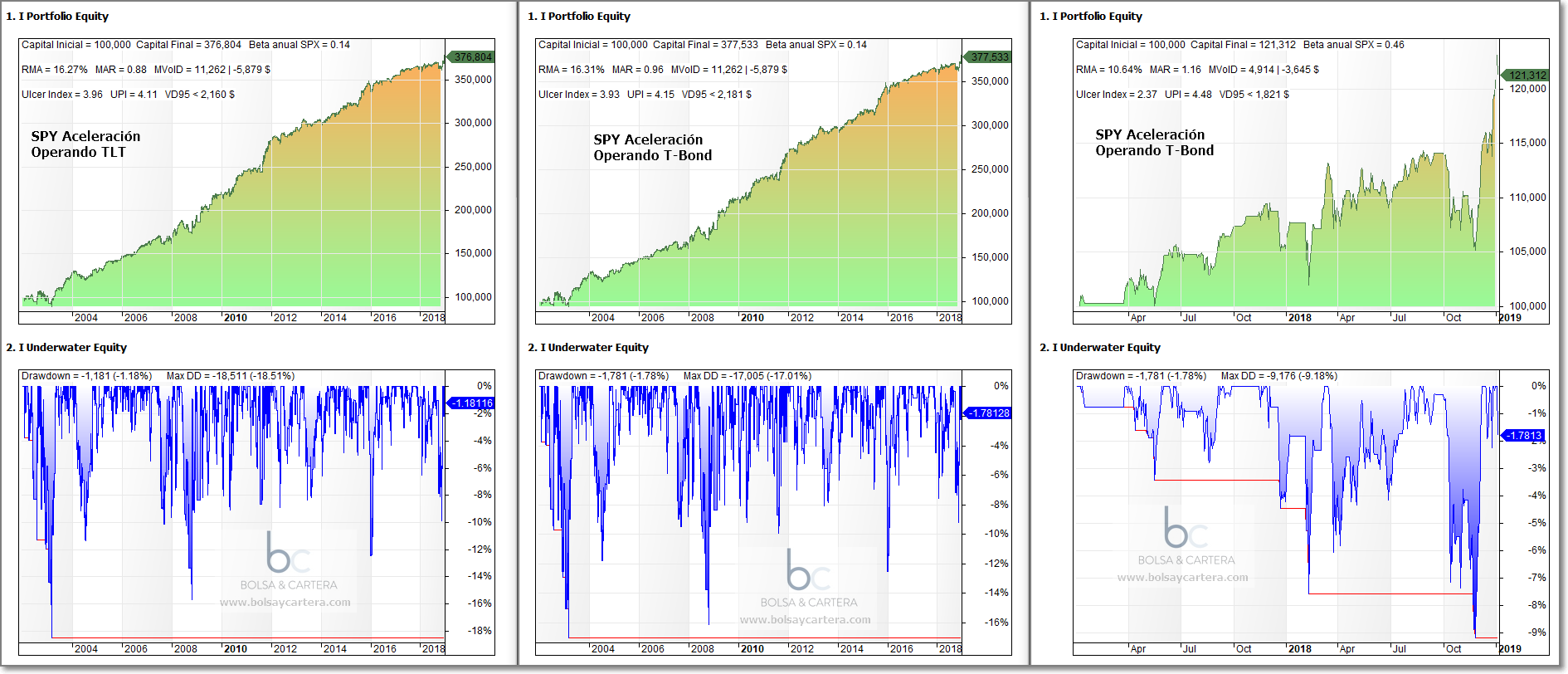

Lo haremos utilizando el cfd del etf SPY y el futuro del T-Bond. Originalmente el sistema utilizaba para los bonos el etf TLT, pero el alto coste de financiación de los cfds (casi un 4% anual en Interactive Brokers) y la baja volatilidad de los bonos (actualmente un futuro del T-Bond tiene un tercio de volatilidad que 100.000$ del SPY) ha hecho que me decida por la utilización del futuro. Además los resultados son prácticamente iguales (ver siguiente imagen).

Como ya habréis podido deducir, con la renta variable no podemos utilizar el futuro debido a su alta volatilidad.

El capital a utilizar con el SPY es de 100.000$.

A continuación tenemos los backtest sin reinversión de beneficios y aplicando 20$ de comisión por operación.

En la anterior imagen podéis comprobar como los resultados entre el TLT y el futuro del T-Bond son similares.

Además he añadido la imagen de la derecha para que veáis uno de los motivos que me ha hecho decantarme por este sistema. Llevaba lateral desde finales de 2107, pero ha salido del drawdown rompiendo con fuerza. El motivo es que los bonos vuelven a funcionar bien. Imagino que debido a que el mercado está descontando que no van a haber más subidas en los próximos meses…

Este sistema tiene un stop loss del 8% para la renta variable y del 4% para los bonos.

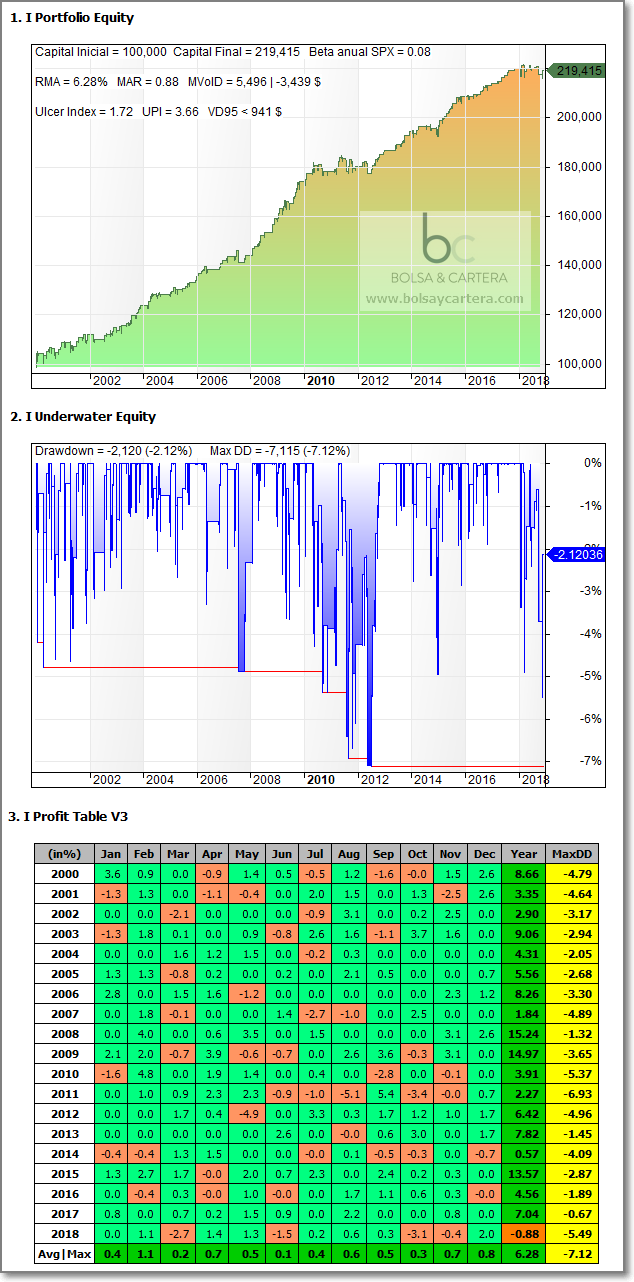

Sistema MersiSPY

Se trata del sistema MersiSP pero aplicado al etf SPY. Mientras el mercado sea bajista sólo hará operaciones en corto.

El dimensionamiento de la posición se hace por volatilidad, siendo el máximo capital a utilizar 100.000$.

El stop loss también se dimensiona por volatilidad. Está situado a 4,5 ATRs.

El siguiente backtest está efectuado sin reinversión de beneficios y aplicando 20$ de comisión por operación.

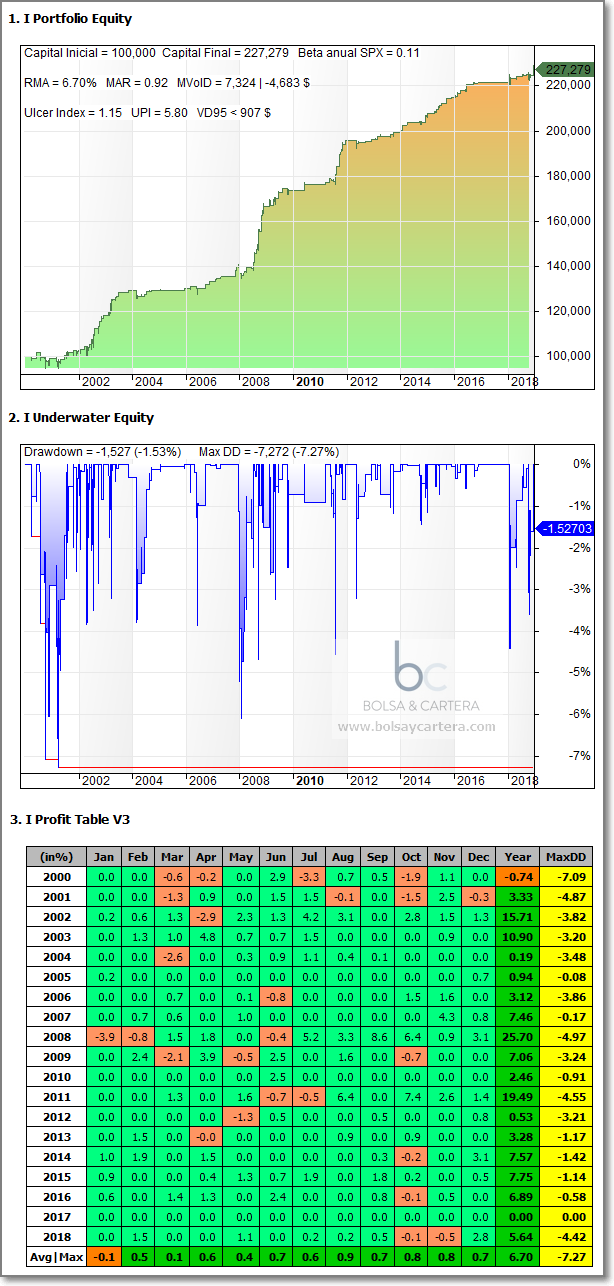

Sistema MersiMonday

Este sistema ya lo vimos en este artículo. Lo único que he hecho es adaptarlo al etf SPY.

Se trata de un sistema de reversión a la media que da la señal los lunes para entrar al día siguiente.

Sólo opera en largo con un capital de 100.000$.

Tiene un stop loss a 4 ATRs.

El siguiente backtest está efectuado sin reinversión de beneficios y aplicando 20$ de comisión por operación.

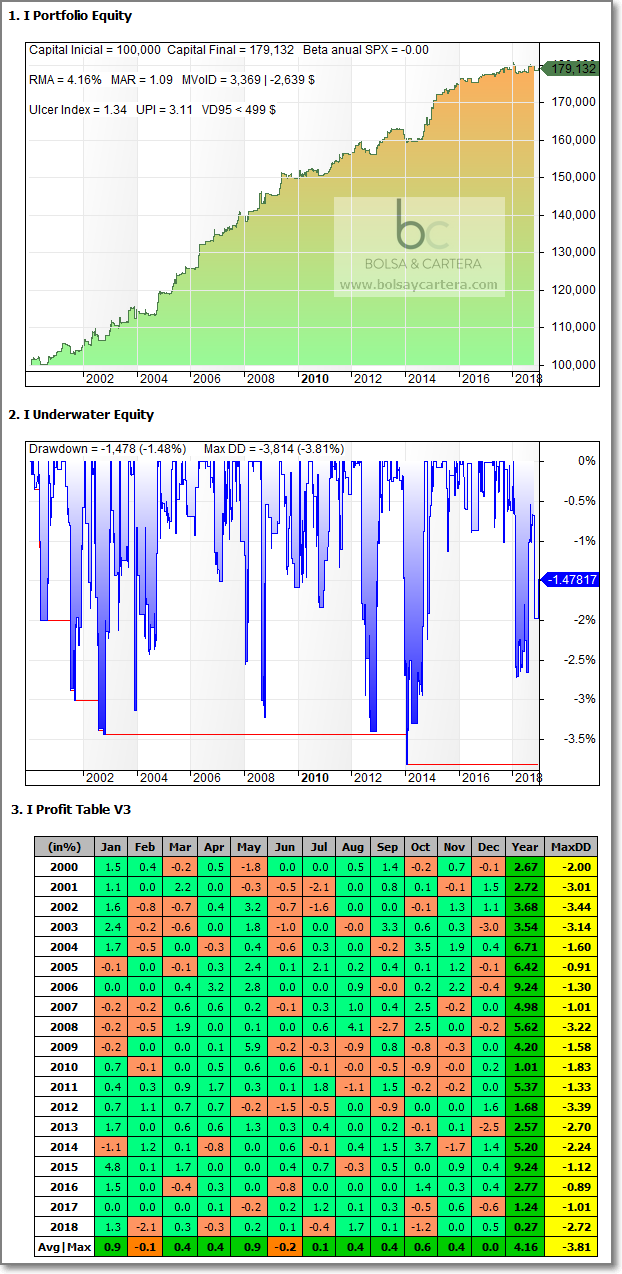

Sistema ONS

Se trata de un sistema tendencial que opera forex sólo los viernes. Podeís ver más sobre este sistema en su ficha.

Pongo su backtest actualizado.

Cartera 2019 Bajista

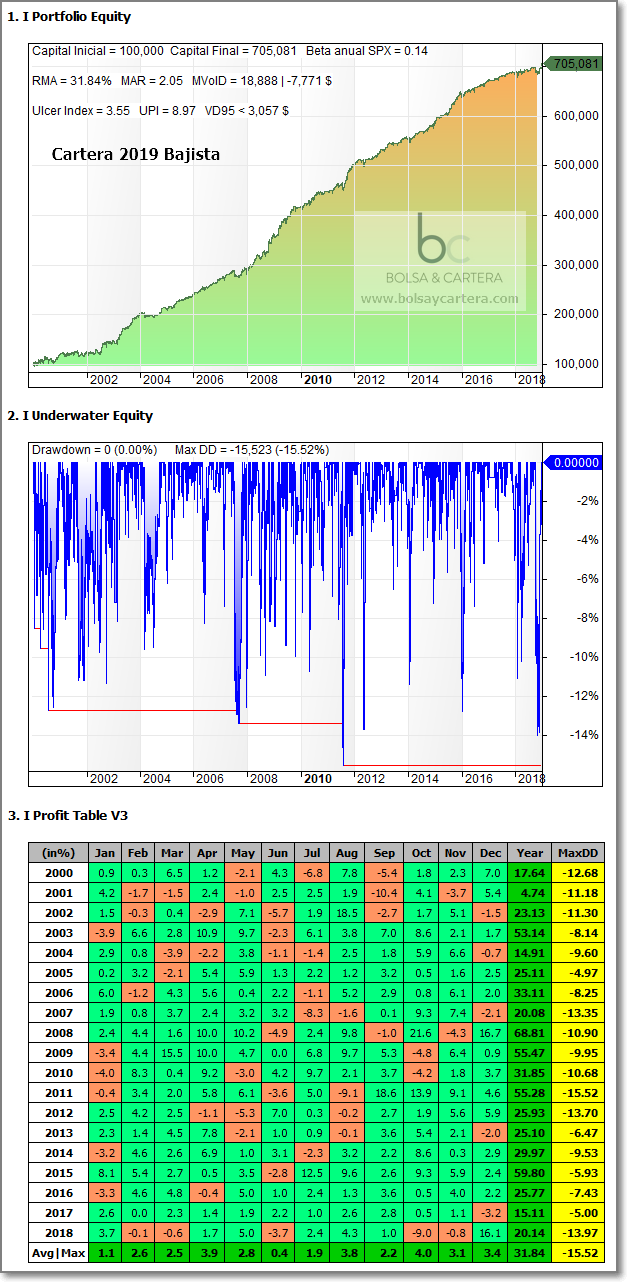

La suma de los distintos sistemas nos dará el backtest de la cartera:

Los primeros resultados de la cartera podemos darlos por satisfactorios:

- Rentabilidad media anua (RMA) entorno al 32%

- Máximo Drawdown entorno al 16%

- Volatilidad máxima diarias con un 95% de volatilidad (VD95) entorno al 3%

- Ratio Beneficio/Riesgo (UPI) entorno a 9

Pero en próximos artículos seguiremos viendo pruebas efectuadas.

Saludos.

Descargo de responsabilidad por conflicto de interés: El autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Esfera I / Quant USA del que es gestor en ESFERA CAPITAL GESTIÓN SGIIC, S.A.

martes, enero 8th 2019en15:03

Lo de la prohibición de uso de ETFs y la comisión de mantenimiento de CFDs del 4% me parece un claro ejemplo de cómo quieren proteger al pequeño inversor: cobrandole más XD

Se podría plantear utilizar opciones en el sistema SPY aceleración u algún otro?

martes, enero 8th 2019en18:01

Hola Carlos.

Si, es deprimente como nos «cuidan».

Con respecto a las opciones, la verdad es que por ahora las he aparcado. Había mucha diferencia entre la formula de Black Scholes y la realidad, salvo al vencimiento claro. Y esto no me da seguridad…

Por ahora nos apañaremos así. Piensa que el coste de la financiación de los cfds se debe principalmente a la diferencia de tipos que hay entre USA y la UE.

Si nos permitieran operar los etfs tendríamos que cubrirlos con divisas y debido a esa diferencia de tipos también tendrían un coste elevado.

Todo volverá a su curso cuando se estreche la diferencia de tipos.

Saludos.