Una de las principales bases para que un sistema de trading funcione es que lo que vayas a desarrollar tenga lógica y sentido común. Partiendo de esta premisa, la incorporación del mercado chino en la cesta de etfs del sistema VAA-G4 puede ser una buena idea.

China es la segunda potencia económica mundial y dentro de unos años probablemente la primera. Por lo tanto, si operamos los mercados USA (SPY, QQQ y IWM) por ser los más fuertes, creo que deberíamos probar la incorporación del mercado chino por su fortaleza actual más la futura.

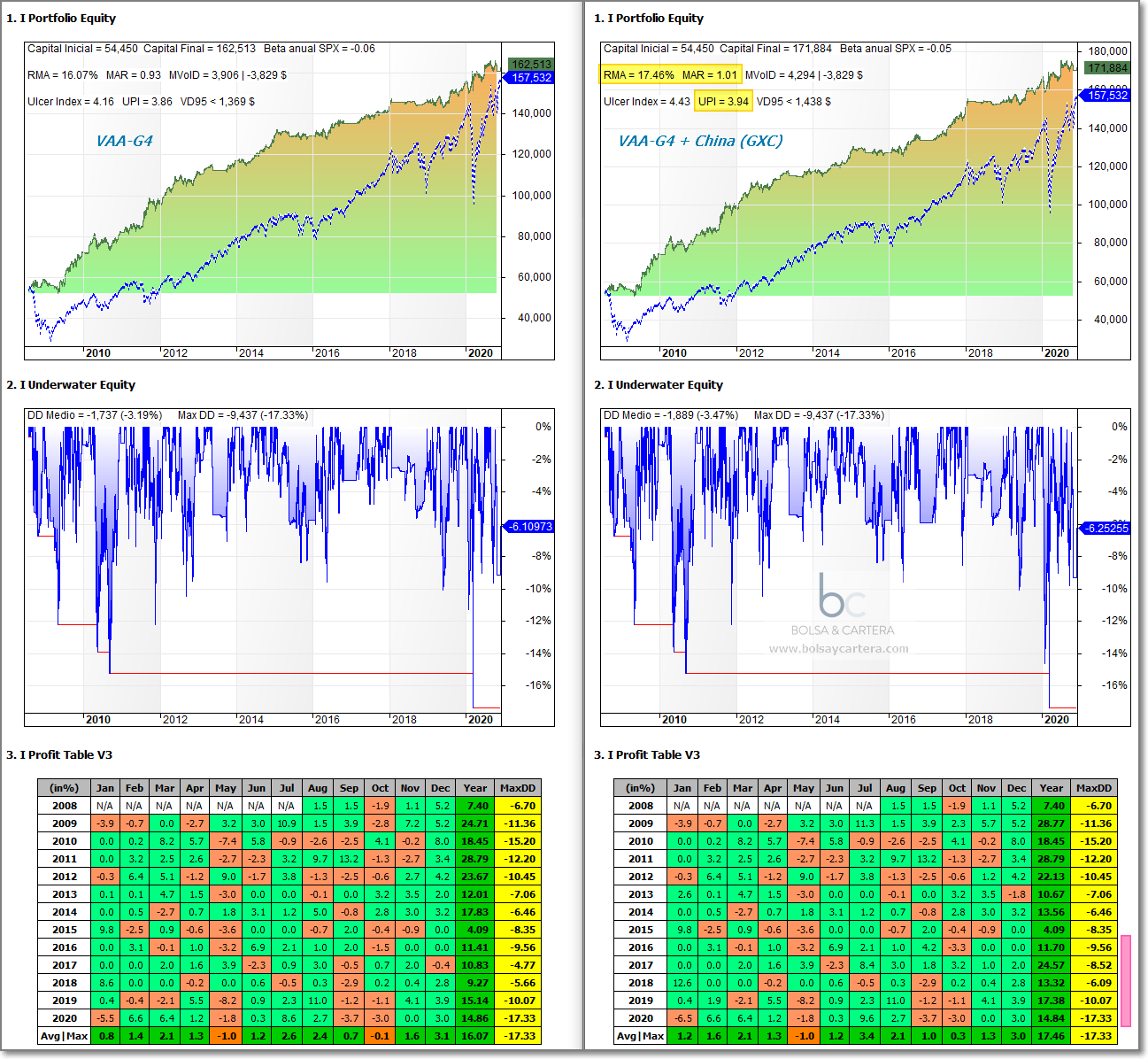

El etf del mercado chino que tengo con más histórico es el SPDR S&P China etf (GXC), por lo que voy a hacer un backtest comparando la cesta actual del sistema VAA-G4 que operamos en Esfera I Quant USA, con la misma cesta añadiéndole el etf GXC. No se reinvierten beneficios pero si se aplican las comisiones de compra/venta:

Como se puede ver en la imagen, la rentabilidad del sistema aumenta en casi un punto y medio porcentual pasando del 16,07 al 17,46%.

Además mejoran los ratios rentabilidad/riesgo, MAR pasa de un 0,93 a un 1,01 y el UPI pasa de un 3,86 a un 3,94.

Otras estadísticas interesantes que no se ven en la imagen, es que las operaciones ganadoras pasan del 63,64 al 65,91%, que el K-ratio pasa del 0,08 al 0,10 o el Sharpe ratio que pasa del 0,98 al 1,06.

Todo ello manteniendo el máximo drawdown en el 17,33%

Por último, otro dato interesante es que en los últimos años, el sistema se comporta mejor añadiéndole el etf chino que sin él (sombreado magenta).

Pero como os decía al principio, la selección del etf GXC sólo atiende a razones de histórico de datos, pero a la hora de operar, lo que realmente nos interesa, es que el etf sea lo más liquido posible para que no nos afecte los gaps ni tenga horquillas demasiado grandes.

A continuación podemos ver el capital que mueve el GXC :

Tiene un capital muy volátil, pero podemos decir que mueve diariamente una media mensual de 12 millones de dólares.

Nada que ver con el etf iShares MSCI China (MCHI) que mueve diariamente un capital de 367 millones de dólares:

Luego la cesta que deberíamos operar es la del sistema VAA-G4 + el etf iShares MSCI China (MCHI).

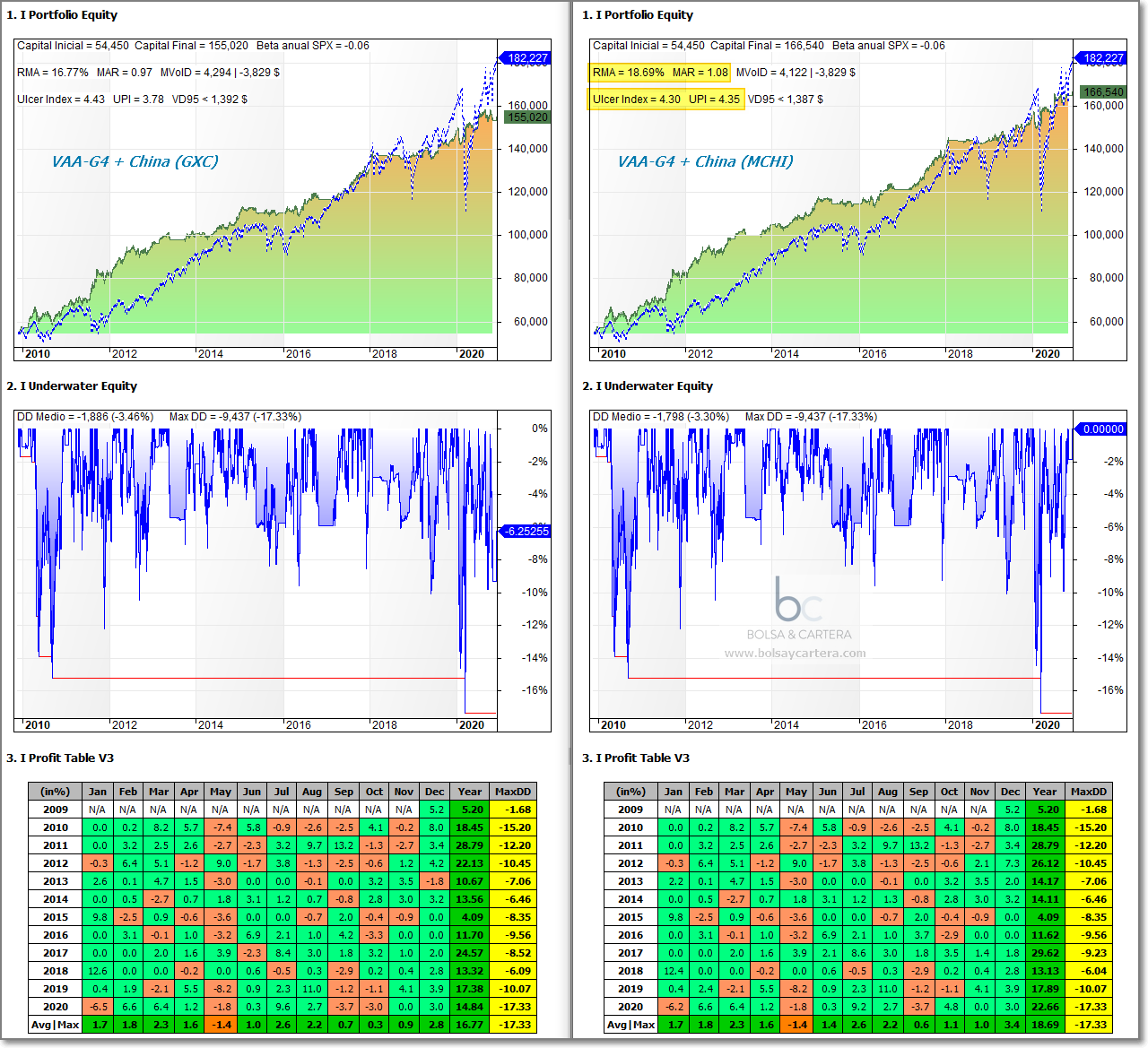

Vamos a comparar qué pasa, en las mismas condiciones de los backtest anteriores, si operamos en la cesta el GXC o si operamos el MCHI. Como el MCHI tiene menos histórico, iniciamos el backtest en diciembre de 2009, fecha en la que no afecta el histórico del MCHI:

Como podéis comprobar, todavía mejoran más las estadísticas (RMA, MAR y UPI). Además la rentabilidad de este año 2020 mejora muchísimo.

En principio parece una buena idea. Durante este mes de diciembre vamos a terminar de realizarle pruebas y si todas ellas resultan satisfactorias incorporaremos el MCHI a la cesta de etfs del sistema VAA-G4 para operarlo el año que viene en Esfera I Quant USA.

Saludos.

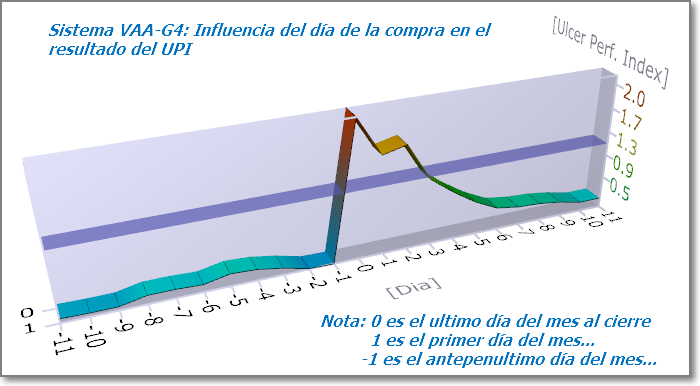

P.D.: Edito el artículo añadiendo la siguiente imagen, para contestar a Julián.

viernes, diciembre 4th 2020en18:21

Gracias como siempre por tus aportes.

La verdad es que visto el histórico de correlación entre ambos ETF en los últimos años no debiera afectar el decantarse por uno u otro, a efectos de rentabilidad:

https://www.etfreplay.com/correlation.aspx#:~:text=When%20combining%20two%20ETFs%2C%20the,it%20has%20varied%20over%20time.

Una pregunta que no sé si puedes contestarme: ¿cómo manejas el tema de «timing luck» en este tipo de estrategias? Porque justo esta estrategia parece muy vulnerable… ¿Usas varios tramos a lo largo del mes?

Saludos y nuevamente mil gracias.

sábado, diciembre 5th 2020en08:44

Gracias a ti Julián por comentar.

Es normal que la correlación salga cercana a 1, son dos etfs que intentan replicar al mismo mercado. Pero como indico en el artículo probablemente la liquidez haga que hayan menos gap y horquillas en el MCHI y eso marque la diferencia, no lo sé. El caso es que los resultados que muestro están revisados y son correctos.

Por último, decirte que opero una sola vez al mes. Si está claro el etf que va a seleccionarse lo hago el último día del mes al cierre y si no me espero al primer día del mes en la apertura. El motivo es que la diferencia de resultado entre esta forma y cualquier otro día del mes es muy grande (te he añadido una imagen al final del artículo para que lo veas).

Ya sé que está muy de moda el «timing luck» pero mientras alguien me demuestre que da mejores resultados, utilizaré mi método.

Saludos.

lunes, diciembre 7th 2020en04:59

Sí, justamente eso quería decir pero tal vez no me expliqué bien. Dado que en los últimos años la correlación tendía a ser 1, pues decantarse por uno u otro debería dar lo mismo en términos de rendimiento, y lo lógico es lo que haces, seleccionar el que a día de hoy tiene más capitalización, independientemente de su histórico. Saludos.

sábado, diciembre 5th 2020en11:03

De la herramienta de correlación , 0 es que no existe esta, verdad?. Y porqué es a 60 días?. No sería mejor buscar la correlación histórica?.

Por cierto, con amibroker se pueden graficar la correlación? , teneis código para probar si existiera?

Saludos

sábado, diciembre 5th 2020en11:05

Parece que lo he visto pero como puedo correlacionar de 0 a 1 ?

Saludos

// the line below calculates

// Correlation between Close price AND AND Close price 5 days back

Correlation( Close, Ref( Close, -5 ), 5 );

// Built-in correlation can be re-coded with

// basic AFL functions like MA (moving average) – which

// is equivalent for «expected value» statistic term

// and few basic arithmetic operations

function Correl( x, y, number )

{

nom= MA( x * y, number ) – MA( x, number ) * MA( y, number );

denom = sqrt( MA( x ^ 2, number ) – MA( x, number ) ^ 2 ) *

sqrt( MA( y ^ 2, number ) – MA( y, number ) ^ 2 );

return nom/denom;

}

Graph0=Correlation( C, Ref( H, -2 ), 10 ); // built-in

Graph1=Correl( C, Ref( H, -2 ), 10 ); // re-coded;

sábado, diciembre 5th 2020en17:49

No utilizo esa web a ver si Julián te puede orientar.

El periodo no tiene por qué ser 60, puedes poner el que quieras.

En esta página tienes el código de una matriz de correalación para una Watchlist:

https://forum.amibroker.com/t/correlation-matrix/1184

Saludos.

sábado, diciembre 5th 2020en23:49

Gracias

lunes, diciembre 7th 2020en05:06

Hola, Luis. Realmente 60 o 120 días en este caso da un poco igual, se trataba de ver cómo estaban de correlacionados ambos ETF. Hay varias páginas gratuitas, aparte de la que ya puse, donde ver rápidamente la correlación entre 2 ETF:

https://www.etfscreen.com/correlation.php

(sólo calcula a 120 días)

https://www.portfoliovisualizer.com/asset-correlations

(permite entre 12 y 60 meses)

Con Amibroker no te puedo ayudar, lo siento, hace algunos años que dejé de usarlo y tengo mi capacidad de escribir código totalmente oxidada.

Saludos.