CARTERA 2024

SISTEMAS QUE FORMARÁN PARTE DE LA CARTERA 2024

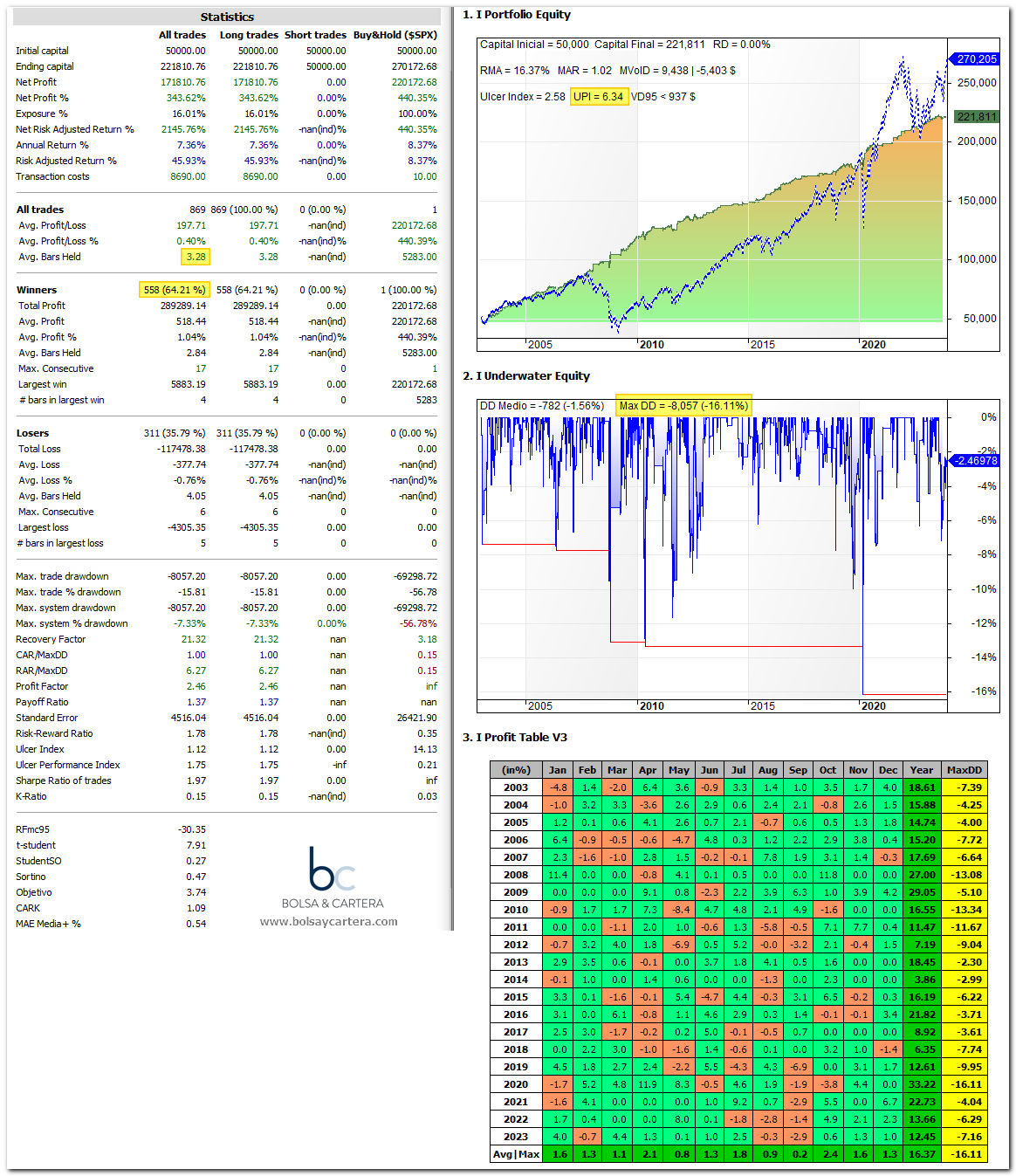

El capital asignado a este sistema es de 50.000$

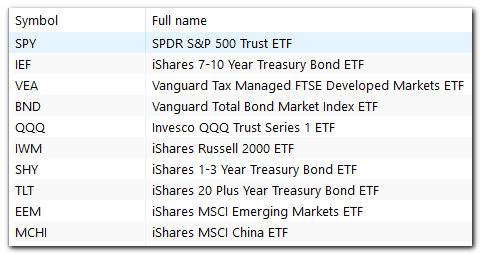

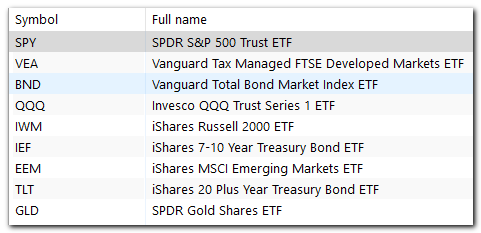

Opera el primer día hábil de cada mes comprando el etf más fuerte de la siguiente tabla:

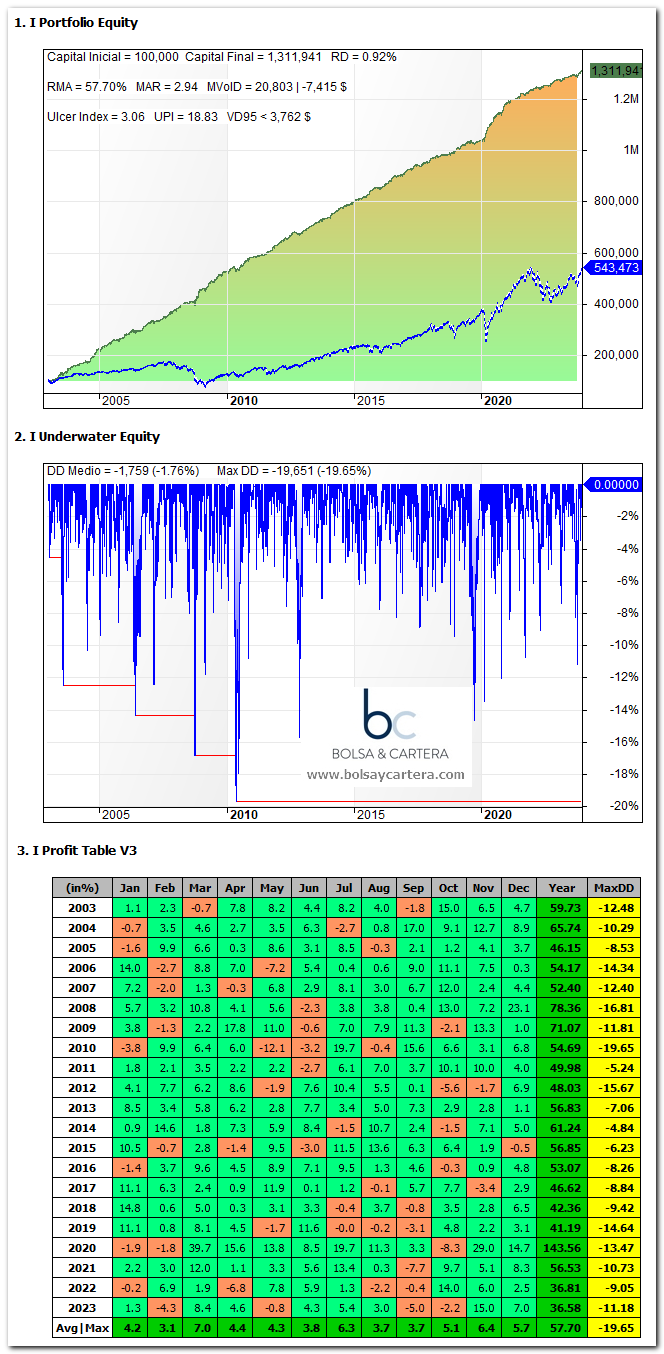

El backtest actualizado del sistema es el siguiente:

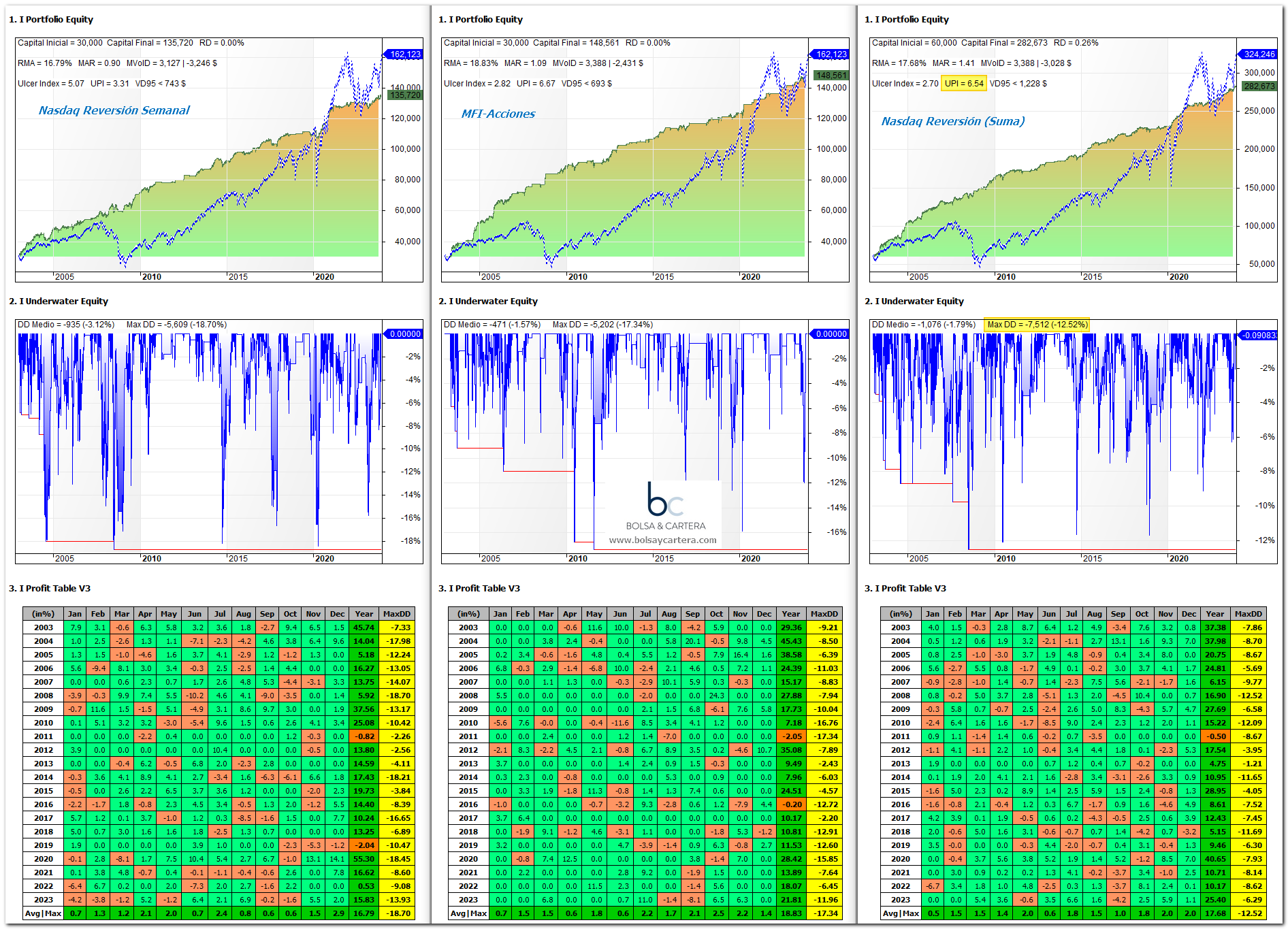

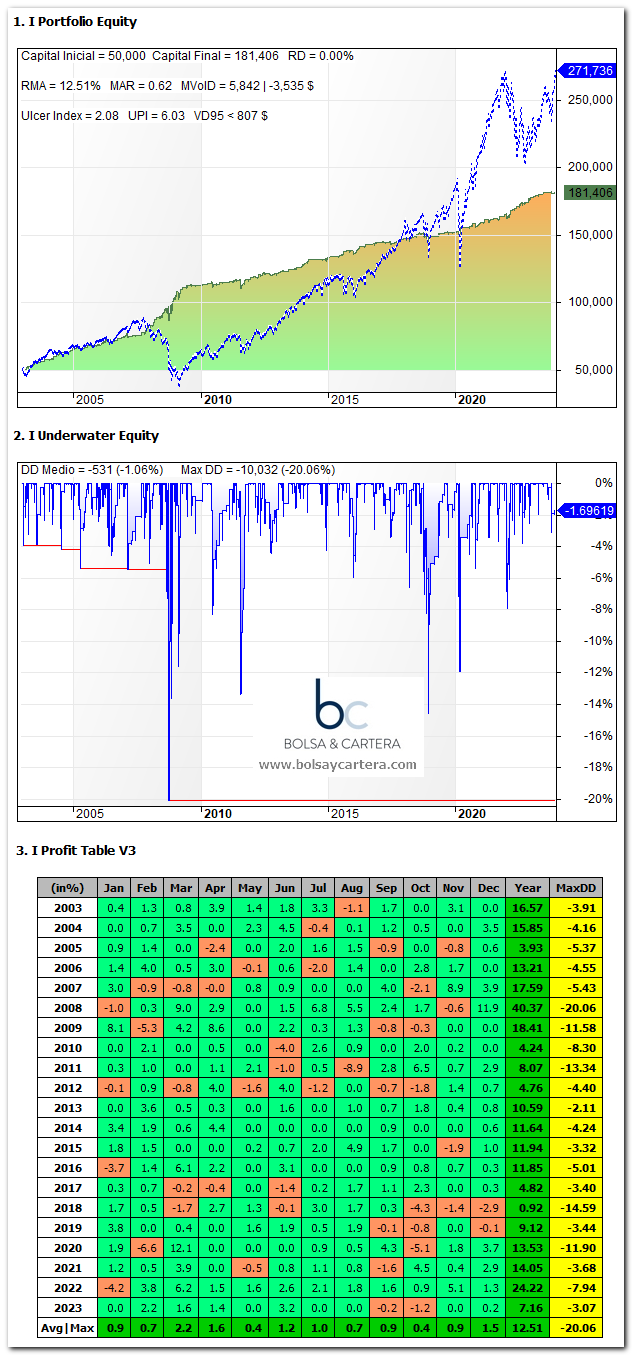

El backtest actualizado del sistema es el siguiente:

El mercado bajista de 2022 no le sentó demasiado bien y alcanzó su máximo drawdown en él. Todavía confío en que volverá a su senda alcista y nos aportará buenos rendimientos.

El mercado bajista de 2022 no le sentó demasiado bien y alcanzó su máximo drawdown en él. Todavía confío en que volverá a su senda alcista y nos aportará buenos rendimientos.

Sistema Nasdaq Tendencial Clenow (INT)

Como su nombre indica, opera las acciones más fuertes (según el criterio que cuenta A. Clenow en su libro «Acciones en Marcha») del Nasdaq 100.

Debido a que lo utilizo con los tres mejores periodos de los últimos 4 años, puede llegar a operar hasta 12 acciones a la vez.

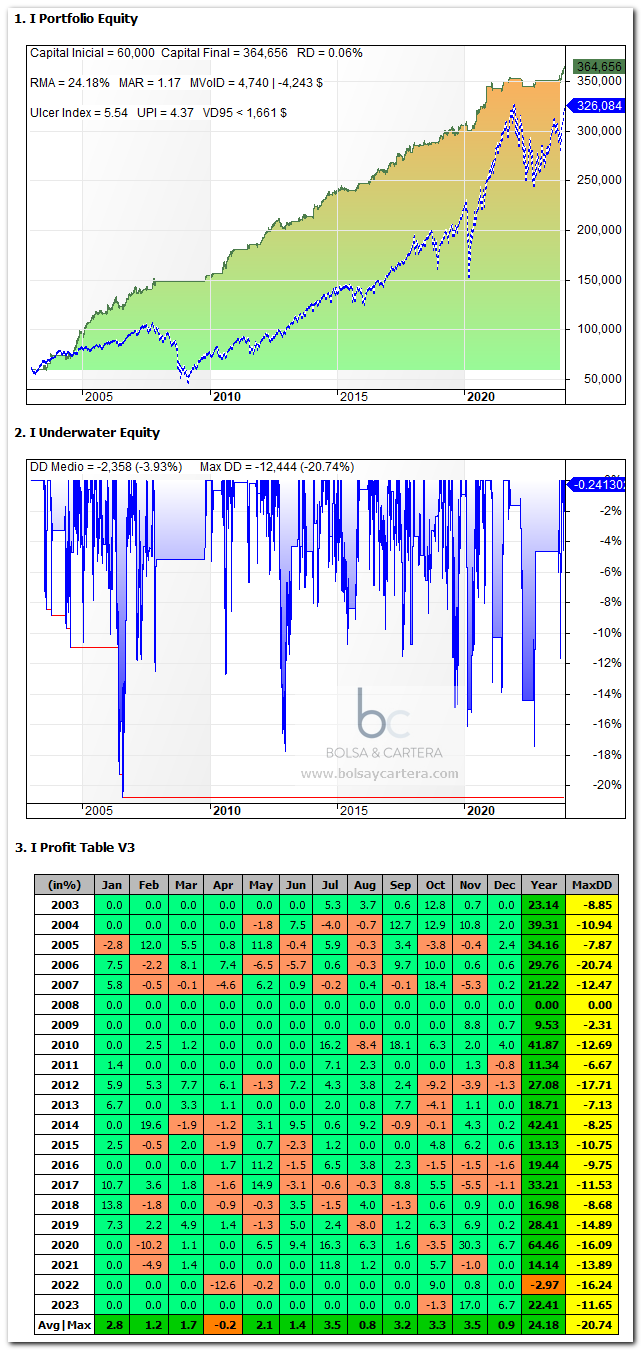

Se compran y se venden el primer día del mes y tiene un capital asignado de 60.000$

A continuación se adjunta el backtest actualizado, teniendo en cuenta las acciones deslistadas:

Esta claro que en periodos alcistas es uno de los principales motores de la cartera.

Este sistema es el que vimos en el artículo de ayer.

Tiene un capital asignado en la cartera del blog de 60.000$

Operara, en forma de reversión a la media, hasta 6 acciones del Nasdaq 100. Tres de ellas serán los lunes y las otras tres podrán ser cualquier día de la semana.

El backtest teniendo en cuenta las acciones deslistadas es el siguiente:

Como veis en la parte derecha de la imagen, hasta el momento le han influido poco los mercados bajistas.

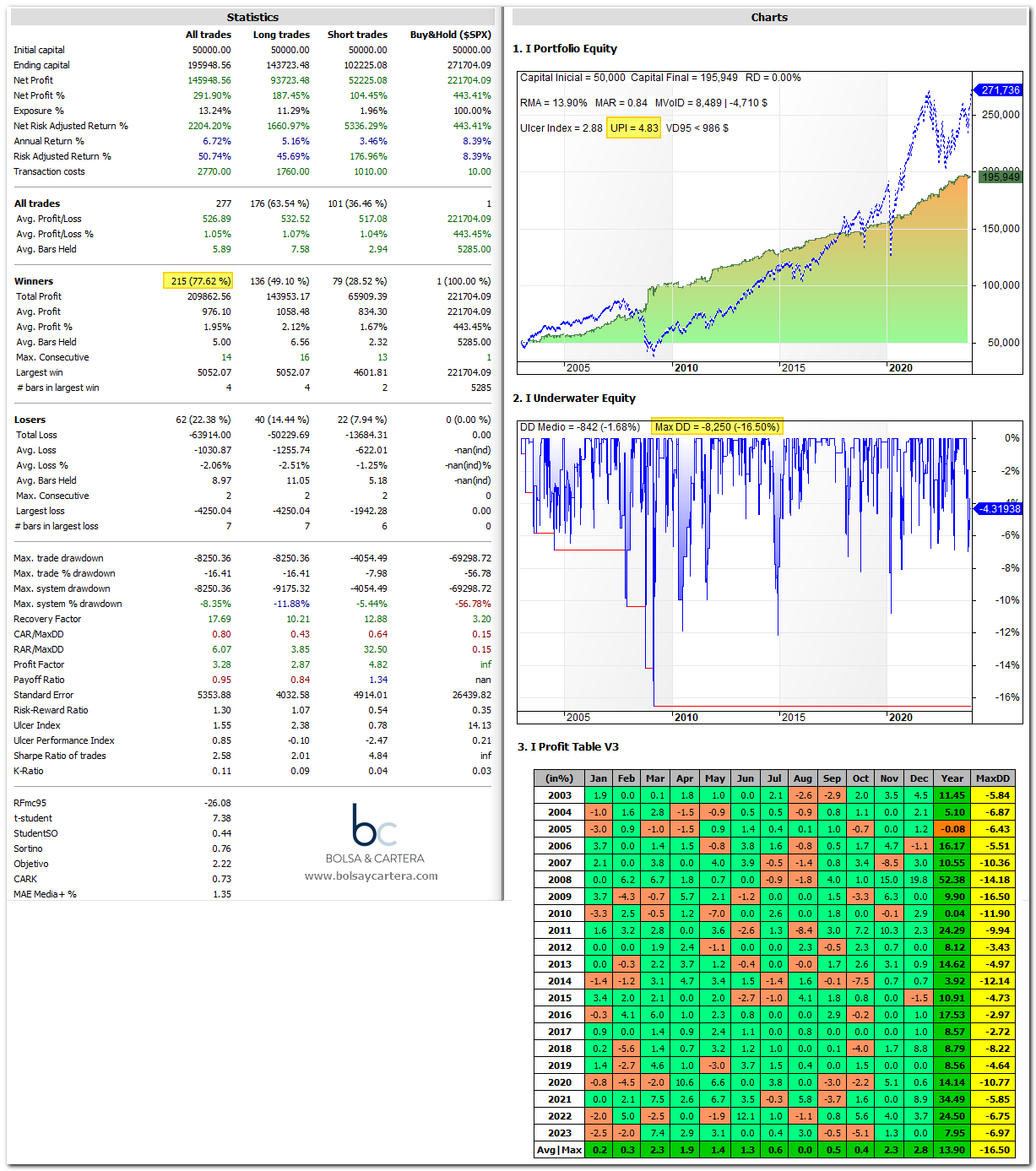

Sistema IBS McClellan

Este sistema es uno de los que se perdieron tras la caída del servidor por lo que me extenderé un poco más en su explicación.

Tiene un capital asignado en la cartera del blog de 50.000$.

Opera los índices del SP500, Nasdaq 100 y Russell 2000, lo puede hacer tanto a través de sus etfs (SPY, QQQ y IWM) o sus futuros micro (MES, MNQ y M2K). Si dispones de capital suficiente, siempre es mejor operar futuros micro en vez de cfds ya que te ahorrarás los costes de financiación que conllevan los cfds.

Tiene un filtro para determinar si estamos en un mercado alcista o bajista. Compra el activo más fuerte que haya entrado en sobreventa teniendo en cuenta la amplitud de mercado. En mercados bajistas, además, puede entrar corto.

Las estadísticas son las siguientes:

Como veis es un sistema muy fiable, más de 77% de aciertos, con una relación beneficio/riesgo (UPI) muy buena 4,83 y un drawdown bastante controlado 16,50%

Los mercados bajistas no es que no le afecten es que le vienen bien.

Este sistema ya lo expliqué recientemente (pinchar en el título anterior si queréis más detalles).

Tiene un capital asignado de 50.000$

Compra el activo que entre en sobreventa, según el indicador Money Flow Index (MFI), de la siguiente lista:

Su backtest es el siguiente:

Este sistema opera los índices Nasdaq 100 y SP500 al cierre de la primera sesión semanal, mediante ordenes límite (reversión a la media).

Lo hace a través de los cfds QQQ y SPY o a través de los futuros micro MNQ y MES.

Tiene un capital asignado de 50.000$

Su backtest actualizado es el siguiente:

Nació como un sistema de cobertura de la renta variable, pero lo voy a utilizar de forma especulativa. El motivo es que los sistemas que forman la cartera tienen sus filtros de mercado que evitan, en la mayoría de casos, las caídas.

Este es mi criterio, pero cualquier miembro de la zona premium puede utilizarlo con el índice que más renta variable lleve en ese momento.

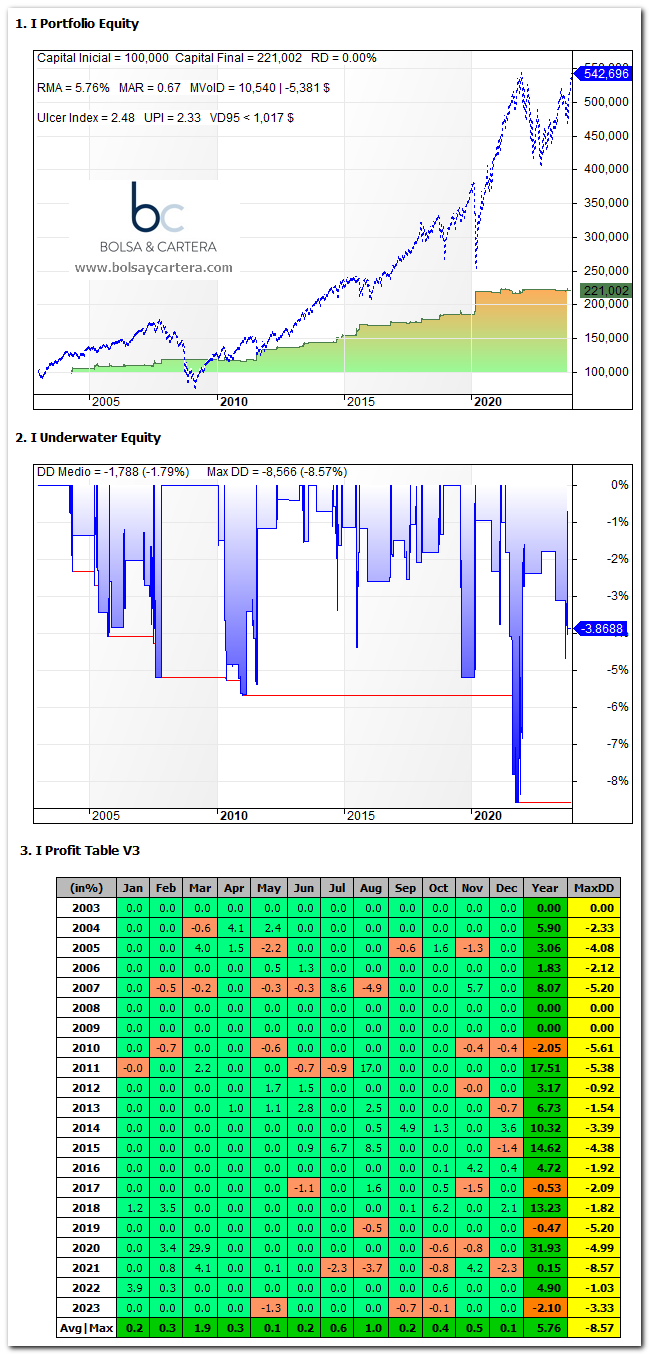

En la cartera del blog le asignaremos un capital de 100.000$ y operará la siguiente cesta:

Puede entrar corto en cualquiera de esos índices con un peso del 25, del 50 o del 100%, en función del peligro que detecte.

El backtest actualizado es el siguiente:

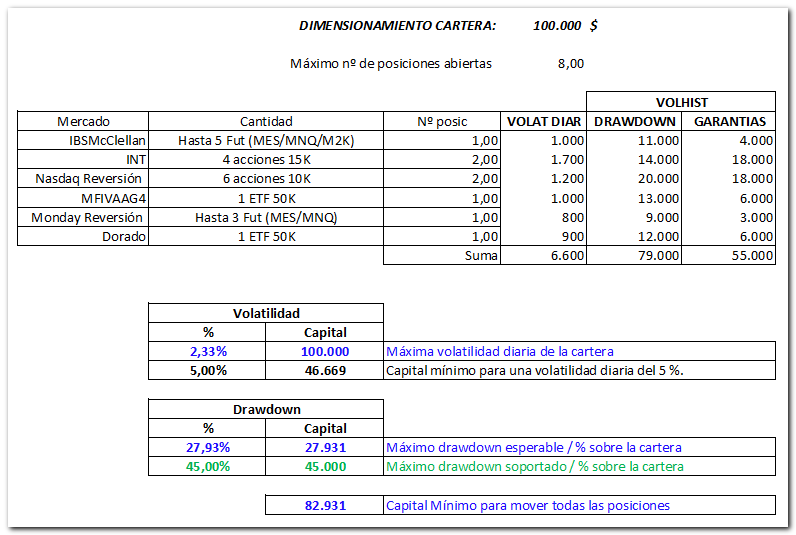

DIMENSIONAMIENTO DE LA CARTERA

La cartera siempre se dimensiona para 100.000$ (si se quiere replicar se debe hacer proporcionalmente al importe de la cartera de cada uno) y la primera duda que nos debería surgir tras la lectura de los sistemas que componen la cartera, es que nosotros vamos a utilizar más capital (la suma de los 7 sistemas es de 410.000$)

La explicación es que nosotros vamos a operar siempre con cfds y futuros micro. Cuando lo hagamos no nos van a pedir el capital total de la inversión, sino unas garantías.

Para el diseño de la cartera he cogido las garantías que me exige mi broker (Interactive Brokers).

Los criterios que debe cumplir una cartera, desde mi punto de vista, son los siguientes:

- La suma de garantías utilizada más el máximo drawdown esperable, debe ser inferior al capital de la cartera

- La volatilidad de la cartera debe ser inferior al 5% con un 95% de probabilidad

- Los sistemas que forman la cartera deben estar suficientemente descorrelacionados (correlación suficientemente cercana a cero)

En la siguiente tabla podemos comprobar que se cumplen dos de los anteriores puntos:

No he incorporado el sistema Ángel porque al entrar en corto, nuestro broker no nos pedirá más garantías sino que reducirá las que tengamos abiertas.

El máximo drawdown esperable es función directa de la suma de drawdowns e inversamente proporcional al cuadrado de las posiciones abiertas.

Con esto comprobamos que se cumplen la condición primera y segunda anteriores. Vamos a por la tercera.

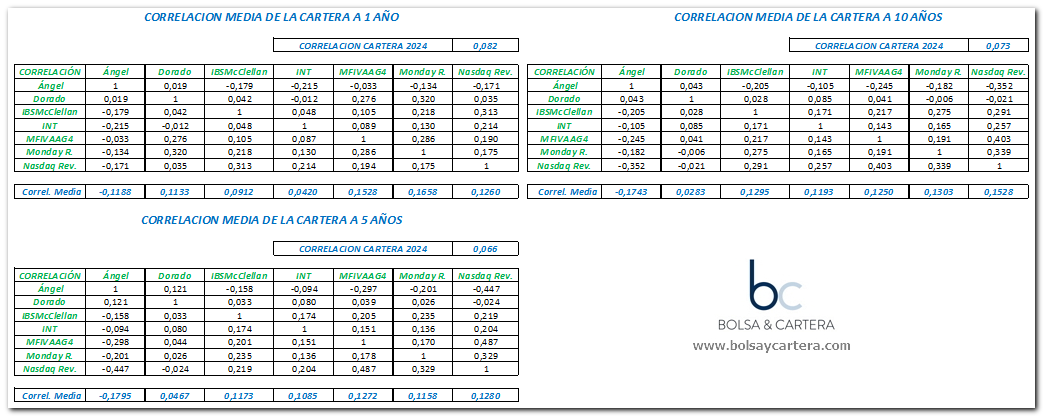

CORRELACIÓN DE LA CARTERA

A continuación muestro la tabla de correlaciones a 1, 5 y 10 años que hay entre los sistemas:

Se comprueba que, en ninguno de los tres casos, la correlación es superior a 0,1 por lo que considero que los sistemas están suficientemente descorrelacionados.

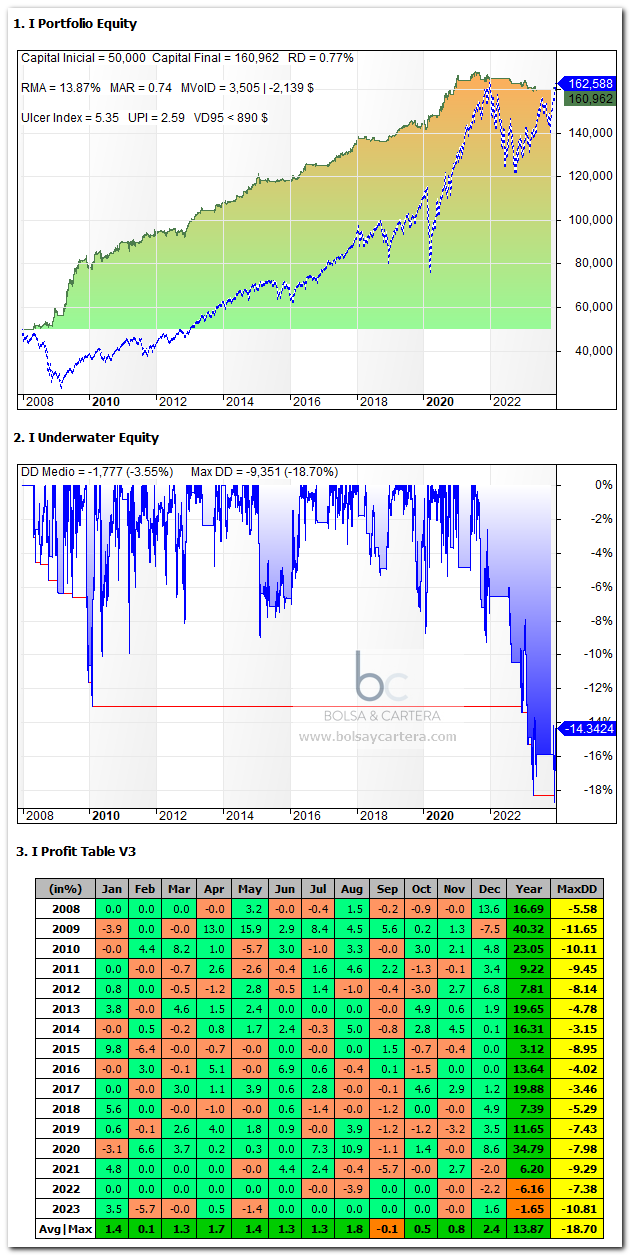

SUMA DE SISTEMAS

Ya que todos los backtest están realizados sin reinversión de beneficios, podemos considerar que el backtest de la cartera es la suma de los backtest de los distintos sistemas.

Por lo tanto este sería el resultado de la cartera:

Aunque soy plenamente consciente, nunca dejará de asombrarme que la rentabilidad de la cartera sea la suma de rentabilidades de los sistemas y sin embargo, el máximo drawdown esperable no sea la suma sino que depende de los momentos en los que se produzcan.

Aunque soy plenamente consciente, nunca dejará de asombrarme que la rentabilidad de la cartera sea la suma de rentabilidades de los sistemas y sin embargo, el máximo drawdown esperable no sea la suma sino que depende de los momentos en los que se produzcan.