Siempre que puedo me gusta seguir investigando. Esta vez el esfuerzo ha dado sus frutos y os voy a presentar el sistema INR. Se trata de un sistema de reversión a la media que opera sobre las acciones del Nasdaq 100.

La base del sistema es la misma que las del IAEMar Nasdaq Tendencial, es decir, selecciona las acciones más fuertes del Nasdaq 100 en función de su alto momentum y baja volatilidad. La diferencia es que las compra cuando entran en sobreventa en función del indicador CRSI (Connors RSI) y las vende cuando salen de la sobreventa.

El sistema opera con 4 acciones como máximo a la vez.

Compra y vende al día siguiente de dar la señal, en apertura.

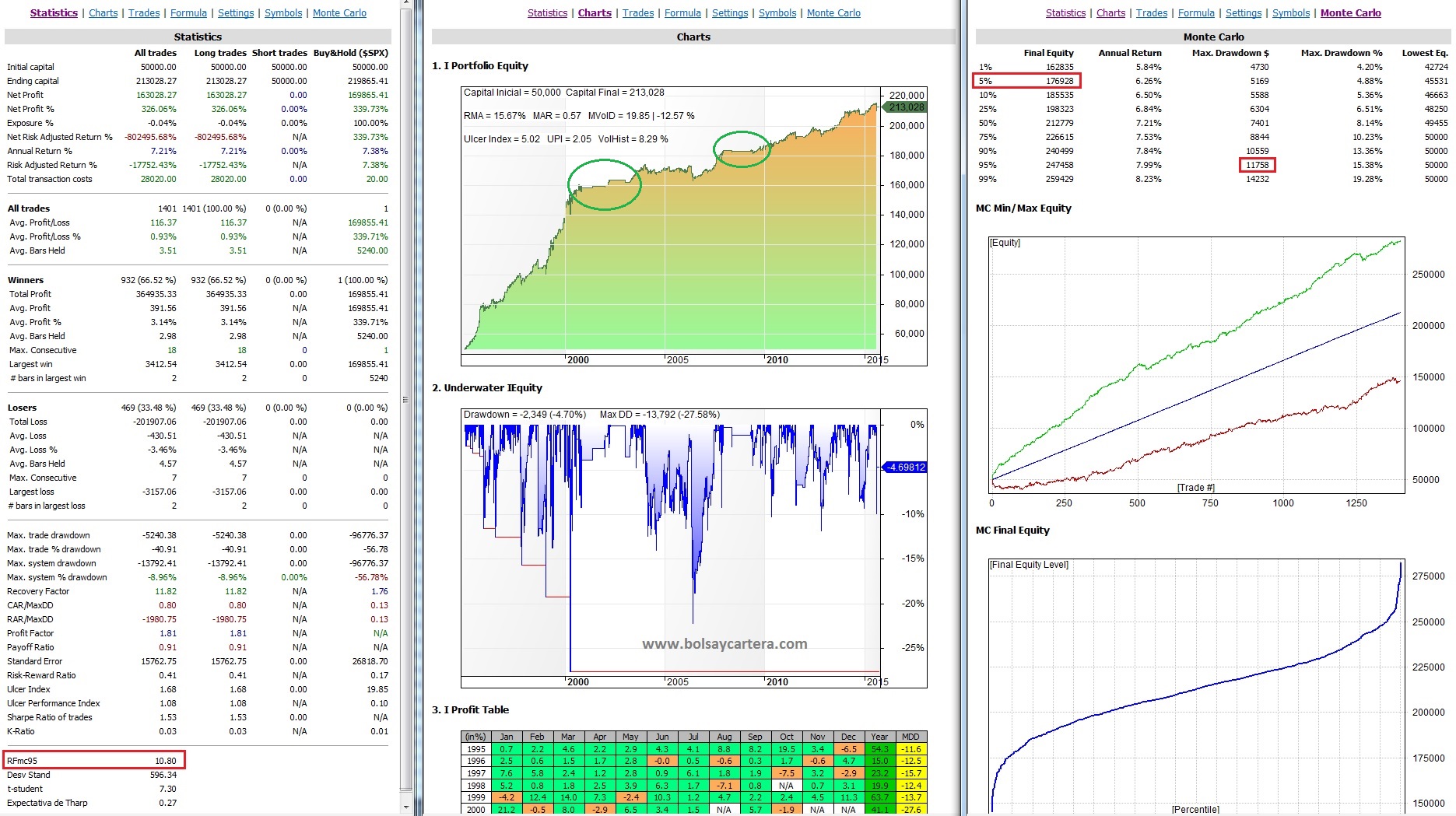

A continuación os pongo las estadísticas desde 1995 hasta hoy. Sin reinversión y con 20 $ de comisión y deslizamiento (10$ de compra y otros 10$ de venta). El backtest incluye las acciones deslistadas.

Las estadísticas son bastante buenas. En la imagen veis un par de elipses verdes que están marcando zonas planas de la curva de capital. Esto es debido a que el sistema tiene un filtro de mercado que le impide operar cuando este está bajista.

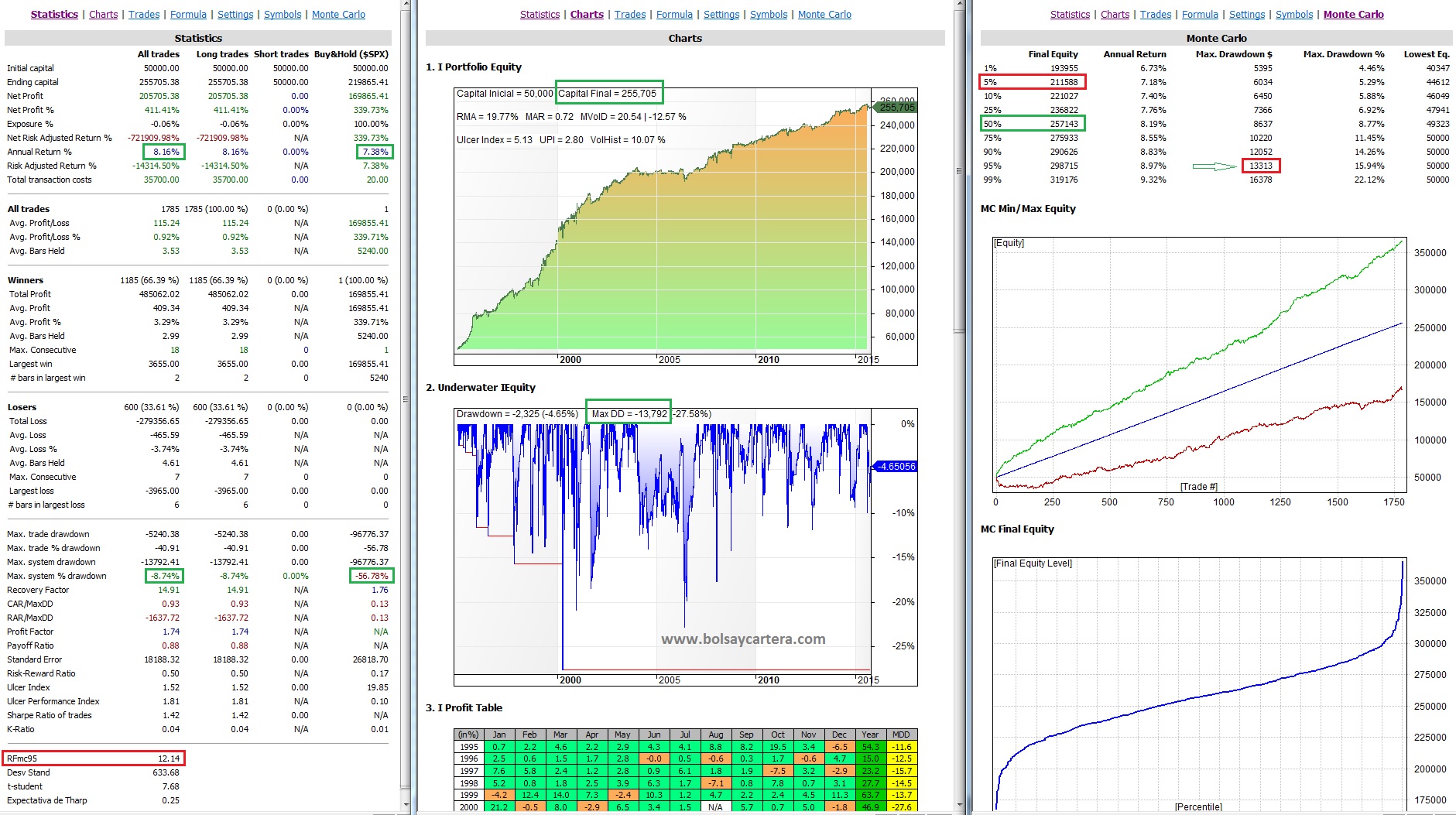

Como en estos momentos estamos bajistas, se me ocurrió eliminar el filtro para ver si el sistema estaba recuperando. A continuación vemos las estadísticas del sistema sin filtro de tendencia del mercado:

Como podéis comprobar las estadísticas ¡han mejorado!. Consultándolo con compañeros, me confirman que ellos también han observado que, este tipo de sistemas con operaciones cortas, funcionan mejor sin filtro de tendencia…

Os comento las estadísticas:

- El sistema bate la rentabilidad del comprar y mantener del SP500. CAR de 8,16% frente al 7,38% del SP500.

- Lo hace con una reducción de riesgo brutal. Máximo drawdown del 8,74% frente al 56,78% del SP500.

- El RMA o rendimiento medio anual es del 19,77%

- RFmc95 de 12,14

El RFmc95 es una nueva estadística. La llamo Recovery Factor del análisis de Monte Carlo con una significancia del 95 %.

La idea base es del maestro Oscar Cagigas. La calculo con los resultados que arroja el análisis de Monte Carlo de la siguiente forma:

- (A) El capital final que obtendré el 95% de las veces será igual o superior a 211.588$

- (B) El capital Inicial es 50.000$

- (C) El máximo drawdown con un 95% de probabilidad será inferior a 13.313$

RFmc95 = (A-B)/C

Cuanto mayor es, mejor sistema tenemos. Pensad que se calcula sobre resultados del análisis de Monte Carlo, en este caso sobre 10.000 curvas de capital, y no sobre una sola curva que ofrece el backtest.

Para que entendáis lo que quiero decir os diré que, el capital final del backtest es 255.705$ que coincide prácticamente con el capital final medio (50%) de Monte Carlo 257.143$.

Sin embargo en máximo drawdown del backtest es de 13.792$ que equivale al del 95% de Monte Carlo (13.313$), es decir, si operaramos 100 veces este sistema, 95 veces tendríamos un máximo drawdown inferior al que arroja el backtest.

A partir de ahora, haré un seguimiento en paper trading de este sistema y si los resultados son satisfactorios, lo utilizaré en la cartera cuando sea necesario.

Mañana os contaré cómo combinar este sistema para sacarle mejor partido.

Las alertas para hoy son:

Cerraré la posición SI el futuro del SP500 de diciembre (ESZ5) cierra por debajo de 2007,50.

Hoy en la apertura compraré 1016 cfds del etn XIV con stop loss en 22,61.

Compraré un futuro mini del Light Sweet Crude Oil vencimiento diciembre (QMZ5) si el precio de este futuro cierra entre 46,50 y 45,73.

Saludos.

Nota: En el apartado “Alertas” del artículo, simplemente cuento las operaciones u ordenes que yo voy a hacer o poner hoy. No invito ni recomiendo a nadie que replique mi cartera. Simplemente lo cuento para el que le pueda interesar por el motivo que sea.

jueves, octubre 22nd 2015en11:16

Hola,

Perdona, pero qué diferencia hay entre el CAR y el RMA? Una es la rentabilidad reinvirtiendo beneficios y la otra sin reinvertirlos?

jueves, octubre 22nd 2015en12:10

Hola Carlos, se bienvenido.

El CAR ya lo conocéis todos, es el rendimiento anual compuesto.

El RMA es una estadística propia. A mi me gusta analizar los sistemas sin reinversión, por lo que necesito algunas estadísticas nuevas para valorar mis sistemas.

Una es el RMA rendimiento medio anual, es el porcentaje medio de beneficio que saca el sistema al año. La formula sería = Net Profit % / número de años del backtest.

Saludos.

jueves, octubre 22nd 2015en21:12

Gracias Ramón,

Entiendo que el RMA recoge el efecto del interés compuesto, derivado de reinvertir los beneficios, mientras que el CAR no lo recoge. Para evaluar solamente el comportamiento del sistema entiendo que es más acertado emplear el CAR, ya que el RMA puede variar por otros factores como el capital inicial o el número de años escogido para realizar el backtest.

jueves, octubre 22nd 2015en21:38

Al contrario Carlos. El CAR es el que está relacionado con el rendimiento compuesto.

Este backtest está hecho sin reinvertir beneficios. El RMA coge el beneficio neto que ha tenido el sistema en el periodo del backtest, lo transforma en porcentaje respecto al capital inicial y lo divide por el número de años. De esta forma se obtiene el beneficio medio que ha tenido el sistema al año.

Espero haberme explicado.

Saludos.

jueves, octubre 22nd 2015en17:45

Cada dia, te superas Ramon, entiendo que al quitarle el filtro de la tendencia, el sistema podria operar en tendencia bajista, por lo cual me parece un gran paso para estabilizar las ganancias independientemente de la tendencia.

jueves, octubre 22nd 2015en18:12

Hola Juan Carlos, bien visto.

De eso irá mi artículo de mañana.

Saludos.

viernes, octubre 23rd 2015en08:44

HOLa Ramon podrias actualizar tu vision de mercado con los indicadores en el s p. Sigues pensando que se producirs una descarga fuerte o que nos vamos ya a maximos con indicaba el breadth trust

viernes, octubre 23rd 2015en09:02

Te acabo de contestar en el artículo de hoy.

Saludos.

viernes, octubre 23rd 2015en09:06

Gracias

viernes, octubre 23rd 2015en13:12

Interesante artículo, como siempre.

Una duda al respecto, no me queda claro cuando compras. En el IAEmar Nasdaq tendencial, compras al final de cada mes, después de ordenar las acciones del nasdaq en función de momentum, volatilidad, etc.

Aquí dices que las ordenas, pero no las compras hasta que entran en sorbeventa¿? A lo mejor cuando entren en sobreventa (al cabo de N días) ya hay otras que están más arriba en el ranking por momentum o volatilidad no¿? O es que el nivel de sobreventa ya lo pones como una variable a la hora de ordenar a final de mes¿?

Saludos monstruo!

viernes, octubre 23rd 2015en18:04

Creo que no lo tienes claro porque piensas que compra a final de mes y no es así.

Si el sistema tiene menos de 4 operaciones abiertas a la vez, compra cuando una de las acciones más fuertes del Nasdaq 100 entre en sobreventa, independientemente del día que sea. Por eso, el día que se compra son de las más fuertes.

Saludos.

viernes, octubre 23rd 2015en19:13

Ok, todo entendido entonces 🙂